Обзор сектора

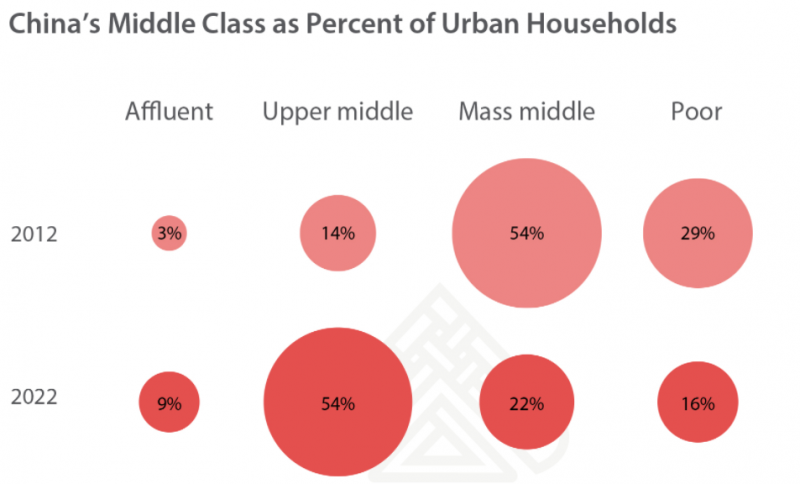

В последние годы в Китае активно растет средний класс, вследствие чего смещается фокус расходов в обществе. По данным на конец 2020 года средний класс в Китае составлял 400 млн людей или 140 млн домохозяйств – это около 30% населения всей страны. Для сравнения в 2002 году только 4% подходило под описание среднего класса.

Увеличение среднего класса позволило населению пересмотреть свои расходы и тратить больше на то, что раньше не могли себе позволить. Ни для кого не секрет, что китайские школьники и студенты отличаются высоким уровнем образованности, занимая призовые места в олимпиадах и поступая в лучшие вузы мира. Это заслуга в большей степени не государственной системы образования, а так называемой After School Tutoring, которая предполагает дополнительное образование учащихся вне школы. В связи с этим популярностью пользуются компании, которые предоставляют услуги дополнительного образования. Рынок онлайн образования в Китае в 2020 составил $50 млрд, что соответствует 3 кратному росту за последние 5 лет, а общий рынок частного образования – $120 млрд.

Однако в марте председатель КНР Си Цзиньпин заявил, что учащиеся не должны полагаться в своей учебе на внешкольное образование. Вследствие этого в следующие месяцы правительство озаботилось введением новых ограничений в сфере внешкольного образования. Как результат, был введен запрет рекламы в государственных СМИ для организаций дополнительного образования, детям до 6 лет было запрещено получать онлайн образование, также до сих пор обсуждается возможность запрета таким компаниям проводить занятия по выходным и праздникам. Последней новостью стало создание специального государственного комитета, который будет следить за внеучебной деятельностью.

Такие действия сильно сказались на котировках образовательных компаний, которые после начала негативных регуляторных новостей в марте упали на 65-90%. Ниже подробнее рассмотрим три публичные компании в секторе, которые торгуются в США и попробуем понять, насколько риски нового регулирования уже заложены в их цену.

Обзор основных игроков

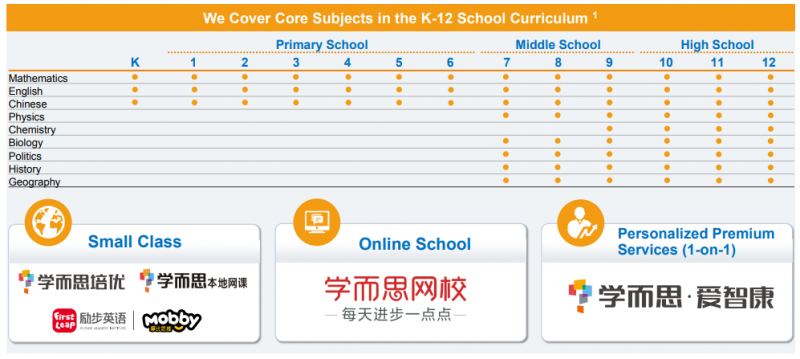

TAL Education Group (NYSE: TAL). Китайская компания в сфере дополнительного внешкольного образования, самая крупная по капитализации среди образовательных китайских компаний с листингом на американской бирже NYSE. Главным бизнесом является обучение студентов K12 (старшая школа), также деятельность TAL включает образовательные услуги взрослым и школьникам всех возрастов. Как и большинство компаний сектора, TAL предоставляет услуги онлайн, оффлайн (в основном в небольших группах) и индивидуально 1 на 1.

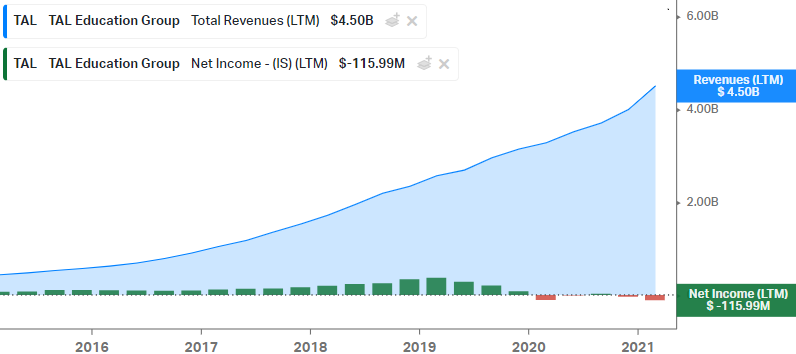

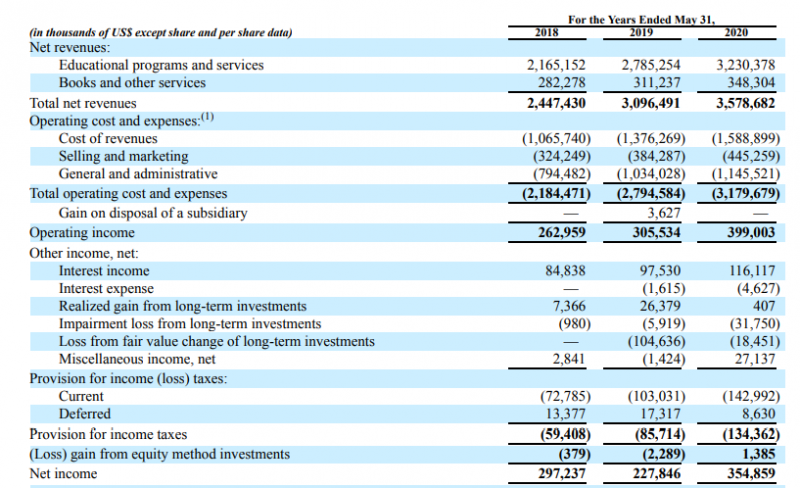

TAL насчитывал свыше тысячи центров обучения в 110 городах Китая и 4.7 млн студентов. Выручка TAL в последние годы стабильно росла очень быстрыми темпами.

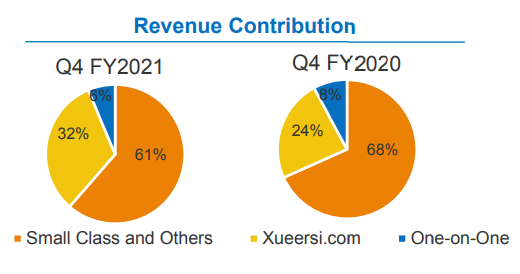

Больше половины выручки TAL получает от оффлайн услуг, хотя доля доходов от онлайн занятий постепенно растет.

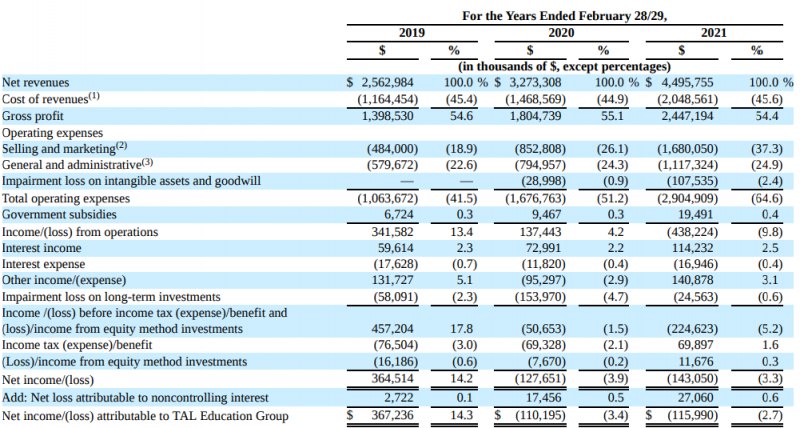

У высокая маржинальность, которая составляет более 50%. Несмотря на высокие темпы роста бизнеса, расходы TAL увеличиваются еще быстрее – затраты на продажи и маркетинг в 2021 финансовом году выросли почти в 2 раза и составили 37% от выручки. Из-за активного инвестирования в развитие бизнеса и рекламу, последние 2 года компания получает убытки, хотя ранее была прибыльной.

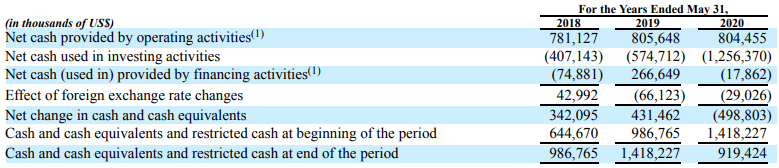

Операционный денежный поток TAL при этом положительный и даже растет, FCF также в плюсе. Это обусловлено структурой денежных потоков компании – она получает деньги от учеников наперед, а затем несет расходы по их обучению. При быстром росте бизнеса как в случае TAL денежный поток при такой бизнес модели будет значительно лучше показателей в P&L.

Компания не платит дивидендов, имеет отрицательный чистый долг, также стоит отметить, что TAL постепенно размывает акционеров периодическими допэмиссиями – в среднем на 6% в год.

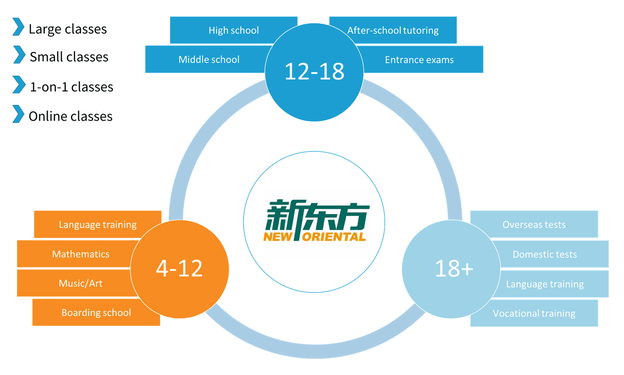

New Oriental Education & Technology Group (NYSE: EDU). Одна из самых старых компаний на рынке, ведет свою историю с 1993 года. Суммарное количество образовательных центров по последним данным составило 1.6 тыс, а количество студентов около 5.5 млн.

Бизнес компании очень схож с TAL, основное различие заключается в том, что у EDU более узнаваемый бренд и есть дополнительная диверсификация бизнеса за счет продажи книг. Также считается, что EDU лучше готовит к экзаменам по английскому языку.

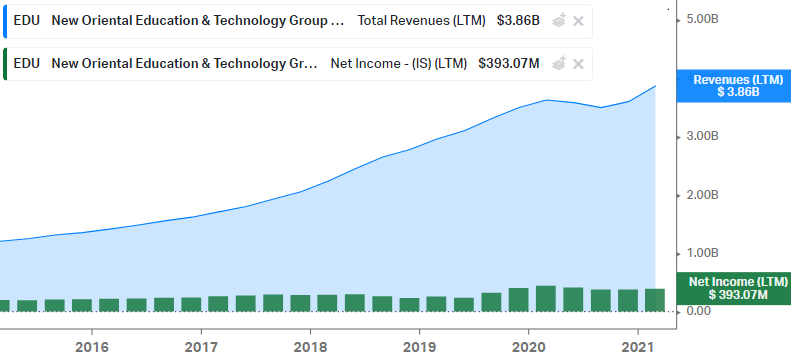

Выручка EDU также заметно выросла за последние годы, хотя темпы роста ниже, чем у TAL. В то же время в отличие от конкурента бизнес EDU продолжает оставаться прибыльным.

Большую часть доходов EDU получает от основного бизнеса по предоставлению услуг дополнительного образования, помимо этого EDU получает доходы от продажи книг и других услуг – около 10%. Маржинальность также, как и у TAL – более 50%.

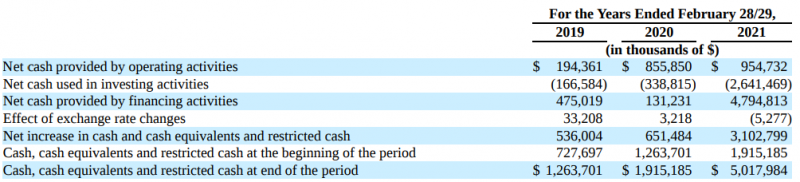

Денежный поток от операционный деятельности положительно стабильный и находится на уровне 800 млн в год, FCF за прошлый год составил около $500 млн.

EDU не платит дивидендов и имеет отрицательный долг, при этом в отличие от TAL, компания не размывает акционеров.

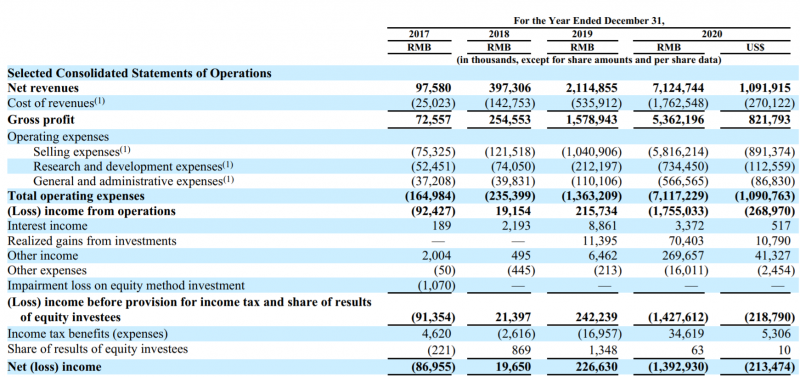

Gaotu Techedu (NYSE: GOTU). Cамая молодая компания, созданная в 2014 году, стала публичной через IPO в 2019 году. Ране называлась GSX Techedu, сменила название в июне этого года. Бизнес компании отличается от конкурентов тем, что у нее нет оффлайн центров и все занятия проводятся онлайн, при этом формат таких занятий подразумевает большое количество учащихся, а не маленькие группы, как у EDU или TAL.

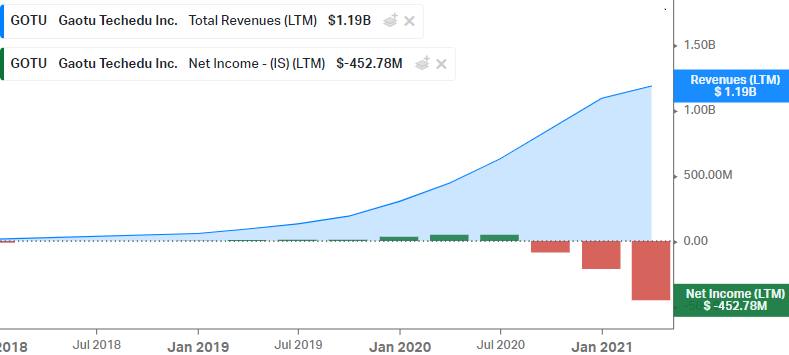

По отчетам у компании огромные темпы роста – за последние два года выручка увеличилась более чем в 20 раз. При этом она даже оставалась прибыльной до 2020 года, но затем ушла в большой минус.

Бизнес компании имеет более высокую маржинальность по сравнению с аналогами – около 75%, что можно объяснить фокусом на онлайн обучение и большим количеством участников в рамках занятия. Но при этом в прошлом году GOTU очень много потратила на продажи и маркетинг (более 80% выручки и 100% валовой прибыли), что привело к значительным убыткам.

В то же время у многих инвесторов есть большое количество вопросов к тому, как компании удалось так быстро вырасти. В связи с этим еще в начале прошлого года было опубликовано несколько шорт репортов, в которых были описаны возможные фальсификации компании относительно публикуемых данных (примеры отчетов: Grizzly report, Citron Report). В частности, в них сообщается о 70-80% фейковых пользователей и фальсификации P&L. Правда стоит отметить, что шорт селлеры зачастую преувеличивают проблемы компаний и на их отчеты также не стоит целиком полагаться, а репутация того же Citron далека от идеальной. Тем не менее комиссией по ценным бумагам в США было инициировано расследование, которое продолжается до сих пор. Сейчас в шорте находится 24% акций GOTU, для сравнения в EDU и TAL этот показатель составляет всего 3-4%.

Еще один интересный момент, связанный с акциями GOTU – они были одной из meme stocks на Reddit в январе, когда была эпопея вокруг Gamestop, и в моменте утроились за две недели, а также были одной из крупных позиций в хедж-фонде Archeagos, который обанкротился в конце марта, что спровоцировало обвал котировок компании.

Оценка компаний

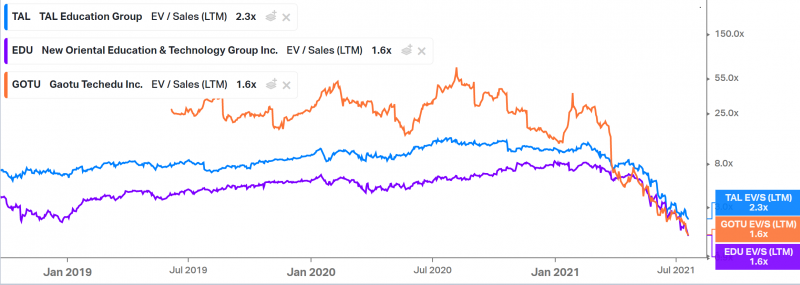

Если сравнивать по EV/S, то сейчас компании торгуются достаточно близко друг к другу, в интервале 1.6-2.3 LTM выручек. Это очень мало при условии, что компании смогут сохранить текущий бизнес (или тем более продолжат расти) и маржинальность 50%+. В данном случае стоит отталкиваться от LTM показателей – несмотря на быстрые темпы роста, прогноз на будущее сейчас очень сложно сделать из-за регуляторных рисков, поэтому NTM мультипликаторы могут быть некорректны.

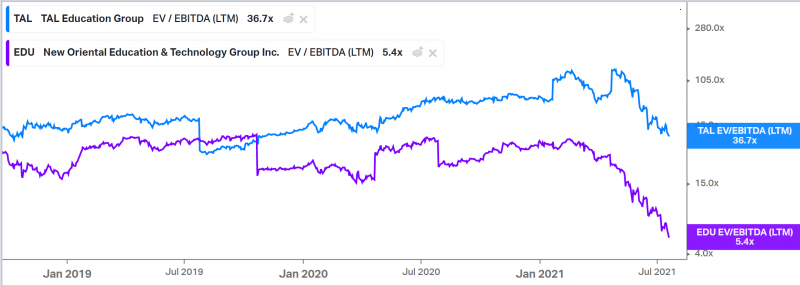

По EV/EBITDA LTM дешево стоит только EDU, TAL достаточно дорого, а у GOTU EBITDA отрицательная. В то же время для компаний роста убытки или высокие мультипликаторы могу быть нормальной ситуацией, поэтому в данном случае скорее стоит использовать EV/S.

Таким образом, если верить в то, что новое регулирование не окажет сильного негативного влияния на сектор и бизнес компаний, они стоят очень дешево. EDU выглядит историей с самым низким риском – компания стабильно прибыльна и раньше торговалась с EV/EBITDA 20-30, поэтому при текущей EV/EBITDA около 5.5 может быть значительный апсайд. Другие две компании, если оценивать потенциал по EV/S, также стоят очень дешево, хотя риски в них выше, так как еще до нового регулирования они начали наращивать убытки.

Однако ключевой вопрос – смогут ли компании сохранить хотя бы текущий бизнес, не говоря уже про дальнейший рост, или мультипликаторы просто закладывают сильное снижение показателей в будущем. Чтобы на него ответить, попробуем немного глубже разобраться, какие есть сценарии развития событий и как это может отразиться на бизнесе компаний.

Дальнейший анализ и выводы о текущей привлекательности акций доступны для подписчиков

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: