Summary

Дата: 29.06.21

Компания: Magnachip Semiconductors

Тикер: MX (NYSE)

Цена: 23.84 USD

Целевая цена: 29 USD

Апсайд: 22%, возможно больше

Ожидаемый срок: до 6 месяцев

Комментарий: акции доступны через некоторых российских брокеров и Interactive Brokers

Идея

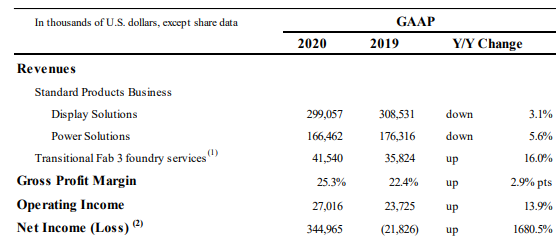

Magnachip Semiconductors (MX на NYSE) занимается разработкой и поставкой полупроводников, до недавнего времени также предоставлял услуги производства схем для полупроводниковых компаний (на данный сегмент приходилось около 40% выручки), однако производство требует значительных капитальных затрат и имеет низкую маржинальность, в связи с чем одна из фабрик была продана за $350 млн, которые пошли на уменьшение долга компании. Продажа позволила сфокусироваться на основном сегменте бизнеса, который включает в себя Display и Power Solutions, на них в 2020 приходилось 92% выручки.

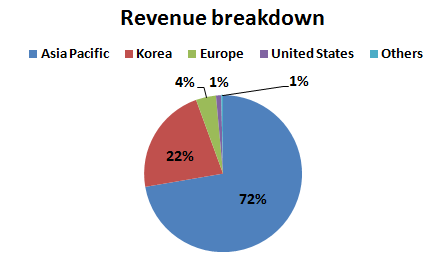

Большинство операций и активов компании располагается в Южной Корее, также 56% продаж основных сегментов Magnachip Semiconductors приходятся на двух крупных клиентов Samsung и LG, которые в свою очередь также являются южно-корейскими компаниями. 72% всех доходов приходится на Азиатско-Тихоокеанский регион, из которых 61% составляет Китай. Т.е. по сути крупнейшие потребители продукции Magnachip Semiconductors – китайские заводы Samsung и LG.

На фоне ажиотажа и дефицита в секторе полупроводников Magnachip Semiconductors привлек внимание как минимум 7 различных инвесторов, которые сделали предложения о покупке компании с диапазоном оценки от $21.5 до $29. Основной текущий претендент на покупку акций – китайский Private Equity фонд Wise Road Capital, детальная информация о потенциальной сделке в этом документе. Для фонда это уже не первая сделка в секторе, ранее Wise Road приобрел провайдера по сборке и тестированию широкого спектра чипов UTAC и производителя полупроводников Nexperia, причем вторая сделка была значительно больше по объему – $3.6 млрд.

Как всегда в таких случаях, сделка должна быть одобрена акционерами MX, что в данной ситуации не должно быть проблемой, так как на менеджмент приходится 3% акций, а на 5 крупнейших акционеров, которые являются управляющими компаниями, 27%. За 2 месяца с момента объявления никто из них не высказался против одобрения сделки, к тому же большинство недавно постепенно снизило свою долю владения компанией. Так что для акционеров сделка будет выгодна и одобрена с большой вероятностью, к тому же цена покупки является историческим максимумом для котировок компании.

Главным риском здесь является запрет на сделку со стороны правительства Южной Кореи. Корейские власти опасаются утечки технологий за пределы страны, особенно в Китай. Такие прецеденты уже были ранее, например, в 2002 году с компанией Hydis, которую купила китайская компания, а интеллектуальная собственность далее была продана тайваньской компании. Также сделку должны одобрить американский и китайский регуляторы, но с их стороны не должно возникнуть каких-либо ограничений.

Однако, даже в случае неодобрения сделки, у Magnachip Semiconductors есть ряд других потенциальных покупателей, которые заявляли о готовности купить компанию по цене 25-29 долларов за акцию, что выше текущих котировок. Помимо этого, в случае неодобрения сделки со стороны корейского регулятора Wise Road придется выплатить Magnachip Semiconductors компенсацию в размере 6% от суммы сделки ($84 млн), что достаточно крупная сумма. Наконец, уже после того, как менеджмент принял заявку на покупку от Wise Road, появился еще один претендент, китайский консорциум Cornucopia Investment Partners, который уже готов заплатить $35 за акцию. И это, вероятно, не последний бид, и есть еще непубличные заявки, которые могут стать актуальны, если покупка китайскими инвесторами не состоится из-за регуляторных ограничений.

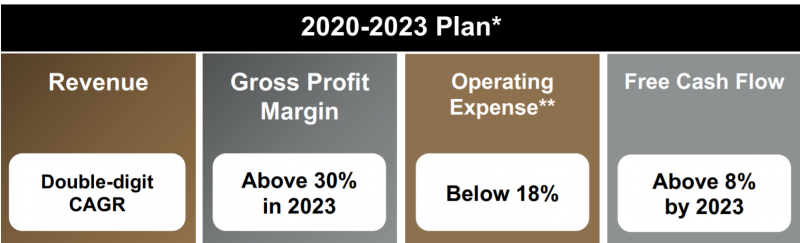

С учетом того, что на рынке полупроводников сейчас хорошая конъюнктура, менеджмент прогнозирует двузначные темпы роста бизнеса при улучшении маржинальности и у компании большое количество альтернативных предложений о покупке выше текущих котировок, ситуация выглядит так, что в идее достаточно низкие риски и при этом достаточно большой апсайд – чуть больше 20% для текущего предложения, которое еще может быть увеличено. Даже если одобрение сделки займет год, это уже дает неплохую доходность, но транзакции с компаниями такого размера обычно закрываются быстрее, поэтому предположив срок закрытия сделки в течение полугода получится доходность почти 50% годовых.

Итог

Купил вчера акции примерно на 3% портфеля. На мой взгляд это хорошая идея для балансировки портфеля с ограниченными рисками и при этом значимым апсайдом, которая подойдет для консервативных инвесторов.

Отдельно стоит сказать о том, что на последнем этапе перед закрытием сделки должна быть оферта, в которой можно будет участвовать только через Interactive Brokers. Но счет в IB для участия в идее не обязателен – акции торгуются на NYSE и их можно купить через многих российских брокеров при наличии статуса квалифицированного инвестора. Когда и если компания получит одобрение регуляторов на сделку, риски уйдут и котировки должны вырасти почти до цены выкупа (сейчас $29) и там их можно будет продать не дожидаясь оферты.

Update 07.08.21

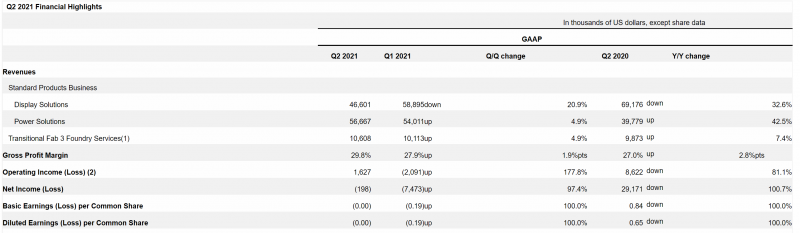

Компания в четверг отчиталась за второй квартал. Выручка и прибыль были хуже ожиданий рынка – менеджмент говорит, что это связано с глобальной нехваткой производственных мощностей на рынке полупроводников.

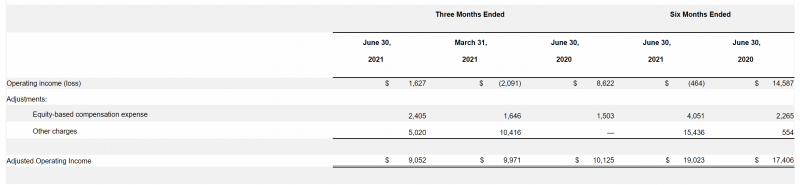

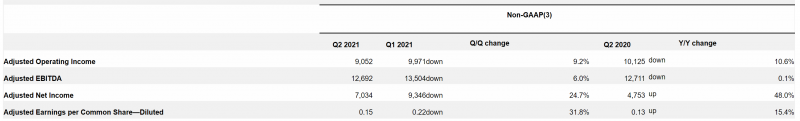

Выручка достаточно сильно упала QoQ и YoY, правда маржинальность немного выросла. GAAP прибыль сильно колеблется от квартала к кварталу из-за разных корректировок, поэтому лучше смотреть на скорректированные показатели.

Adjusted EBITDA, операционная и чистая прибыль также снизились, но не так сильно.

Но в целом рынок воспринял отчет негативно – акции упали в пятницу на 7%. Кроме того, снижение котировок началось еще раньше в июле и визуально достаточно сильно коррелирует с динамикой китайских акций. Вероятно, инвесторы переоценивают риски всего, что связано с Китаем, включая MX, которая поставляет в страну большую часть продукции, пусть и преимущественно на заводы корейских компаний. А с момент покупки акций они скорректировались уже на 20% – весьма много для арбитражной позиции. Текущая цена даже немного ниже, чем на момент предложения о покупке за $29 за акцию.

Стоит признать, что риски в идее оказались выше, чем ожидал – подобные арбитражные позиции, как правило, не снижаются на 20%, если сделка не развалилось. В данном случае акции уже отыграли сценарий, который обычно в таких ситуациях является худшим (снижение к цене до объявления о покупке), хотя сделка все еще вероятна. Несмотря на то, что идея арбитражная, вероятно, ее не стоило называть консервативной – любые компании, бизнес или текущие/потенциальные акционеры которых связаны с Китаем, имеют сейчас повышенные риски.

В сентябре должно быть решение американского регулятора, со стороны которого, по идее, не должно быть преград для совершения сделки, и это может стать положительным драйвером. Даже в случае развала сделки из-за решения регуляторов компания уже стоит дешевле, чем до ее объявления, получит кэшем около 10% от текущей капитализации и потенциально может быть выкуплена еще целым рядом инвесторов, которые предлагали от $25 до $35 за акцию, хотя в моменте, конечно, акции скорее всего упадет еще сильнее.

Продолжаю держать позицию, пока ничего не планирую делать с акциями. Стоило, конечно, подождать отчета, прежде чем увеличивать позицию, можно было бы сейчас купить акции дешевле. Докупать еще пока не буду, чтобы не увеличивать риски.

Update 01.09.2021

Акции Magnachip еще скорректировались с момента последнего апдейта, так как вышла новость, что американский регулятор считает продажу компании китайским инвесторам риском для национальной безопасности. Это пока не означает срыв сделки, но создает значимые риски, что она не случится. С учетом того, что акции не так сильно упали на новости, ситуация выглядит так, что многие инвесторы уже заранее заложили этот риск в котировки.

Если ранее в идее был базовый сценарий, что компанию выкупит китайский фонд, то сейчас возможны несколько вариантов развития событий, вероятность реализации которых пока достаточно сложно оценить:

- Текущая сделка все-таки будет одобрена, что дает большой апсайд к текущей цене

- Текущая сделка развалится, но будет новая потенциальная сделка с другим покупателем из Китая (у компании был предварительный оффер на $35 за акции и ряд предложений по $20-25+). В этом случае правда риск срыва сделки из-за американских или корейских регуляторов будет высоким.

- Текущая сделка развалится, будет новая сделка с покупателем не из Китая. В данном случае не должно быть проблем с регуляторами в США или Кореи, но могут возникнуть сложности с одобрением сделки уже в Китае, правда оценить их на текущем этапе очень сложно.

- Никакой сделки не будет и компанию снова нужно будет оценивать как обычный бизнес. Вероятностью этого сценария значительно выросла с момента начала идеи.

Я пока не делал подробный разбор непосредственно бизнеса компании, так как этого не требовалось, но с учетом того, как развивается ситуация, нужно будет это сделать. Формально, если верить прогнозам менеджмента, MX стоит меньше 10 прибылей/FCF 2023 года, что дешево для технологического бизнеса. Но последний отчет был неудачный, и если результаты не развернутся в ближайшее время, это будет значительным негативным сигналом. Я пока не планирую менять позицию, а после отчета за следующий квартал (или, возможно, раньше) сделаю более подробный разбор бизнеса.

Update 29.10.2021

Апдейт и дальнейшие планы по MX. Во-первых, в сентябре компания повторно подала заявку на рассмотрение сделки в CFIUS (американский регулятор) после того, как получила ответ, что сделка представляет угрозу национальной безопасности США. По идее дедлайн для рассмотрения заявки был 28 октября, но мог быть продлен на 45 дней. Пока не нашел никаких новостей на этот счет, буду мониторить. Иными словами, компания пока рассчитывает, что текущая сделка может быть заключена, но, конечно, есть высокие риски, что это не произойдет.

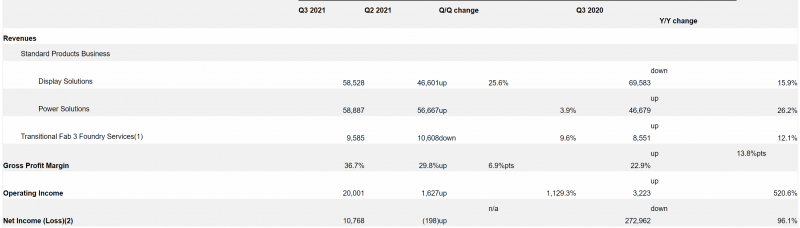

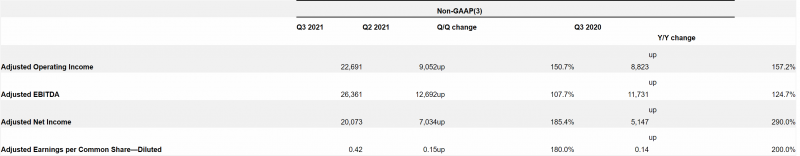

Пока сделка находится в подвешенном состоянии, у компании в начале недели вышел отчет за третий квартал. В отличие от предыдущего отчета, результаты оказались значимо лучше по всем показателям. К сожалению, из-за потенциальной сделки компания теперь не проводит звонки с инвесторами, не делает прогнозов и почти не дает комментариев, что ограничивает доступную информацию для анализа.

Я хотел посмотрел немного подробнее на бизнес компании с учетом того, что сделка теперь под вопросом. У нее есть два основных сегмента – Power Solutions и Display Solutions. Первое – это полупроводники, которые управляют потреблением энергии различных устройств от солнечных панелей до смартфонов или электросамокатов. Второе – компоненты для дисплеев разного размера, от смартфонов до больших телевизоров (не сами дисплеи, а компоненты, которые позволяют им корректно работать). Стоит честно сказать, что я не углублялся достаточно сильно, чтобы детально разобраться в строении устройств и роли, которую играют компоненты от Magnachip, а также не нашел сходу информации о прямых конкурентах. Учитывая то, что количество устройств, которым требуется электрическое питание, и количество устройств с дисплеями постоянно растет, рыночные тренды играют в пользу компании. Но в то же время концентрация клиентов и циклический характер индустрии проводников создают риски для компании.

Далее важный момент – Magnachip стоит весьма дешево. LTM мультипликаторы – 9 EV/EBITDA и 13 P/E, и это с учетом того, что последний год был не самый удачный с точки зрения показателей. Сегмент Power Solutions чувствует себя хорошо и показывает рекордные продажи, а Display Solutions, наоборот, пока проседает из-за дефицита производственных мощностей в индустрии, от которых зависит Magnachip. Если экстраполировать неплохой третий квартал, получится run rate EBITDA около $100 млн при капитализации $876 млн и EV $600 млн (а с учетом потенциальной выплаты, если сделка сорвется – ближе к $500 млн). Иными словами, если показатели сохранятся на уровне Q3 (а это все еще не оптимальное состояние бизнеса), будет EV/EBITDA = 5-6.

С учетом того, что шанс совершения сделки, хотя уже не очень большой, еще сохраняется, а в случае ее отмены компания получит около 10% капитализации кэшем, возможно, альтернативные предложения, и будет стоить в целом достаточно дешево, решил пока оставить позицию. Даунсайд, кажется, при таком раскладе ограничен, а апсайд может быть значительным. Ключевой риск, на мой взгляд – затягивание рассмотрения сделки условно на пол года-год, который приведет к стагнации и заморозке капитала. Если нужно будет освободить место в портфеле под другие идеи, MX может стать кандидатом на закрытие позиции.

P.S. Вышел апдейт, что CFIUS повторно рассматривает сделку и должен вынести решение не позднее 13 декабря. Соответственно, пока планирую держать позицию до этого момента, а далее принять решение о дальнейших действиях.

Update 14.12.2021

Magnachip и Wise Road Capital (потенциальный покупатель) объявили, что прекращают переговоры о сделке, так как не смогли получить одобрение американского регулятора CFIUS. Как и было зафиксировано в исходных условиях, Magnachip получит компенсацию $70 млн кэшем ($51 млн сразу и $19 млн в марте 2022). Это примерно 9% от текущей капитализации и 13.5% от EV. После этого на балансе компании будет около $340 млн кэша (без долга) при капитализации ~$800 млн.

Magnachip также объявила о выпуске специальных прав для акционеров, состав которых будет зафиксирован на 23 декабря. Эти права действуют год и, по сути, защищают компанию от попытки недружественного поглощения путем скупки акций MX с рынка. 6 января компания проведет звонок с инвесторами, где раскроет больше информации о дальнейших планах.

На пре-маркете акции MX снижаются пока на 2%, посмотрим, как будет проходить основная сессия. Думаю исходя из динамики котировок в последние месяцы рынок уже заложил развал сделки и значительной коррекции от текущих уровней не будет. Я решил пока оставить акции, послушаю, что скажет менеджмент 6 января, после этого, возможно, приму финальное решение, стоит ли дальше держать акции.

Update 22.12.2021

Короткий апдейт – MX объявил о байбеке на $75 млн. Это около 8.5% акций компании, не огромный, но значимый объем. Половина средств была перечислена JPM для ускоренной программы покупки акций, которая должна завершиться в Q1’22. Акции MX растут на пре-маркете на 5%.

Компания начала использовать свою большую подушку кэша, и это хорошая новость. Менеджмент обещает дополнительные детали о планах компании в ходе звонка с инвесторами 6 января. Не планирую что-либо делать с позицией до этого времени.

Закрытие идеи 08.01.2022

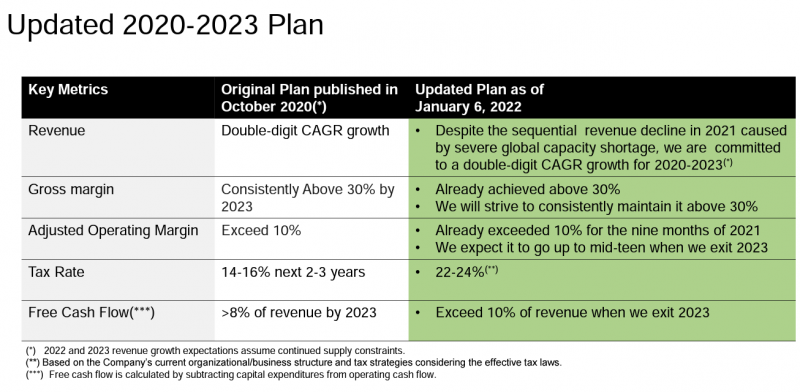

У Magnachip была презентация для инвесторов 6 января. Сама презентация на сайте. Коротко тезисы на английском здесь. Компания слегка обновила план, в целом без значимых изменений.

CAGR выручки на 10%+ в год до 2023 года (от базы 2020) даст выручку в 2023 году $675+ млн. Возможно, будет больше, но пока возьмем эту цифру за основу. FCF 10%+ выручки к концу 2023 года, можно грубо считать, что через 2-3 года у компании будет FCF $70+ млн. Stock-based compensation маленький, $8 млн LTM, вероятно немного вырастет, так что чистый FCF будет $60+ млн. При этом у компании сейчас $850 млн капитализация и $580 млн EV. Грубо говоря, через 2-3 года будет FCF yield 7% от капитализации и 10% от EV, если прогноз менеджмента сбудется.

В целом, для растущей технологической компании это неплохо. В то же время нужно объективно сказать, что я недостаточно хорошо понимаю бизнес и мне сложно делать выводы, насколько прогноз менеджмента консервативен или оптимистичен и какие могут быть риски. Пока идея оставалась в качестве арбитражной, это было не так важно, но для долгосрочной позиции это важно понимать. Я попробовал начать более подробно изучать бизнес и индустрию Magnachip, но понял, что на это потребуется много времени и усилий, которые не готов сейчас тратить, чтобы детально разобраться. Байбек на $75 млн это, конечно, хорошая новость, но у компании нет четкой политики capital allocation и сам по себе он недостаточен для удержания позиции. И в любом случае кажется, что с подобной доходностью можно найти более простые идеи, как минимум одна потенциальная есть на примете.

Кроме того, одним из потенциальных драйверов для переоценки были возможные альтернативные покупатели после развала сделки с Wise Road. Но компания ничего не говорила про это в новой презентации, и после того, как еще раз прокрутил в голове варианты, кажется, что такой сценарий маловероятен. Любые китайские покупатели почти гарантированно будут также заблокированы американскими регуляторами. Скорее всего потенциальные американские и тайваньские покупатели получат точно такой же регуляторный запрет уже в Китае. В Европе фактически нет компаний или фондов, которые могли бы купить Magnachip. Японских покупателей не пустят корейцы из-за вражды между странами. В итоге остается только несколько крупных корейских конгломератов, которые уже являются клиентами Magnachip, и если кто-то из них купит компанию, она может потерять часть бизнеса конкурентов. Возможно, конечно, я упускаю кого-то из виду и новая сделка возможна, но я бы оценил ее вероятность как достаточно низкую.

В итоге решил закрыть позицию (продам акции в понедельник) – у меня нет достаточно понимания бизнеса и уверенности в идее, чтобы держать акции долгосрочно, а на новую сделку я теперь не рассчитываю. Убыток по идее составил 23% за 6 месяцев. Это довольно редкий пример арбитражной идеи, которая не сработала, на будущее нужно более осторожно относиться к идеям, где участвуют китайские компании и требуется регуляторное одобрение в развитых странах, особенно когда речь идет о стратегических отраслях вроде полупроводников.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: