Alphabet – американская технологическая компания, которая включает в себя Google, YouTube и огромное количество других сервисов. Торгуется на Nasdaq под тикерами GOOG и GOOGL, акции также доступны на СПб бирже.

Оценка компании 23.02.21

Я не буду подробно останавливаться на рассмотрении бизнеса Alphabet – все итак знают поиск Google, YouTube, Android и другие продукты компании. Достаточно сказать, что у Alphabet целых 9 сервисов, каждый из которых имеет более 1 млрд пользователей – 7 на картинке, а также Google Drive и Google Photos. Это намного больше, чем у любой другой компании в мире.

![Timeline: The March to a Billion Users [Chart]](https://www.visualcapitalist.com/wp-content/uploads/2016/02/the-race-to-1-billion-users-chart.png)

Alphabet, на мой взгляд, одна из самых недооцененных технологических компаний, особенно с учетом того, по каким оценкам торгуются сейчас похожие бизнесы на текущем рынке. Из-за того, что в составе холдинга намешано большое количество разных бизнесов, большинство людей не понимает, как его правильно оценивать. В этом посте разберемся, как это стоит делать.

С начала 2020 года акции Alphabet выросли почти на 50%. Их динамика сопоставима с индексом Nasdaq за тот же период и значительно лучше S&P 500.

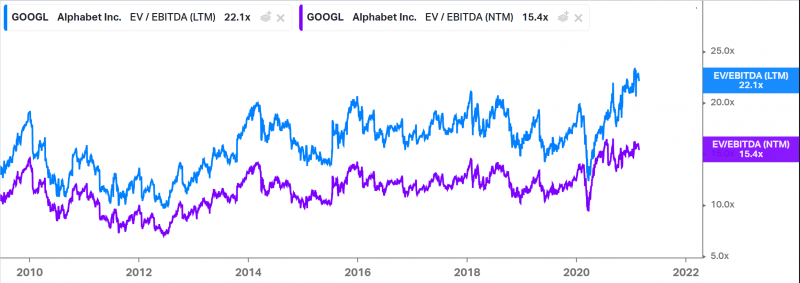

Если смотреть на LTM мультипликаторы, они кажутся немаленькими – P/E 35 и EV/EBITDA 22 на 23.02.2021. На самом деле они немного искажены коронавирусным годом, поэтому лучше смотреть на мультипликаторы NTM (прогнозные на следующие 12 месяцев). Они ниже – P/E = 30 и EV/EBITDA = 15, хотя стоит отметить, что это больше, чем в последние годы (но весь рынок тоже стал дороже). Причем P/E на самом деле завышен, так как у компании огромное количество кэша на балансе. А 15 EBITDA для потрясающего бизнеса, который растет двузначными темпами в условиях нулевых ставок это вообще очень мало – едва ли не меньше, чем в среднем по S&P 500.

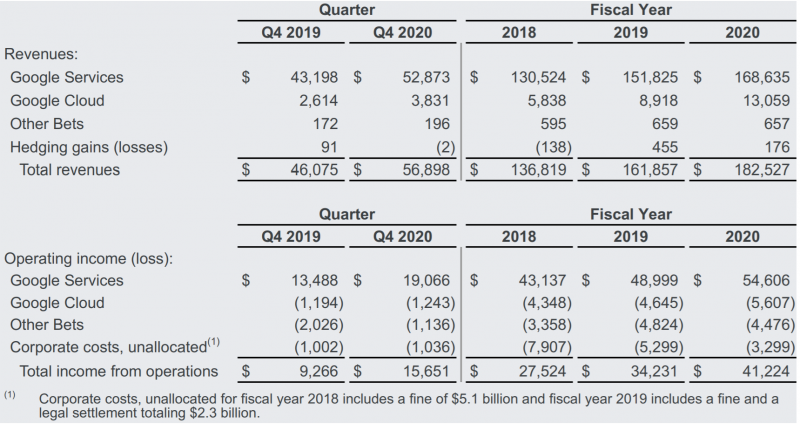

Но и эта картина на самом деле неполная. Если посмотреть на разбивку показателей по сегментам, можно заметить, что 90%+ выручки и всю прибыль приносит Google, а остальные подразделения сильно убыточны. По сути, они занижают оценку компании, хотя на самом деле, если их выделить в отдельные компании, они стоили бы на текущем рынке сотни миллиардов долларов. Рассмотрим несколько таких примеров.

Google Cloud

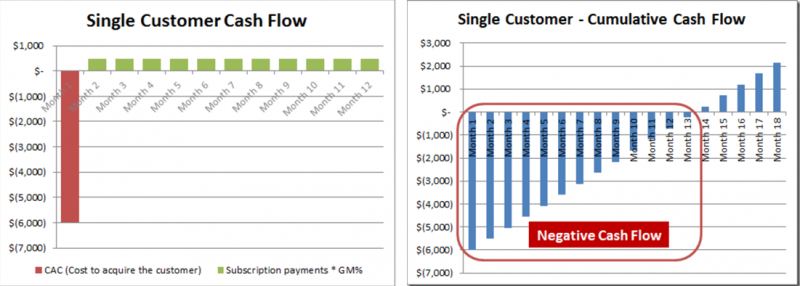

Google Cloud имеет выручку 13 млрд долларов за 2020 год и растет на 50% в год. Да, он сильно убыточен, но это нормально и даже необходимо для компании на этапе быстрого роста с такой бизнес моделью. Дело в том, что стоимость привлечения нового клиента на конкурентном рынке очень высокая, но если он начал пользоваться услугами Google Cloud, то перейти на другого провайдера очень долго и дорого, и он будет годами приносить прибыль. Экономика по каждому отдельному клиенту выглядит примерно так.

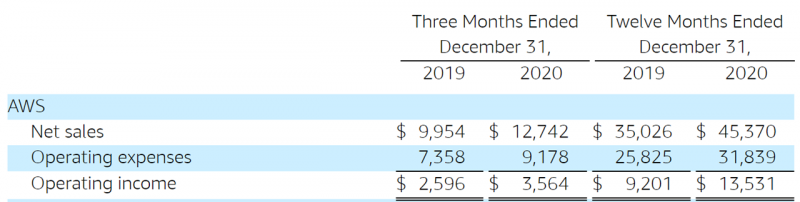

Когда компания растет на 50% в год, она несет очень большие разовые расходы на привлечение новых клиентов, которые пока не перекрываются регулярными доходами от старых когорт. Но с течением времени старых клиентов становится все больше (в этом бизнесе очень низкий отток) и экономика будет улучшаться. Даже по динамике с 2018 по 2020 год видно, что убыток Google Cloud по отношению к выручке сильно упал, с -74% до -43%. Это, естественно, еще много, но Google активно развивает сервис всего несколько лет. Чтобы понять, как может выглядеть экономика сервиса в будущем, когда он достигнет зрелости, можно посмотреть на лидера рынка AWS (принадлежит Amazon), который работает с 2003 года и сейчас имеет 30% маржу по операционной прибыли, хотя все еще растет почти на 30% в год (т.е. продолжает агрессивно инвестировать в рост бизнеса).

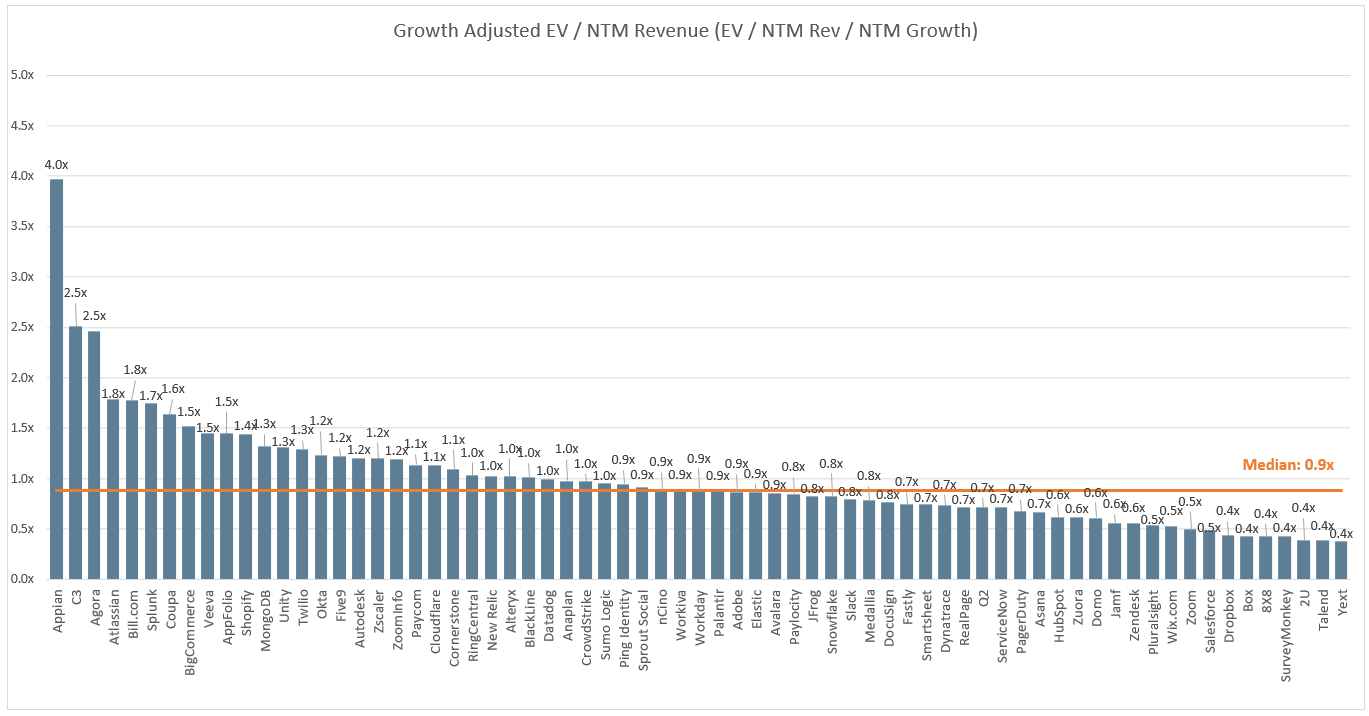

Рынок сейчас оценивает быстрорастущие IT-компании по безумным метрикам. Средний мультипликатор EV/S деленный на темпы роста равен 0.9. Это означает, бизнес, который растет на 50% в год, стоил бы на текущем рынке 45 годовых выручек. В случае Google Cloud это около 600 млрд долларов 🙂

Естественно, закладывать такую оценку кажется безумным, поэтому можно сделать простой эксперимент. Предположим, Google Cloud выделят в отдельную компанию и поставят цель начать зарабатывать деньги. Дальше произойдет следующее – он срежет большую часть расходов на привлечение клиентов, старые клиенты останутся и будут приносить стабильный денежный поток, и экономика моментально выйдет в плюс. Например, до 30% маржи по операционной прибыли, как у AWS.

Причем доходы даже продолжат увеличиваться, потому что потребности существующих клиентов будут только расти, хотя темпы роста станут, конечно, намного ниже 50% в год. При 13 млрд выручки и 30% маржинальности Google Cloud мог бы генерировать 4 млрд долларов прибыли. Возьмем мультипликатор P/E = 30, как сейчас у Alphabet, и получим, что он мог бы стоить 120 млрд долларов.

На самом деле на текущем рынке он стоил бы намного дороже, но мы хотим сделать адекватную оценку, а не отталкиваться от заоблачных мультипликаторов текущего рынка. Сейчас же рынок оценивает Google Cloud по сути в -165 млрд долларов, если взять P/E = 30 и умножить на убыток, который генерирует подразделение.

YouTube

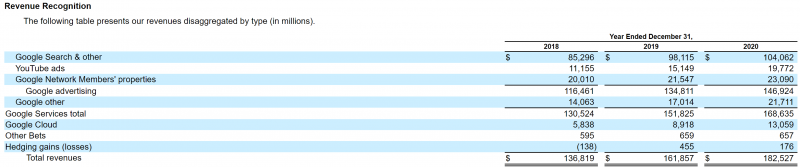

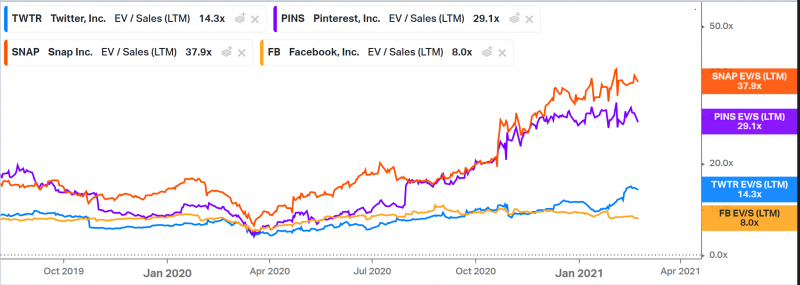

Alphabet недавно начал раскрывать выручку YouTube отдельно от поиска, и хотя о его прибыльности нет информации, она явно значительно ниже, чем у супер прибыльного поиска. Выручка YouTube составила $20 млрд за 2020 год и вырос на 30% за год по сравнению с замедляющимися темпами роста основного поискового бизнеса, а в 4 квартале темпы роста YouTube и вовсе выросли до 46%.

С точки зрения темпов роста за последний квартал YouTube находится где-то между Facebook и Twitter, которые выросли примерно на 30% и стоят 8-14 LTM выручек и Pinterest и Snapchat, которые стоят 29-38 LTM выручку с темпами роста 60-70%. С учетом того, что YouTube отдает до 45% выручки создателям контента, можно было бы его консервативно оценить в 20 чистых выручек (55% от $20 млрд – $11 млрд) или 220 млрд долларов.

Other Bets

Еще один пример – Waymo, это подразделение Alphabet, которое занимается разработкой самоуправляемых автомобилей. Оно скрыто внутри Other Bets, не генерирует выручку и приносит огромные убытки, так как разработка самоуправляемых авто – экстремально сложная задача и очень дорогое удовольствие. При этом, например, другой аналогичный проект, Cruise Automation, совсем недавно привлек инвестиции из оценки 30 млрд долларов. У него, естественно, тоже нет выручки, и они потратили намного меньше времени и ресурсов на разработку. Waymo впервые привлекал внешние инвестиции год назад в размере $2.25 млрд, но оценка неизвестна. По самой консервативной оценке можно его оценить также в $30 млрд, но с учетом того, что прошел год и Waymo находится на более продвинутой стадии испытаний, вполне вероятно реальная оценка минимум $50 млрд.

Помимо Waymo, в Other Bets входит огромное количество других проектов, включая DeepMind (передовые AI-исследования), Wing (разработка дронов), X (лаборатория для всяких еще более безумных проектов) и т.д. Они приносят компании миллиарды убытков, хотя если Alphabet вдруг решит их сделать публичными через SPACи, каждый проект будет стоить миллиарды, если не десятки миллиардов долларов.

Например, DeepMind недавно решил задачу фолдинга белка, которая заключается в предсказании его формы по последовательности аминокислот. Над этой проблемой бились 50 лет ведущие мировые университеты и фармацевтические компании, так как она может помочь в разработке и лекарств и лечении огромного количества заболеваний. А решила в итоге команда специалистов по машинному обучению в DeepMind, которая начала ей заниматься пару лет назад. И это лишь одно из многих направлений исследований даже внутри DeepMind, не говоря уже про другие подразделения.

В целом, Google вложил за последние годы в проекты помимо Waymo несколько десятков миллиардов долларов, и если предположить, что эти инвестиции не прогорели и принесут хотя бы минимальную отдачу, я бы очень грубо оценил все остальные Other Bets в $50 млрд, а в сумме с Waymo в $100 млрд.

Скорректированная оценка Google

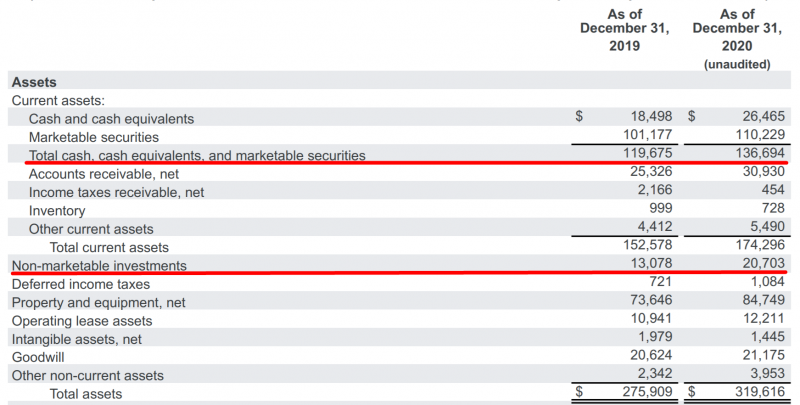

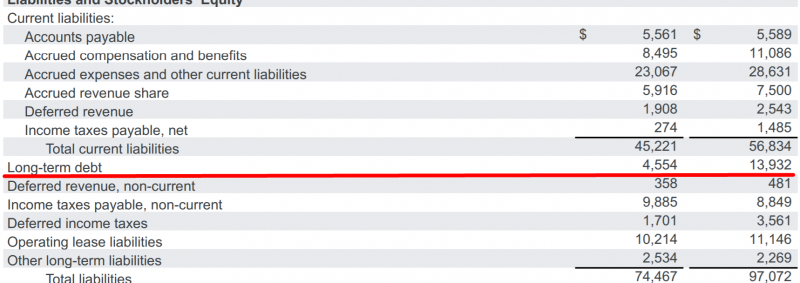

Alphabet сейчас стоит 1.388 триллионов долларов. Чтобы посчитать скорректированную оценку, для начала вычтем кэш ($137 млрд) и инвестиции в другие компании ($21 млрд) и прибавим $14 млрд долга. Получится EV 1.244 триллиона долларов.

Затем вычтем $120 млрд на Google Cloud, $220 млрд на YouTube и $100 млрд на Other Bets, останется EV непосредственно Google в размере $800 млрд. При этом Google заработал за 2020 год $150 млрд выручки и $50-55 млрд операционной прибыли. Таким образом, основной бизнес компании стоит примерно 15-16 LTM операционных прибылей, которые пострадали в короновирусный год, при том, что средний P/E по индексу S&P 500 сейчас около 25.

При этом Google растет почти на 20% в год даже до восстановления индустрии путешествий, которая приносила ему миллиардные доходы, а средняя компания в S&P 500 почти не растет. Так что если разобрать по частям бизнес Alphabet и выделить отдельно Google, это едва ли не deep value история на текущем рынке.

Если кажется, что оценки убыточных подразделений Alphabet выглядят оптимистично, это нет так – они скорее очень консервативны. В качестве примера, как некоторые аналитики оценивают потенциальную стоимость разных направлений Alphabet, можно взять оценки от аналитиков Morgan Stanley, которые в 1.5-3 раза выше:

- Мобильный поиск $705 млрд

- Десктопный поиск $300 млрд

- YouTube $365 млрд

- Google Cloud $330 млрд

- Waymo $105 млрд

Если взять за основу оценку YouTube, Google Cloud и Waymo от Morgan Stanley ($800 млрд), то получится, что EV всего остального Google всего $440 млрд, т.е. он торгуется примерно с P/E = 8-9 🙂 И это едва ли не лучшая кэш машина в истории бизнеса, которая генерирует 50+ млрд долларов в год и продолжает расти почти на 20% в год.

Мнение об акциях 23.02.21

На мой взгляд акции Alphabet стоят объективно дешево, если сравнивать их с оценками других компаний на текущем рынке. Фактически у компании есть большой дисконт за холдинговую структуру, которая занижает показатели основного поискового бизнеса, и если рассмотреть стоимость отдельных частей, окажется, что Google стоит очень дешево.

Естественно, стоит учитывать, что у Google есть значительные регуляторные риски и правительства по всему миру пытаются ограничить рыночную власть компании, которая занимает 90%+ рынка поиска в большинстве стран мира кроме Китая, России и еще пары исключений. Но на мой взгляд достаточно маловероятно, что более жесткое регулирование приведет к падению бизнеса – скорее оно может замедлить рост, но не более. А если какая-то страна кроме США решит обложить Google повышенным налогом, компания просто переложит его на потребителей, как уже сделала в странах, которые попытались ввести такие инициативы.

У многих инвесторов вызывает опасение потенциальное разделение компании, но на мой взгляд эти страхи преувеличены (разделить тесно переплетенные между собой сервисы очень сложно), а даже если это в какой-то момент произойдет, как мы выяснили выше, суммы частей на самом деле будет стоить дороже, чем единое целое.

Единственная причина, по которой я не покупаю акции Alphabet – кажется, компания пока не собирается как-либо монетизировать свои активы и будет еще много лет инвестировать огромные ресурсы в новые направления бизнеса. Alphabet исторически был компанией, которая не особо заботится о капитализации, и пока, кажется, нет значимых драйверов, чтобы реальная оценка стоимости бизнеса раскрылась.

Хотя стоит отметить, что динамика постепенно начинает меняться, например, компании значительно увеличила байбеки собственных акций в последние пару лет. И у Alphabet по-прежнему $120+ млрд чистого кэша на балансе. На примере котировок Apple с 2016 года можно легко заметить, что происходит, когда выкуп собственных акций раскручивается в полную силу.

Еще один плюс заключается в том, что в отличие от многих технологических компаний Alphabet генерирует огромный денежный поток, поэтому потенциал падения его акций ограничен. Естественно, коррекция на 10-20% может легко случиться, как и с любой компанией на фондовом рынке, но падение на 30-40%+ без сопоставимого или более жесткого снижения всего рынка – достаточно маловероятный сценарий. Поэтому некорректно ставить в один ряд, Alphabet и, например, Tesla, как делают некоторые инвесторы, когда говорят, что “техи стоят очень дорого”. Среди технологических компаний сейчас действительно многие торгуются с запредельными оценками, но Alphabet к ним не относится.

В 2021 году Google получит дополнительный драйвер в виде восстановления путешествий, которые генерируют ему огромные рекламные доходы. А если смотреть на более длительный срок, то по сути у компании есть денежная машина в виде поиска, позиции которого на рынке почти невозможно потеснить, несколько больших быстрорастущих бизнесов в виде YouTube и Google Cloud с понятной моделью монетизации, и большое количество по сути бесплатных опционов в виде Waymo и других подразделений, которые в позитивном сценарии могут стать большими новыми бизнесами и стоить десятки/сотни миллиардов долларов.

У меня нет сейчас акций Alphabet в портфеле, так как среди технологических компаний делаю фокус на бизнес с более высокими темпами роста и большим апсайдом, но для более консервативных инвесторов, на мой взгляд, акции Alphabet являются хорошей инвестицией, которая с высокой вероятностью превзойдет по доходности широкие индексы вроде S&P 500 и Nasdaq на длинном временном горизонте.

В завершении пару слов о самих акциях, которые торгуются под двумя тикерами, GOOG и GOOGL. Обе акции фактически эквивалентны и их котировки двигаются синхронно, разница только в том, что у GOOGL – голосующие, а GOOG – нет, но для рядового инвестора это не имеет значения, можно покупать любую. GOOG обычно стоит на 0.5-1% дороже, чем GOOGL.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: