Анализ сделан подписчиком Юрием Рубцовым. Далее текст автора.

Российские нефтяные компании в 2019 году платили дивиденды в районе 8-10% годовых в рублях, что много для развитых рынков.

Однако в настоящий момент создалась ситуация, когда известные американские и европейские нефтегазовые компании могут платить тоже 8-10%, но в долларах.

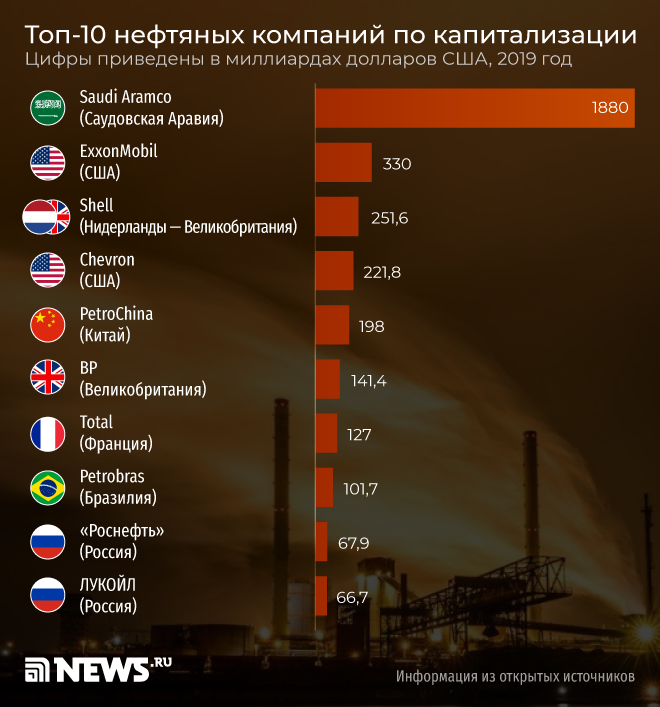

Крупнейшие нефтяные компании мира по уровню капитализации:

Сравним между собой европейские и американские компании – Exxon Mobil (тикер на NYSE – XOM), Shell (тикер на NYSE – RDS.B), Chevron (тикер на NYSE – CVX), BP (тикер на NYSE – BP) и Total (тикер на NYSE – TOT).

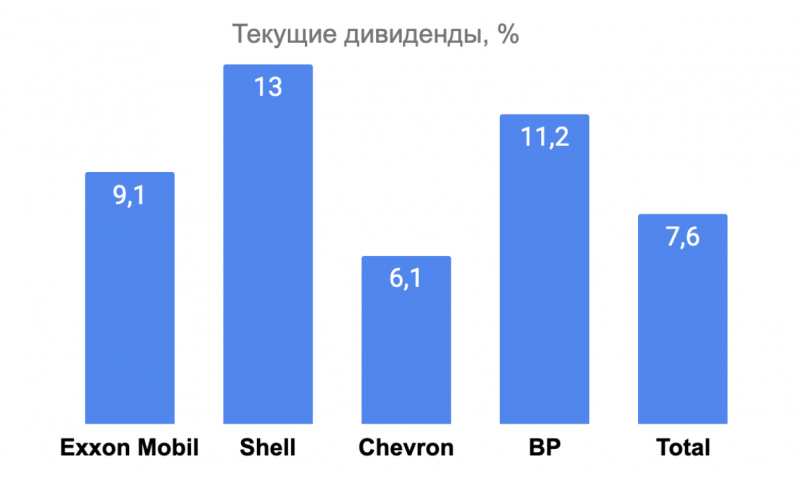

Текущая дивидендная доходность в процентах сравнима с российскими компаниями:

Данная доходность образовалась из-за пандемии, ценовых войн на нефтяном рынке и резком снижении стоимости нефти и соответственно акций компаний.

Главный вопрос смогут ли данные организации выплачивать дивиденды в полном объеме при снижении стоимости нефти с 64,2$ (средняя стоимость Brent в 2019) до текущего значения 37$?

Уже есть прецедент: 10.03.20 впервые за 20 лет компания Occidental Petroleum решила урезать квартальные дивиденды с 79 цента до 11 для того, чтобы гасить долг. Но надо уточнить, что данная компания за последнии пять лет, три года была убыточна.

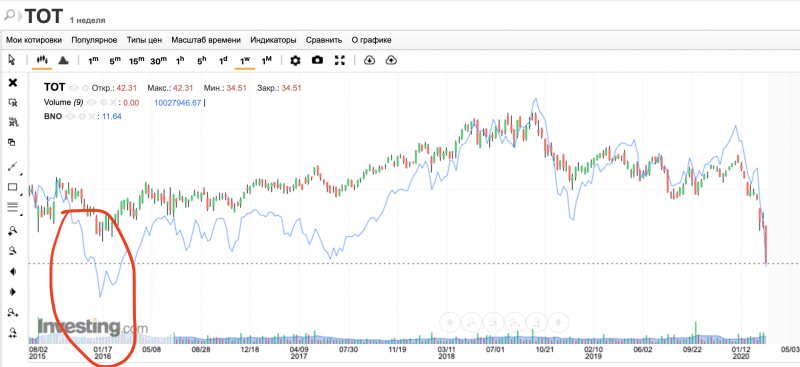

В 2016 году цена нефти падала и несколько месяцев была ниже 30$, стоимость данных компаний тогда не снижалась так драматично. И после закрытия части сланцевых добытчиков, нефть вернулась выше 60$, на примере компании Total (красно-зеленые свечи – стоимость акции Total, синяя линия – нефти) :

Также стоит отметить, в целом сантимент к нефтяному бизнесу – отрицательный, так как он не входит в “зеленую” энергетику (возобновляемые источники энергии) и от “нефтяной век” скоро закончится.

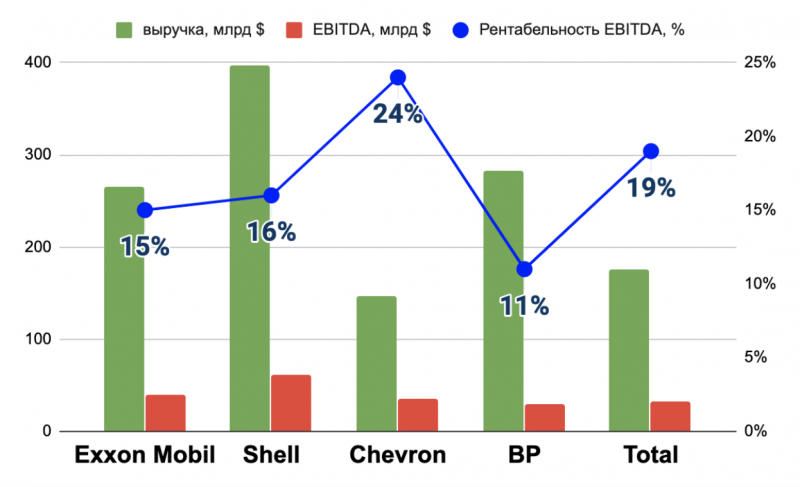

Основные годовые показатели нашей пятерки за 2019 год:

Наибольшую эффективность бизнеса показывают компании с наименьшей выручкой – Chevron и Total.

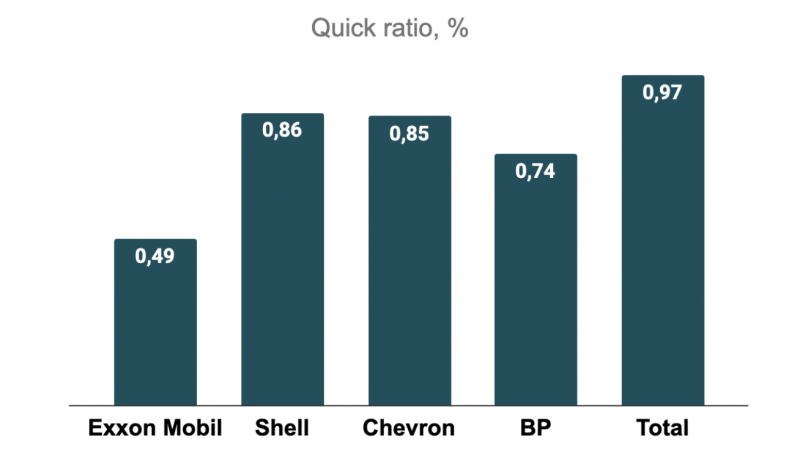

Финансовая устойчивость:

Коэффициент Quick ratio – характеризует способность организации погасить свои краткосрочные обязательства за счет кэша или продажи ликвидных активов

Exxon Mobil имеет низкий показатель Quick Ratio, соответственно для себя не рассматриваю данную компанию как приоритетную.

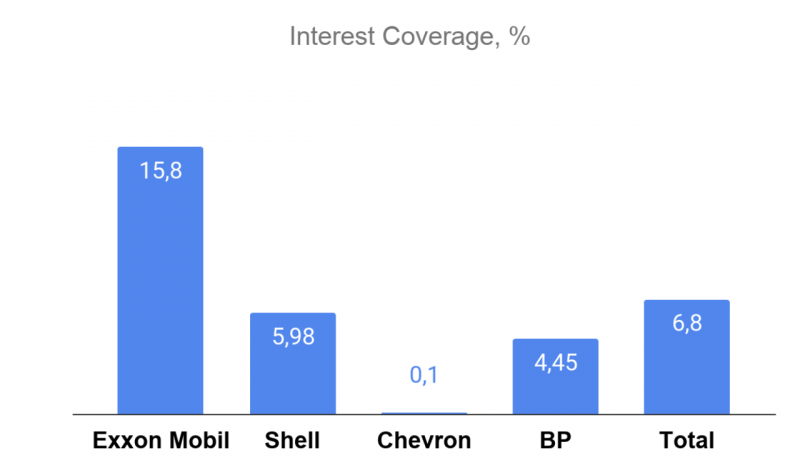

Interest Coverage Ratio (Коэффициент покрытия процентов) оценивает финансовый рычаг компании, путем определения ее способности выплачивать проценты по ее кредитам. Этот коэффициент рассчитывается как отношение прибыли до уплаты процентов и налогов (EBIT) к сумме процентов, которую компания должна выплатить за соответствующий период времени. Чем выше значение этого коэффициента, тем выше устойчивость компании

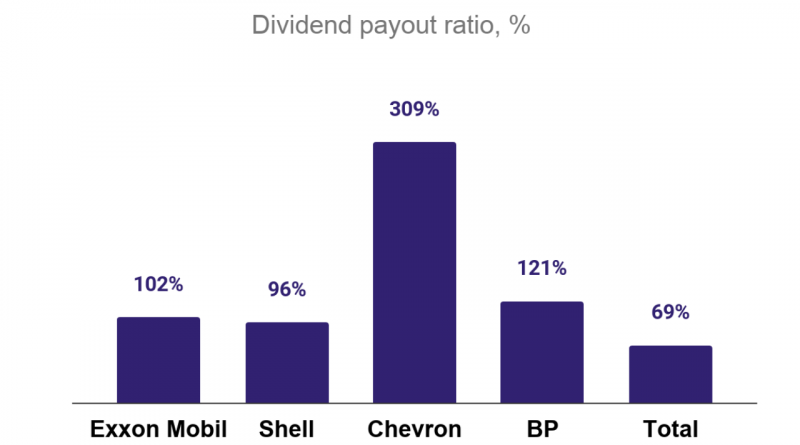

Затраты на выплату дивидендов от прибыли:

Напоминаю, данные по 2019 году. У компании Chevron в 4-м квартале 2019 года были потери в размере 6,6 млрд $. Соответственно это привело к снижению операционной выручки в 2019 и так как дивиденды не срезали – к увеличению Payout ratio и снижению Interest Coverage.

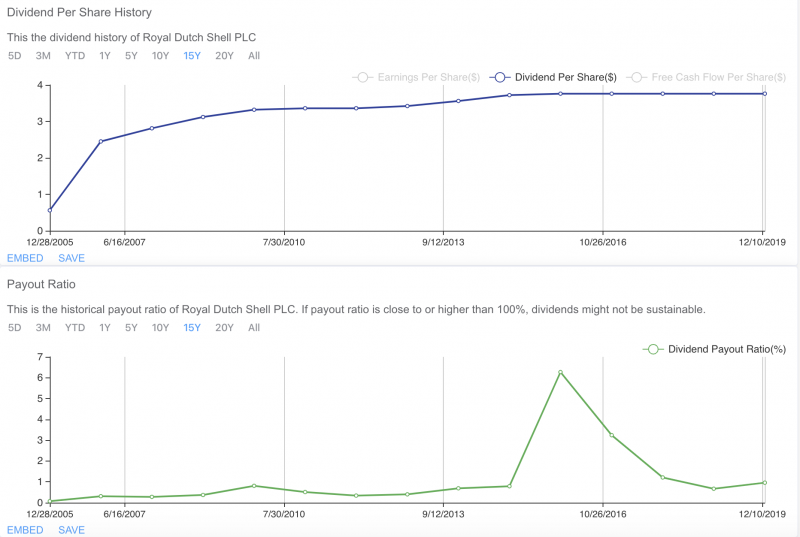

История выплаты дивидендов компаний на одну акцию и payout ratio, за последнии 15 лет.

Exxon Mobil. Постоянно увеличивает дивиденды с 1983 года, дивидендный аристократ.

Shell. C 2015 года не увеличивает дивиденды.

Chevron. Постоянно увеличивает дивиденды с 1983 года, дивидендный аристократ.

BP. В 2010 году снизила дивиденды.

Total. В 2010 и 2016 году снижала дивиденды.

Как видно, 3 из 5 компаний не снижали дивиденды, даже при payout ratio выше 600%, BP и Total – понижали.

В итоге Chevron и BP я для себя не рассматриваю, в связи с тем, что для поддержания выплат дивидендов им уже необходимо наращивать долги. Соответственно растет вероятность что при длительном периоде с низкой стоимостью нефти, могут срезать или перестать платить дивиденды.

В долгосрочной перспективе, полагаю что стоимость нефти будет выше 50-60$ и нефтяные компании продолжат работать и платить дивиденды. А сейчас есть хорошая возможность зафиксировать процент дивидендов.

И Shell, и Total инвестируют в проекты возобновляемых источников энергии, чтобы в будущем занять позиции в “зеленой энергетики”, и когда-нибудь отказаться от нефти 🙂

Итого

Решил начать понемногу набирать позицию в Shell, Total и чуть-чуть Exxon Mobil. Риски несомненно есть, особенно если стоимость нефти продолжит снижаться, и в продолжительном периоде не вернется выше цены себестоимости добычи.

Плюс, данные позиции будут хеджировать инвестиционную идею №15 от Ильи Воробьева.

UPDATE от автора 19.03.2020

Стоимость нефти продолжает движение на юг. Началась нефтяная война: Saudi Aramco заявляет, что компания не испытывает никаких особых проблем при цене 30 долларов за баррель и что она намерена поднять добычу до запланированы 12 миллионы баррелей в сутки.

Россия, как и SA, вынуждена предоставлять невероятные по размеру скидки – идет борьба за долю на рынке. При этом, из-за пандемии резко упал спрос бензин и авиационный керосин.

В Китае на пике эпидемии спрос на нефть упал примерно на 20% или приблизительно 3 миллиона баррелей в сутки. При таком сценарии в целом по планете – потребление упадет на 6 млн. баррелей в сутки. Это очень много. Для примера при глобальном кризисе 2009 года снижение составляло – 1 млн. баррелей в сутки.

Подводя черту: нефтяные резервуары практически заполнены, добыча наращивается и падает спрос на топливо. При таком положении дел, 10$ за баррель смотрится вполне вероятно.

Из позитивных новостей для стоимости нефти: по данным Bloomberg, группа из 13 сенаторов США написала письмо принцу Саудовской Аравии, в котором просят отказаться от резкого увеличения нефтедобычи, намекая на подрыв стратегического партнерства двух стран.

Так или иначе, производителям нефти придется сесть за стол и договариваться. Вопрос, когда это случится?

Исходя из текущей ситуации, я планирую следующий подбор акций нефтяных компаний делать при стоимости нефти около 10-15$

Анализ участвует в конкурсе, авторы трех лучших материалов по итогам голосования подписчиков сайта получат денежные призы. Если вам понравился анализ, проголосуйте за него кнопкой “лайк” ниже.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: