SUMMARY

- NortonLifeLock – американская компания в сфере кибербезопасности, крупнейший игрок в сфере антивирусов для розничных клиентов.

- Ранее компания называлась Symantec, но после продажи подразделения по работе с корпоративными клиентами ее бизнес стал вдвое меньше и сменил название.

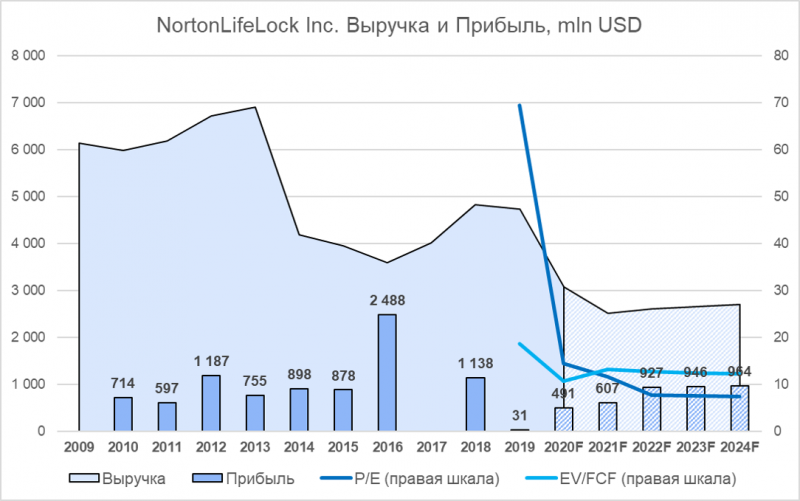

- Компания стоит очень дешево – форвардный P/E без учета разовых расходов на деконсолидацию бизнеса менее 10. Однако бизнес не растет, а количество клиентов даже падает.

- Покупка акций ранее 1 квартала 2020 года не имеет смысла, так как придется сильно переплатить налоги на большую разовую выплату после продажи корпоративного бизнеса.

- Более долгосрочно акции можно рассматривать как консервативную value и дивидендную историю, но я пока не планирую покупать ее акции.

ОБЗОР КОМПАНИИ

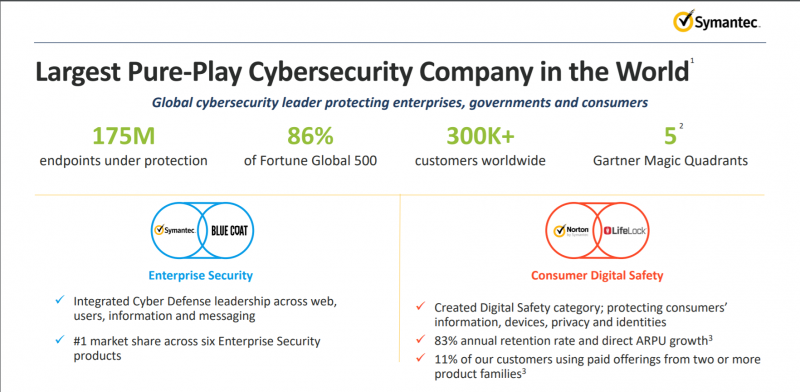

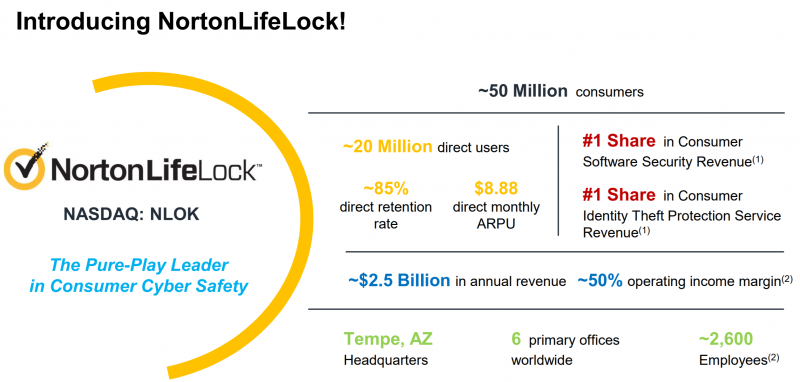

NortonLifeLock (тикер NLOK на NASDAQ) – американская компания в сфере кибербезопасности. Ранее компания называлась Symantec (торговалась под тикером SYMC) и имела два сегмента бизнеса – решения для корпоративных и розничных клиентов.

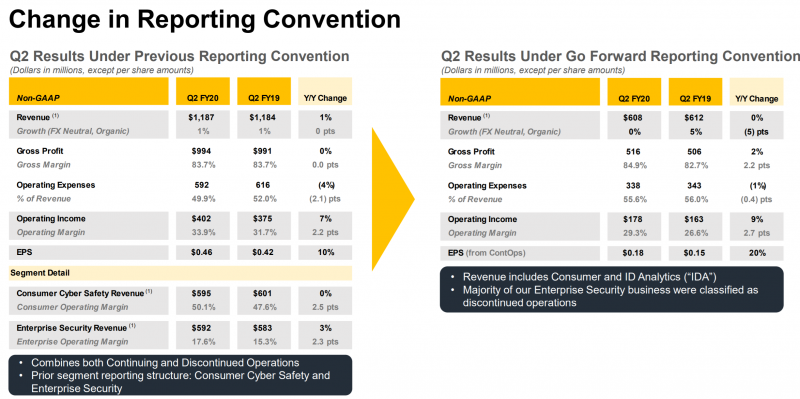

Недавно было принято решение продать корпоративный сегмент компании Broadcom за 10.7 млрд долларов. Оставшийся розничный бизнес был переименован в NortonLifeLock с новым тикером NLOK. В результате компания стала примерно вдвое меньше.

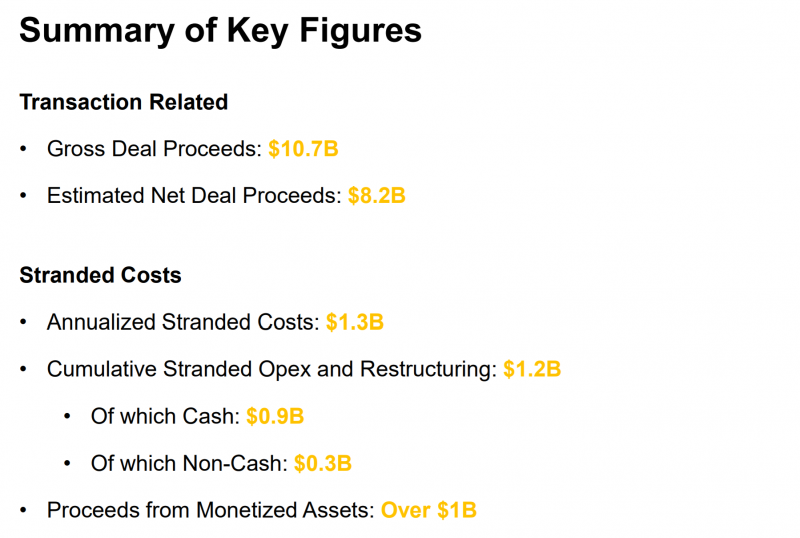

Пока сделка не закрыта и стоимость NortonLifeLock учитывает оба бизнеса. После закрытия сделки, которое прогнозируется в 1 квартале 2020 года, акционеры NLOK получат 100% средств от продажи корпоративного бизнеса в виде специального дивиденда. Хотя сумма сделки 10.7 млрд долларов, с учетом налогов акционерам достанется только около 8.2 млрд долларов или $12 на акцию (при текущей стоимости акций $24.5).

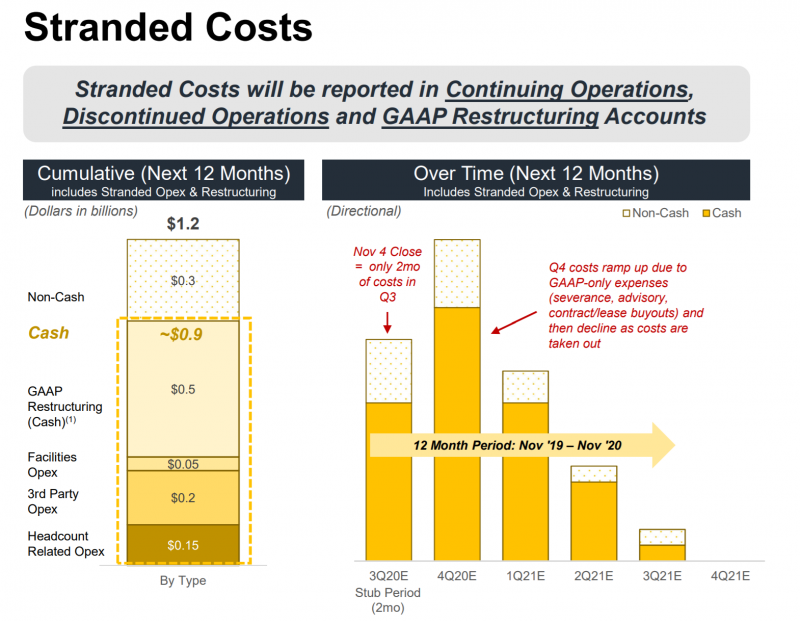

Кроме того, в ближайшие 12 месяцев NortonLifeLock предстоят значительные расходы, связанные с деконсолидацией корпоративного бизнеса – 0.9 млрд долларов кэшем и еще 0.3 млрд долларов в виде бумажных списаний.

В то же время компания планирует продать ряд активов на общую сумму более 1 млрд долларов, что должно компенсировать расходы на разделение и продажу части бизнеса. Если свести ключевые цифры, которые касаются сделки, они выглядят следующим образом:

NortonLifeLock после сделки сфокусируется на розничном сегменте и станет крупнейшей компанией в этой сфере (по собственным оценкам) с выручкой около 2.5 млрд долларов в год. У компании 50 миллионов клиентов, из которых 20 миллионов используют платные продукты.

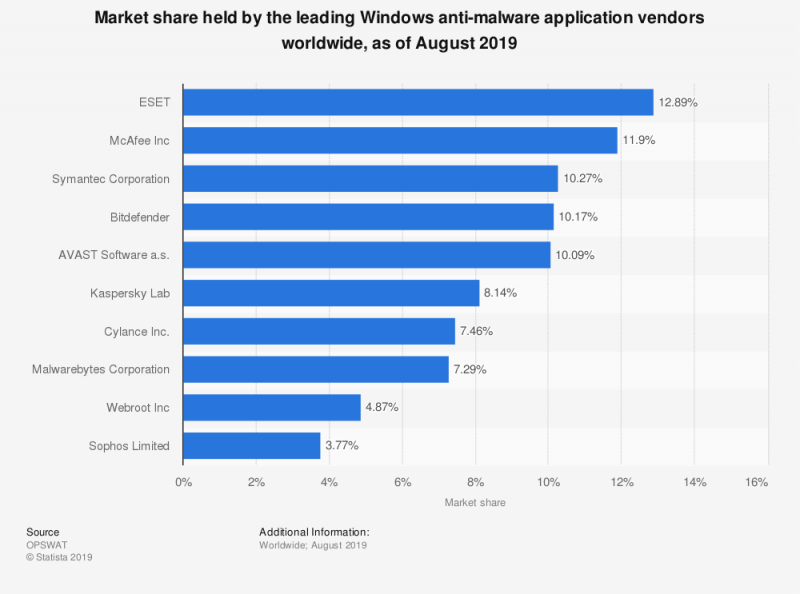

В различных исследованиях приводится разная статистика относительно доли рынка антивирусных программ, на котором работает NortonLifeLock, но везде компания на одном из первых мест. Анализ этой сферы осложняет то, что большинство крупнейших компаний непубличные, что является довольно редкой ситуацией для достаточно большой индустрии. Интересный факт – большая часть производителей антивирусного софта находится в Восточной Европе, а одну из лидирующих позиций занимает российская компаний Лаборатория Касперского.

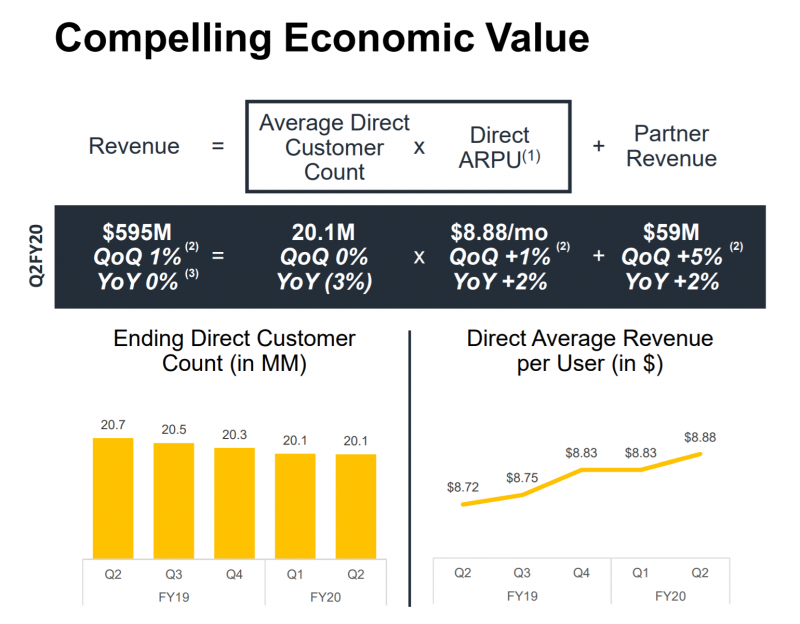

Количество клиентов NortonLifeLock в последние кварталы сокращается, однако средний чек немного растет, за счет чего выручка стабильна.

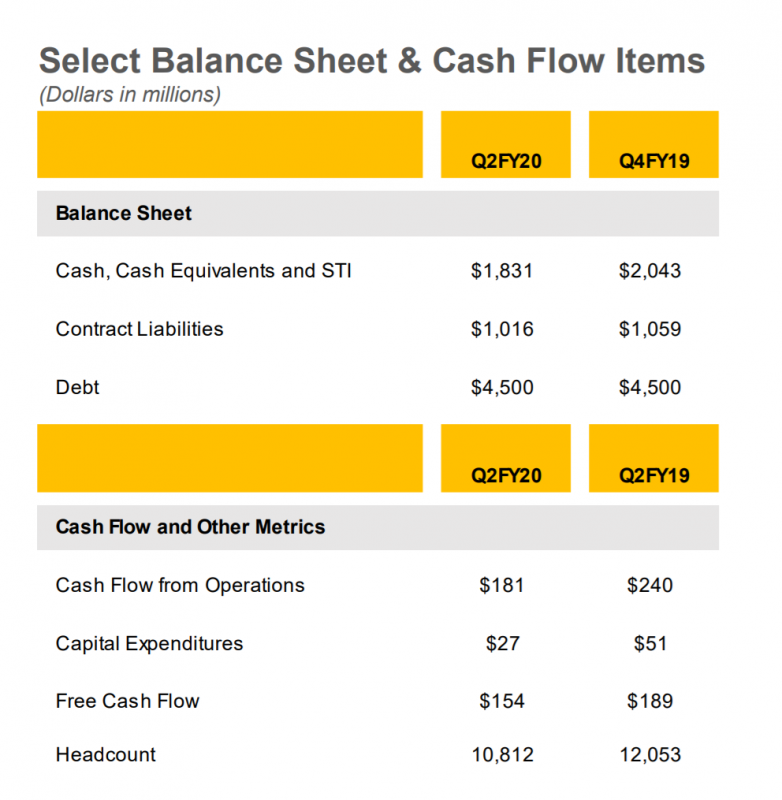

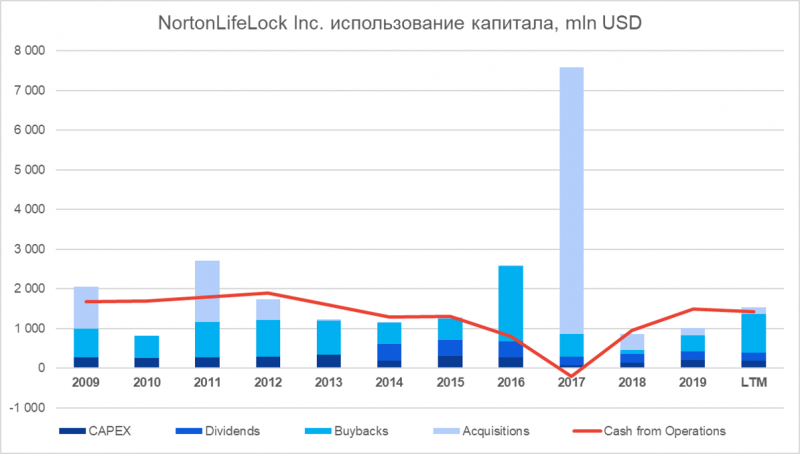

Еще один момент, на который стоит обратить внимание – у компании значительный чистый долг, около 2.7 млрд долларов, что является достаточно редкой ситуацией для IT-компаний, которые обычно сидят на подушке кэша.

Однако долговая нагрузка в данном случае не является признаком проблем в бизнесе, а стала результатом двух крупных приобретений в 2017 году – LifeLock и Blue Coat, на общую сумму почти 7 млрд долларов.

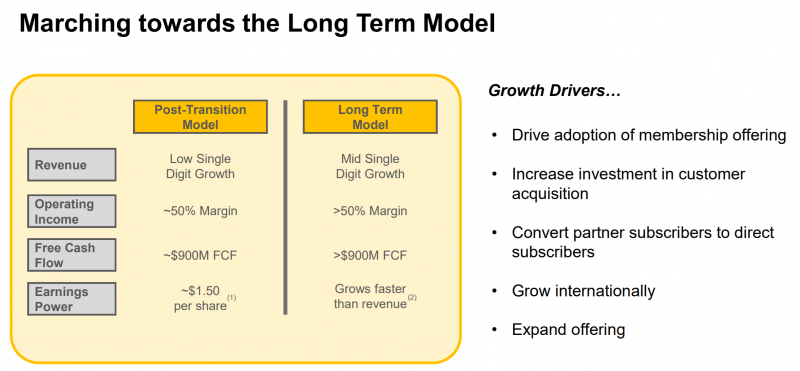

Менеджмент NortonLifeLock прогнозирует, что после завершения периода выделения корпоративного бизнеса компания будет работать с операционной маржой на уровне 50% и зарабатывать 900 млн долларов FCF в год и $1.5 EPS. Из этой суммы NortonLifeLock планирует выплачивать $0.5 в год в виде регулярных дивидендов и провести байбек на 1.6 млрд долларов.

ОЦЕНКА КОМПАНИИ

NortonLifeLock – не типичная IT-компания, так как ее бизнес не растет, но генерирует большой денежный поток, по сути являясь дойной коровой. У компании очень низкие форвардные мультипликаторы – P/E чуть ниже 10, EV/FCF чуть больше 10 из-за значительного долга. Кроме того, после выплаты спецдивиденда регулярная дивидендная доходность составит около 4%, что много для американского рынка в целом, а особенно для IT-компании.

В то же время такая оценка во многом отражает риски компании, как локальные, так и глобальные. Локальный риск заключается в том, что расходы на деконсолидацию корпоративного бизнеса могут оказаться больше запланированных или доходы от продажи активов меньше – из-за сложной структуры сделки их сложно прогнозировать. Долгосрочный риск заключается в том, что компания во многом конкурирует с бесплатными продуктами, например, базовым антивирусом на всех компьютерах от Microsoft. У NortonLifeLock уже падает количество клиентов, и если тренд продолжится, он будет давить на бизнес компании.

Еще один важный момент, который нужно иметь в виду – выплата в размере $12 на акцию в 1 квартале 2020 года не будет облагаться налогом в США, однако российская налоговая определенно будет рассматривать это поступление как доход и с него нужно будет заплатить $1.56 налога. Это делает нецелесообразной покупку акций до закрытия сделки по продаже корпоративного сегмента.

ИТОГО

NortonLifeLock стоит очень дешево по меркам американских IT-компаний и рынка в целом, если брать форвардные показатели за вычетом разовых расходов на продажу корпоративного бизнеса. Однако бизнес компании не растет и во многом конкурирует с бесплатными аналогами типа стандартного антивируса от Microsoft, что ограничивает потенциал для роста показателей.

Покупать акции NortonLifeLock не имеет смысла ранее закрытия сделки по продаже корпоративного сегмента и распределения выплаты акционерам, так как это невыгодно с налоговой точки зрения. Более долгосрочно компанию можно рассматривать как консервативную value и дивидендную историю, однако если количество клиентов продолжит снижаться, это может оказывать давление на ее котировки. Я буду периодически наблюдать за компанией, но пока не планирую покупать ее акции.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: