Вслед за Яндексом свой отчет опубликовала Nebius Group – это зарубежные стартапы Яндекса, которые остались в Yandex N.V. и теперь будут развиваться под новым именем во главе с Аркадием Воложем. Результаты за второй квартал и дополнительные пресс-релизы с вводными о компании можно посмотреть по ссылке.

Текущее состояние бизнеса

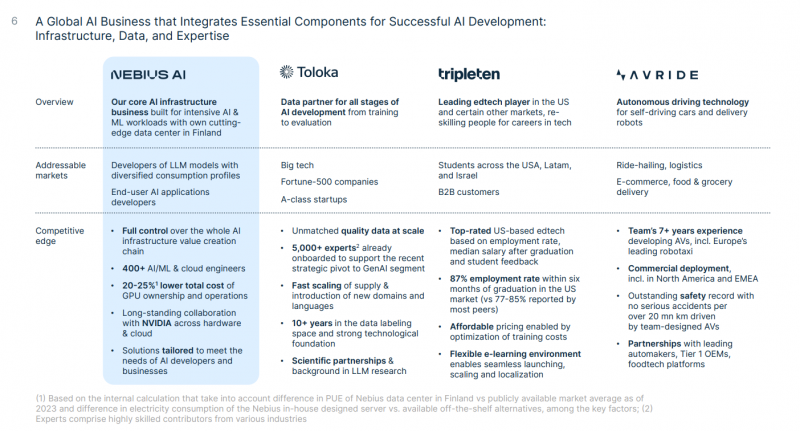

Для начала коротко, что из себя представляет Nebius. Сейчас это 4 разных бизнеса (ниже на слайде короткое описание):

- Nebius AI – облачная инфраструктура для AI на базе бывшего дата-центра Яндекса в Финляндии

- Toloka – сервис работы с данными для AI

- Tripleten – эдтех, образовательный сервис на рынках США, Латам и Израиля

- Avride – автономные автомобили и роботы для доставки

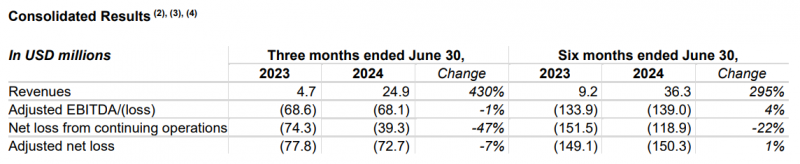

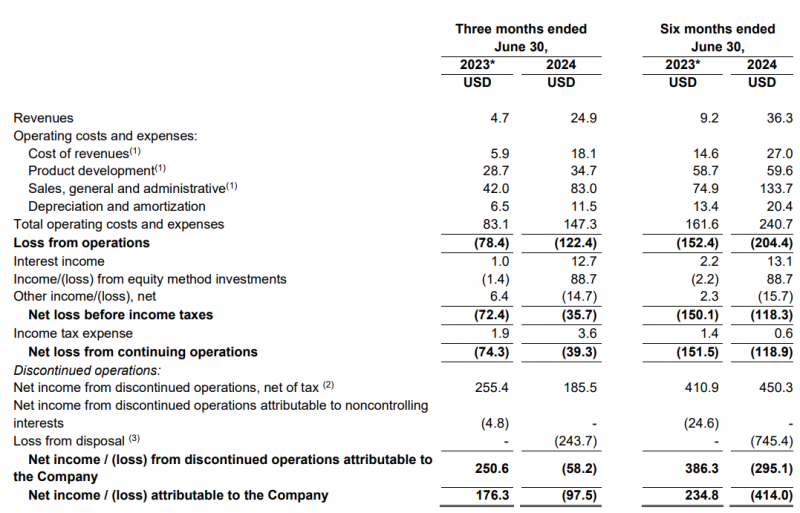

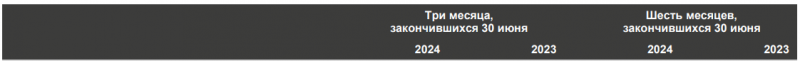

Для понимания текущего этапа развития бизнесов можно сразу посмотреть на P&L – видно, что выручка кратно растет, но с очень низкой базы, по факту все бизнесы пока являются стартапами на ранней стадии и сильно убыточны. Лучше смотреть на Adjusted EBITDA и прибыль, так как из-за сделки у компании много бумажных переоценок, грубо говоря Nebius сейчас тратит $70-80 млн в квартал на уровне P&L.

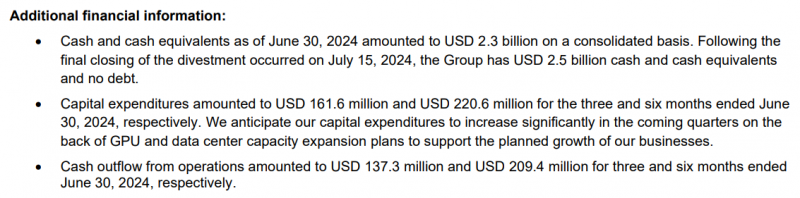

На самом деле кэша тратят еще больше, так как у компании большой капекс – $160 млн в Q2 и $220 млн в первом полугодии. Капекс тратят в основном на масштабирование дата-центра в Финляндии закупку новых GPU, которые стоят сейчас космически дорого из-за AI хайпа. В итоге отрицательный FCF составил ~$300 млн в Q2 и ~$430 млн с начала года (компания не раскрывает весь кэш флоу, только дает OCF и капекс). Причем Nebius ожидает роста капекса в ближайшие кварталы от текущих итак немаленьких уровней.

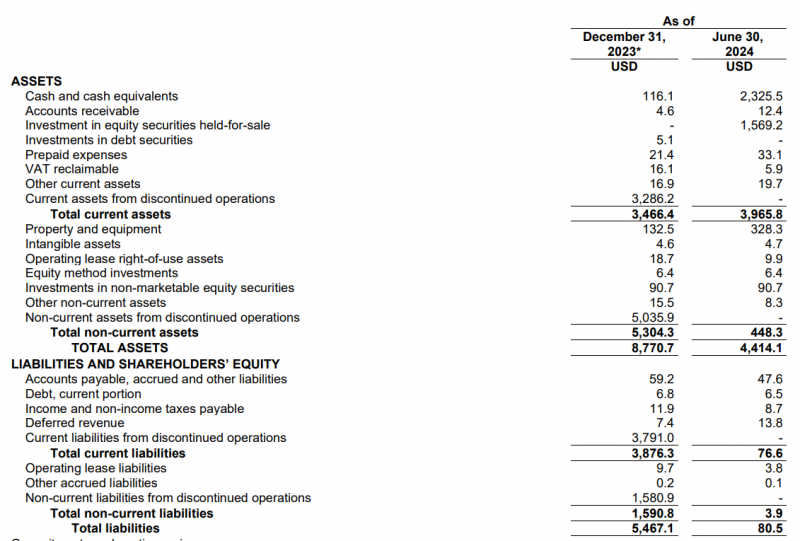

Еще один важный элемент пазла – это кэш на балансе в результате продажи российского бизнеса. На 30 июня было $2.3 млрд кэша, в ходе второй части сделки заплатили еще $180 млн, в итоге от продажи российского Яндекса бывший Yandex N.V. получил $2.5 млрд + 163 млн собственных акций. Долга у компании нет, единственный значимый материальный актив на балансе – дата-центр в Финляндии.

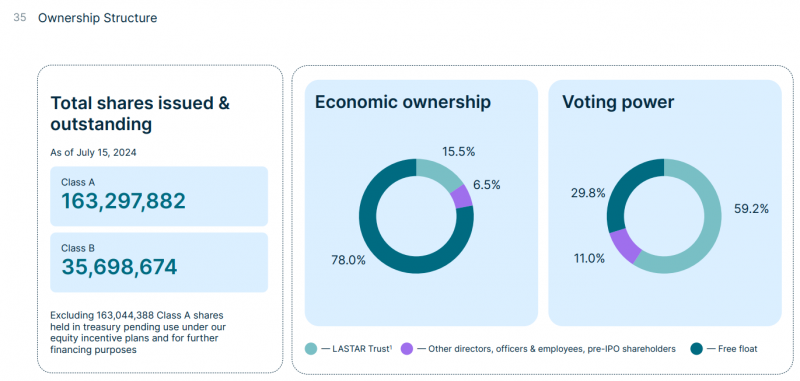

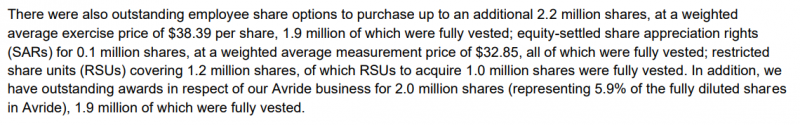

Так как часть сделки по покупке российского Яндекса была оплачена акциями Yandex N.V., у компании теперь огромный казначейский пакет в 163 млн акций. 163 млн акций класса А осталось у инвесторов и сотрудников Yandex N.V. и 35 млн акций класса В у Воложа и Иванова. Плюс несколько миллионов акций могут дополнительно получить сотрудники через опционы и RSU.

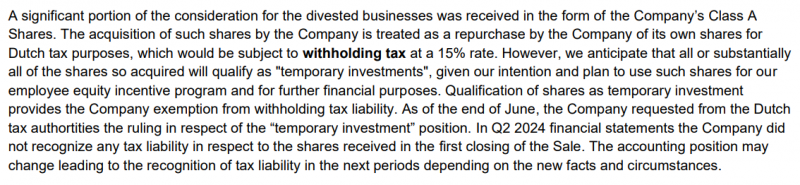

Эти акции, судя по всему, не будут гаситься, в том числе исходя из налоговых соображений. Компания пишет, что может попасть на 15% голландский налог по выкупленным собственным акциям (не совсем понятно, от какой базы), но планирует этого избежать, квалифицируя эти акции как “temporary investments”. Nebius планирует использовать часть акций для мотивации персонала, а остальные “для других финансовых целей”, т.е. скорее всего со временем продаст их кому-то для привлечения будущих раундов финансирования. Иными словами, акции вероятно не будут гаситься и доля текущих акционеров Nebius не вырастет.

Компания ничего не пишет насчет того, нужно ли платить какие-то налоги от части сделки по продаже российских активов, за которую заплатили кэшем. В P&L бумажной прибыли от продажи нет, поэтому, возможно, не нужно. Но возможно эффект будет отражен в отчете за Q3, так как сделка была закрыта 15 июля, так что больше ясности, вероятно, будет позже.

И еще один момент – пока шла сделка по разделению бизнеса Яндекса, зарубежные стартапы видимо получали подпитку кэшем из российского бизнеса в каком-то виде, за первое полугодие около 15 млрд рублей, вся сумма была в Q1. Сейчас эти потоки, естественно, прекратятся. Для справки, отрицательный FCF Nebius за пол года 2024 примерно равен положительному FCF МКПАО Яндекс, т.е. для российского Яндекса с точки зрения текущих финансовых показателей выделение зарубежных стартапов только в плюс, причем весьма существенный.

В итоге Nebius на текущем этапе – это стартап с большой и сильной командой с многолетним опытом развития передовых технологий в Яндексе, несколькими убыточными бизнесами в разных сферах на раннем этапе развития и подушкой кэша на $2.5 млрд. Как сказал сам Волож в интервью Reuters:

«Хорошо быть свободным, еще лучше быть свободным с парой миллиардов долларов на создание чего-то нового».

Текущий статус для держателей акций Nebius

Основные акционеры Nebius, помимо Воложа и сотрудников – это различные зарубежные фонды, которые ранее были акционерами Yandex N.V. Но есть еще одна группа – это частные российские инвесторы, которые покупали акции YNV в ЕК после 30 ноября (ЗПИФ не предложил им никакого варианта участия в сделке) или не захотели/не смогли продать их по оферте по 1251 рублю. У таких инвесторов есть несколько вариантов дальнейших действий.

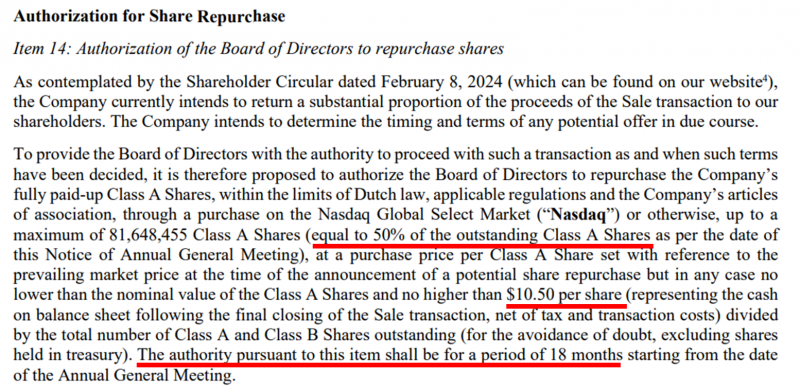

Первый – участие в выкупе акций, который ожидается у Nebius. У компании пройдет собрание акционеров 15 августа, один из пунктов которого – одобрение выкупа до 50% от акций класса А не дороже $10.5 за акцию. Как получилась цена $10.5 – это сумма кэша на счете за вычетом издержек на закрытие сделки и налогов, деленная на количество акций А и В (без учета казначейских). Акции 199 млн, соответственно, можно посчитать, что кэша останется ~$2.1 млрд. Таким образом, на налоги и прочие издержки компания закладывает ~$400 млн. Выкуп акций формально может быть в течение полутора лет после собрания акционеров, но скорее всего будет значительно быстрее, думаю с высокой вероятностью до конца года, чтобы “выпустить” зарубежных акционеров, которые хотят получить хоть какой-нибудь кэш и забыть про Яндекс и все, что с ним связано.

Стоит ли участвовать в выкупе тем, кто покупал акции в ЕК – каждый решает сам, я в этом не участвовал и у меня нет мнения. Максимум, что могу сделать – это попробовать очень грубо оценить перспективы бизнеса Nebius, сделаю чуть ниже. Если решите участвовать, стоит заранее уточнить у своего брокера, как это сделать технически. Также стоит учесть, что если будет много желающих продать свои акции, то выкупить могут не все. Но как минимум половину акций можно будет продать таким образом.

Второй вариант – держать акции до возобновления торгов на Nasdaq. Nebius никак не комментирует возможные сроки, но говорит, что собирается сохранить листинг на Nasdaq, будет отчитываться перед SEC и считает, что статус публичной компании отвечает ее долгосрочным интересам. Когда/если акции снова начнут торговаться, их можно будет продать на рынке или держать долгосрочно. Как технически будет выглядеть доступ к торгам на Nasdaq для тех, кто покупал акции в ЕК через российских брокеров и как потом вернуть деньги в Россию – отдельный вопрос, который стоит задать своему брокеру.

Наконец, третий вариант, который выбрали некоторые акционеры – обратиться в суд. Группа частных инвесторов, покупавших акции в ЕК – подали иск к УК Солид (управляет ЗПИФ “Консорциум.Первый” с требованием выкупить акции по 4250 рублей или обменять 1:1. Альтернативный вариант – суд с брокером, таким путем пошла S7, подавшая иск к Цифра брокер (зачем S7 покупала в ЕК акции Яндекса на 1 млрд рублей – отдельный вопрос).

Я не юрист, мне сложно комментировать вероятность успеха таких дел. Свое субъективное мнение писал ранее – мне не особо нравится структура сделки, но юридически к ней достаточно сложно придраться, основные вопросы лежат в морально-этической плоскости. Скорее у меня больше вопросов к брокерам, которые обзванивали клиентов и предлагали им купить акции Яндекса в ЕК “с большим дисконтом”, мне самому уже в 2024 году несколько раз поступало такое “заманчивое предложение”.

Участие в иске в каком-то виде, скорее всего, закрывает для инвестора опцию продать акции в рамках выкупа Nebius по $10.5, так как судебные дела обычно рассматриваются довольно долго. Но опция продать акции позже на Nasdaq останется (когда/если возобновятся торги и если брокер, через которого куплены акции, технически предоставит такую возможность).

Перспективы бизнеса Nebius

Попробуем оценить, какие перспективы могут быть у бизнеса Nebius с фундаментальной точки зрения. Сразу скажу, что делать оценку стартапов на такой ранней стадии крайне нетривиально, и погрешность прогноза даже на 2-3 года вперед может быть кратной, а дальше тем более. Так что это просто очень грубые прикидки на уровне порядка цифр исходя из доступной информации, чтобы было хоть какое-то представление.

Nebius AI

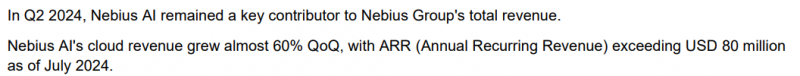

Для начала Nebius AI, который приносит компании большую часть выручки. Вот какие данные дает сама компания – ARR 80 млн в июле и 200 млн через 6-9 месяцев. ARR – это Annual Recurring Revenue, т.е. берем выручку за последний месяц и умножаем на 12, выручка в P&L будет ниже. ARR обычно используется как метрика для быстрорастущих бизнесов.

Грубо говоря, компания ожидает, что Nebius AI начнет генерировать выручку $15+ млн в месяц и выйдет в ноль по EBITDA где-то в Q1’25. Прибыль и FCF при этом останутся сильно отрицательными, так как это капиталоемкий бизнес, требующий больших инвестиций. В 2024 году думаю можно очень грубо заложить выручку Nebius AI около $100 млн (на начало 2024 года ARR была минимальной, к концу вырастет ближе к $200 млн, берем среднее арифметическое).

Дальнейшие прогнозы финансовых показателей делать очень сложно, проще попробовать найти аналоги на рынке, чтобы понять, сколько может стоить такой бизнес. Самый известный конкурент – CoreWeave, который в недавнем раунде инвестиций оценили в $19 млрд при ожидаемом ARR $2.3 млрд в 2024 году (в 2023 году ARR был $465 млн). Грубо говоря, CoreWeave стоит ~8 ARR на конец 2024 года.

Про CoreWeave, кстати, у меня есть удивительная история. Так получилось что я знаю инвесторов и сотрудников стартапа, который помог превратить CoreWeave из обычного майнера криптовалют в текущий хайповый бизнес с безумной оценкой, и вообще предысторию до той, что сейчас публично доступна. Даже немного в ней поучаствовал. Может быть когда-нибудь об этом расскажу, если участники тех событий не будут против, но текущий пост про Nebius.

Другой аналог, Lambda Labs, достиг ARR $250 млн в 2023 году и ожидает $600 млн в 2024. Компанию оценили в $1.5 млрд в феврале (привлекла $300 млн), а сейчас они хотят привлечь еще $800 млн. Оценка неизвестна, но вряд ли меньше $3 млрд (оценка CoreWeave за последние пол года утроилась). В общем Lambda Labs вероятно оценивается в 5-6 ARR.

У Nebius AI текущий ARR $80 млн и ожидают $200 млн через 6-9 месяцев. С учетом того, что CoreWeave – один из самых хайповых стартапов в мире, я думаю Nebius AI будет стоить дешевле. Если грубо взять оценку 4-5 ARR на конец 2024 года с небольшим дисконтом к возможной оценке Lambda Labs, то получится стоимость Nebius AI ~$0.8-1 млрд

TripleTen

Второй сегмент, по которому есть какие-то цифры, это образовательный бизнес TripleTen. Бизнес кратно растет год к году с низкой базы и может достигнуть ранрейта Bookings $60 млн к концу 2024 года. Bookings – это продажи курсов, они больше выручки (клиент оплачивает курс и увеличивает Bookings, а затем получает образовательную услугу и компания признает выручку).

Тут тоже можно применить только какой-нибудь мультипликатор, я быстро нагуглил медианный EV/S ~2 на конец 2023 года для зарубежного эдтеха. Опять-таки, тут выручка, а не ранрейт Bookings, но TripleTen быстро растет. В общем можно очень грубо взять оценку в $100 млн, хотя по факту может быть меньше.

Toloka AI

Здесь уже нет никаких данных по выручке или другим метрикам кроме того, что показатели очень быстро растут, но с очень низкой базы.

В теории у таких стартапов могут быть очень высокие оценки. Например, Scale AI недавно оценили в $13.8 млрд при ARR $760 млн в 2023 году, что дает мультипликатор ~18 ARR 2023 года. Но у Toloka AI ARR видимо пока измеряется в единицах миллионов долларов, т.е. даже с мультипликатором ~20 ARR условная оценка вряд ли будет больше $100 млн, хотя в теории на горизонте года она может значимо вырасти.

Avride

Оценка сегмента автономных автомобилей и роботов для доставки еще сложнее, чем все предыдущие сегменты. Здесь нет выручки или она находится на уровне погрешности, и вероятно еще много лет этот сегмент будет убыточным. Но, с другой стороны, тут есть крутые технологии, которые могут стоить очень дорого.

Например, публичная Aurora Automation (AUR на Nasdaq) стоит $6.7 млрд. Китайский Pony.ai в последнем раунде оценили в $8.5 млрд, Nuro оценили в $5 млрд. С другой стороны, был Argo AI, который в 2021 году оценили в $12.4 млрд, а спустя год он закрылся. В общем, оценка Avride сейчас может быть только пальцем в небо. С учетом того, что Avride в значительной степени лишился возможности тестировать свои разработки в реальном мире (в основном это делалось на базе бизнеса Яндекса в России), я бы не стал его оценивать больше чем в $1 млрд на текущем этапе. Например, примерно по такой оценке Amazon купил Zoox в 2022 году (там было $1.2 млрд). Но еще раз, это оценка пальцем в небо, может быть кратно больше или меньше.

В общем, если все сложить, можно очень грубо прийти к оценке ~$1 млрд без Avride и взять какую-то оценку Avride, допустим еще $1 млрд, в сумме получим ~$2 млрд. Еще у компании на балансе $2.1 млрд за вычетом расходов на сделку и налогов. Из них ~$850 млн могут потратить на выкуп акций, допустим, что выкупят максимальный объем на 81 млн акций (мне кажется, большинство инвесторов Yandex N.V. инвестировали в зрелый бизнес, а не венчур на ранней стадии, и захотят выйти из бизнеса, который сильно изменился). В итоге у Nebius останется грубо 120 млн акций (+163 млн казначейки, которую пока не считаем) и чуть больше $1 млрд кэша (округлим до ~$1 млрд, так как компания быстро тратит деньги, к концу Q3 или где-то в Q4 столько и останется видимо).

В общем на выходе получим компанию с оценкой грубо в ~$3 млрд, из который ~$1 млрд кэша, а $2 млрд – посчитанная на коленке стоимость бизнесов, которая по факту может быть кратно больше или меньше. И 120 млн акций, получится $25 на акцию. Это значительно больше, чем цена выкупа в ~$10.5 на акцию, которая никак не учитывает стоимость оставшихся бизнесов. Позитивный сценарий заключается в том, в ближайшие месяцы Nebius выкупит свои акции по $10.5, а затем в следующем году (или даже в конце этого) возобновит торги на Nasdaq, где оценка составит $20-30 за акцию, или может даже выше (если оценить Avride условно в $5 млрд, то только он будет давать $40 на акцию после выкупа). Это позитивный сценарий.

Теперь негативный сценарий, специально немного сгущу краски. Nebius выкупает акции, тратит ~$850 млн из $2.1 млрд на балансе, остается ~$1.25 млрд. FCF за последний квартал примерно минус $300 млн, причем Nebius прогнозирует рост капекса в ближайшие кварталы. Но даже если экстраполировать Q2, у компании хватит денег только на 1 год. В течение этого времени ей нужно будет либо вывести в прибыль какие-то из бизнесов (маловероятно), либо найти дополнительные инвестиции (причем весьма большие, это тоже будет непросто), либо возобновить торги акциями и продавать казначейку в рынок (что будет давить на котировки), либо кратно сократить расходы и урезать амбиции (что автоматически кратно снижает оценку стартапов внутри Nebius). В итоге худший сценарий – условно через год у компании заканчиваются деньги, ее стоимость кратно падает даже относительно $10.5 за акцию, останется только распродавать технологии и команду (это тоже сколько-то будет стоить, но вряд ли речь будет идти о миллиардах долларов).

Для большинства инвесторов такой разброс возможных исходов от “иксов” до почти обнуления на горизонте года или чуть больше может выглядеть дико, и это понятно. Nebius на текущем этапе – это венчур, который живет по таким правилам. Частные розничные инвесторы в венчур, как правило, не вкладываются, но тут некоторые покупатели акций в ЕК и старые держатели, покупавшие акции до 2022 года, невольно оказались в роли венчурных инвесторов.

По факту я не думаю, что Nebius обнулится, особенно через год. Все-таки у команды очень большой опыт, как с точки зрения бизнеса, так и в работе с зарубежными инвесторами, плюс сфера AI сейчас очень “горячая”. Если не получится привлечь большие раунды новых инвестиций в ближайшее время, скорее всего заранее подрежут капекс, возможно поставят на паузу какие-то дорогие разработки и растянут доступный кэш на балансе как минимум на 2-3 года, а там может и какие-то из бизнесов станут прибыльными или хотя бы перестанут быстро жечь деньги. Поэтому худший вариант скорее находится где-то в категории гипотетических маловероятных сценариев.

Но и оптимистичный сценарий далеко не факт, что случится. Фундаментально текущие бизнесы еще не скоро смогут дорасти до оценки хотя бы $20 за акцию. Фактически весь расчет на то, что на волне текущего AI хайпа или каких-то технологических успехов Avride Nebius сможет привлечь новые большие раунды финансирования по высокой оценке и/или возобновить торги на Nasdaq с высокой оценкой и дальше фондировать рост без большого размытия акционеров. Это вполне возможно, но если случится глобальная рецессия или просто AI хайп пойдет на спад, то высокие оценки быстро уйдут с рынка, как и перспективы Nebius отбить хотя бы цену покупки акций в ЕК у большинства людей в обозримом будущем.

Еще вполне вероятный сценарий, что Nebius продолжит нормально работать, кэш на балансе будет снижаться, бизнесы будут постепенно развиваться, возможно даже будут какие-то внешние инвестиции, но компания не возобновит листинг на Nasdaq в ближайшие пару лет. Тогда держатели акций будут владеть долей в частном бизнесе, рыночная оценка которого неизвестна, и не смогут ничего сделать со своими акциями (только продать на вторичном рынке, вероятно с существенным дисконтом).

Выводы

Nebius Group на текущем этапе – это стартап на достаточно ранней стадии, у которого при этом большая опытная команда и более $2 млрд кэша на балансе после продажи российского Яндекса. Внутри компании 4 разных бизнеса, которые в основном работают в “хайповых” сферах (кроме эдтеха) и потенциально могут иметь очень высокие мультипликаторы. В то же время все бизнесы убыточны и жгут много денег, поэтому уже на горизонте полу года – года может встать вопрос привлечения дополнительного финансирования, чтобы продолжить рост.

Компания планирует сделать оферту по $10.5 за акцию, что соответствует оценке кэша на балансе по итогам продажи российского бизнеса за вычетом налогов и прочих расходов. Для держателей акций Nebius это может быть последней опцией выйти в ликвидность в ближайшее время. Хотя в будущем компания планирует возобновить торги акциями на Nasdaq, пока нет никаких ориентиров по срокам, когда это случится.

Будущую оценку Nebius сделать очень сложно. Вполне можно представить сценарии, в которых акции будут стоить кратно дороже или кратно дешевле цены ожидаемого выкупа. На текущем этапе это классический венчур с очень высоким уровнем неопределенности. Для того, чтобы акции принесли хороший апсайд, нужно верить в две основные вещи:

1) команду Nebius и ее способность развивать крутые технологии, растить бизнес и привлекать под это финансирование на очень конкурентном международном рынке

2) в то, что AI хайп и в целом благоприятный период для мировой экономики продолжатся еще достаточно долго, чтобы компания успела вернуться на биржу по высокой оценке

Если такая уверенность есть, наверное имеет смысл держать акции дальше и ждать их переоценки. Если нет – возможно стоит их продать в рамках выкупа и вернуться к более понятным и классическим инвестициям. Ну или мысленно списать в ноль и оставить как возможный опцион на светлое будущее.

Как уже говорил ранее, я не покупал акции в ЕК, поэтому с моей стороны это довольно теоретические рассуждения, без реальной позиции рассуждать о том, что бы я сделал, не имеет большого смысла. Но надеюсь описание возможных сценариев и примерного подхода к оценке Nebius может кому-то пригодиться.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: