Summary

Компания: WCG Clinical

Тикер: WCGC (NASDAQ)

Дата размещения: 05.08.2021

Дата окончания приема заявок: 03.08.2021

Диапазон размещения: $15-17

Оценка компании: $6 млрд

Объем размещения: $720 млн

Андеррайтеры: Goldman Sachs/ Morgan Stanley/ BofA Securities/ Barclays/ Jefferies/ William Blair/ BMO Capital Markets/ UBS Investment Bank/ SVB Leerink/ HSBC

Проспект IPO: форма S-1/A

Рейтинг: 2 из 5, не участвую в IPO

Анализ компании

WCG Clinical (WCGC на NASDAQ) – американская компания, предлагающая различные решения для улучшения эффективности клинических испытаний при разработке лекарств. WCG была основана в 2012 году при поддержке Arsenal Capital. В январе 2020 WCG Clinical была приобретена Da Vinci Purchaser Corp за $3.2 млрд.

Клинические испытания при разработке лекарств – самый долговременный и трудоемкий процесс, который сопровождается значительными финансовыми затратами. Задержка регистрации при поиске пациентов, медленный запуск испытаний, различные административные процессы и использование разрозненных не систематизированных технологий способствует постоянному переносу клинических испытаний, увеличению их продолжительности, а также, что не маловажно, исключительным финансовым издержкам. Компания разработала собственный перечень решений, объединенных в WCG Knwledge base, который повышает эффективность клинических исследований. Глобально решения компании можно разделить на две составляющие:

Clinical Trial Solutions (CTS). Интегрированный набор из более чем 40 технологических решений, которые поддерживают проведение эффективных клинических испытаний, включая планирование исследований и оптимизацию сайта, вовлечение пациентов, а также научный и нормативный обзор, комплексные услуги “под ключ” для идентификации, активации и тестирования сайтов. Эти решения включают в себя запатентованное программное обеспечение и специализированные услуги клинического консультирования, которые обеспечивают комплексную, сквозную поддержку рабочих процессов в процессе клинических испытаний и были разработаны с конкретной целью оптимизации эффективности.

Ethical Review (ER). Обеспечение и соблюдение прав и защиты благополучия участников клинических испытаний. За последние два десятилетия WCG провела более 58 000 этических обзоров. Биофарм компании должны подавать документы по определенным правилам, соблюдением которых занимается этот сегмент.

С момента основания решениями WCG воспользовалось более 5 тысяч биофарм компаний и контрактных организаций различного размера, 10 тысяч исследовательских сайтов. По заявлениям менеджмента за последние 2 года 87% новых лекарств и биотерапий, которые были одобрены FDA, были разработаны с помощью решений WCG. На сегодняшний день компания работает в более чем 71 стране. С марта 2020 по февраль 2021 с помощью WCG было проведено около 4 тысячи клинических испытаний, 723 из которых были связаны с коронавирусом.

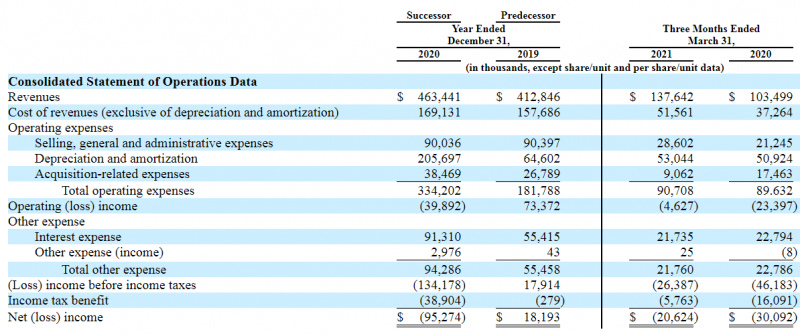

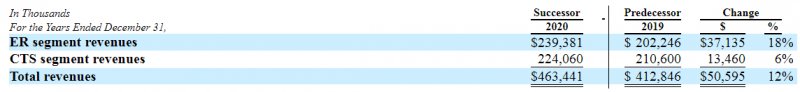

WCG активно проводит стратегию M&A – только за последние 6 месяцев компания сделала 3 приобретения на сумму $450 млн. Бизнес растет достаточно медленными темпами – в 2020 выручка увеличилась всего на 12% до $463 млн, в первом квартале 2021 рост увеличился до 23%, если не учитывать эффект от M&A. Маржинальность бизнеса находится на достаточно высоком уровне – 60-65%. Большую часть расходов составляет амортизация, связанная с M&A, которая составляет около 40% выручки – очень много. Также у компании высокие процентные расходы из-за большого долга. В результате бизнес убыточен, хотя на операционном уровне был бы очень прибыльным – маржинальность по EBITDA почти 50%.

Доходы примерно в равной степени разделены между двумя основными сегментами бизнеса.

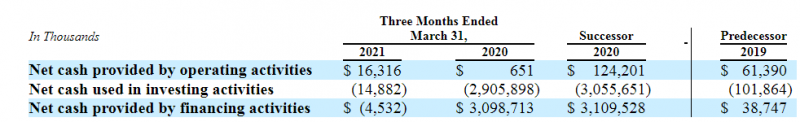

Если смотреть на денежные потоки, которые должны более адекватно отражать ситуацию в бизнесе без искажения бумажных статей расходов, то здесь у WCG все довольно неплохо – OCF в 2020 увеличился в 2 раза до $124 млн, капекс у компании низкий, поэтому большая часть идет в FCF.

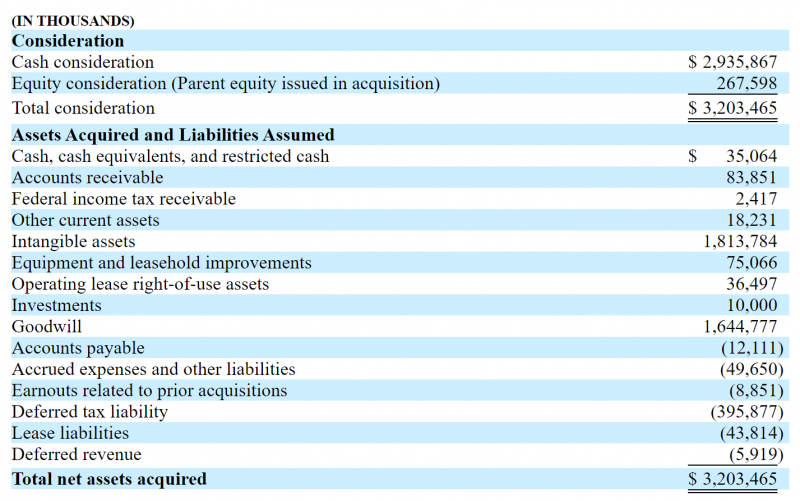

При этом в 2020 году компания провернула какую-то хитрую транзакцию, по сути выкупив активы у предыдущего юр лица с теми же акционерами, и использовав для этого большой долг. Почти все активы при этом состоят из Goodwill и разных нематериальных активов, которые сейчас как раз амортизируются и создают убыток в P&L. Похоже на какую-то хитроумную налоговую оптимизацию и выкачивание денег из компании перед IPO.

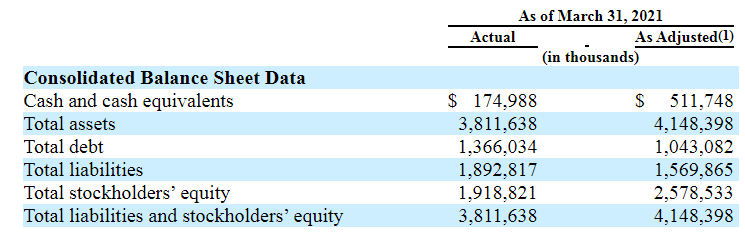

На размещении будет доступно около 12% от всех акций компании. В ходе IPO WCG планирует получить около $674 млн, часть из которых пойдет на погашение долга компании. Денежная позиция после IPO составит $512 млн при $1+ млрд долга, т.е. чистый долг будет чуть больше $500 млн.

Андеррайтерами размещения выступают 3 из топ-4 американских инвест банков.

У компании нет прямых публичных аналогов. С учетом долга EV компании составляет около $6.5 млрд, при LTM выручке в $498 млн, мультипликатор EV/S составляет 13, a EV/EBITDA LTM около 28. При такой оценке компания стоит достаточно дорого, особенно если учесть, что WCG не может похвастаться высокими темпами роста, а значительная часть EBITDA уходит на процентные расходы.

Итог

Пропущу IPO – бизнес компании растет не особо быстрыми темпами, а ее текущие акционеры, судя по всему, настроены на выкачивание денег из компании и вряд ли стремятся создавать большую акционерную стоимость. Решил также не отправлять заявку на $2000, так как на Оценку стабильности и равномерности участия во всех IPO это судя по всему не особо влияет – у меня она сейчас равна 1. Попробую теперь более избирательно участвовать в IPO, которые считаю достаточно интересными, тем более в портфеле еще есть ЗПИФ, куда попадет немного акций WCGC.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: