Summary

Компания: Usertesting

Тикер: USER (NYSE)

Дата размещения: 17.11.2021

Дата окончания приема заявок: 15.11.2021

Диапазон размещения: $15-17

Оценка компании: $2.3 млрд

Объем размещения: $227 млн

Андеррайтеры: Morgan Stanley/ J.P. Morgan

Проспект IPO: форма S-1/A

Рейтинг: 3 из 5, участвую на 3-4%

Анализ компании

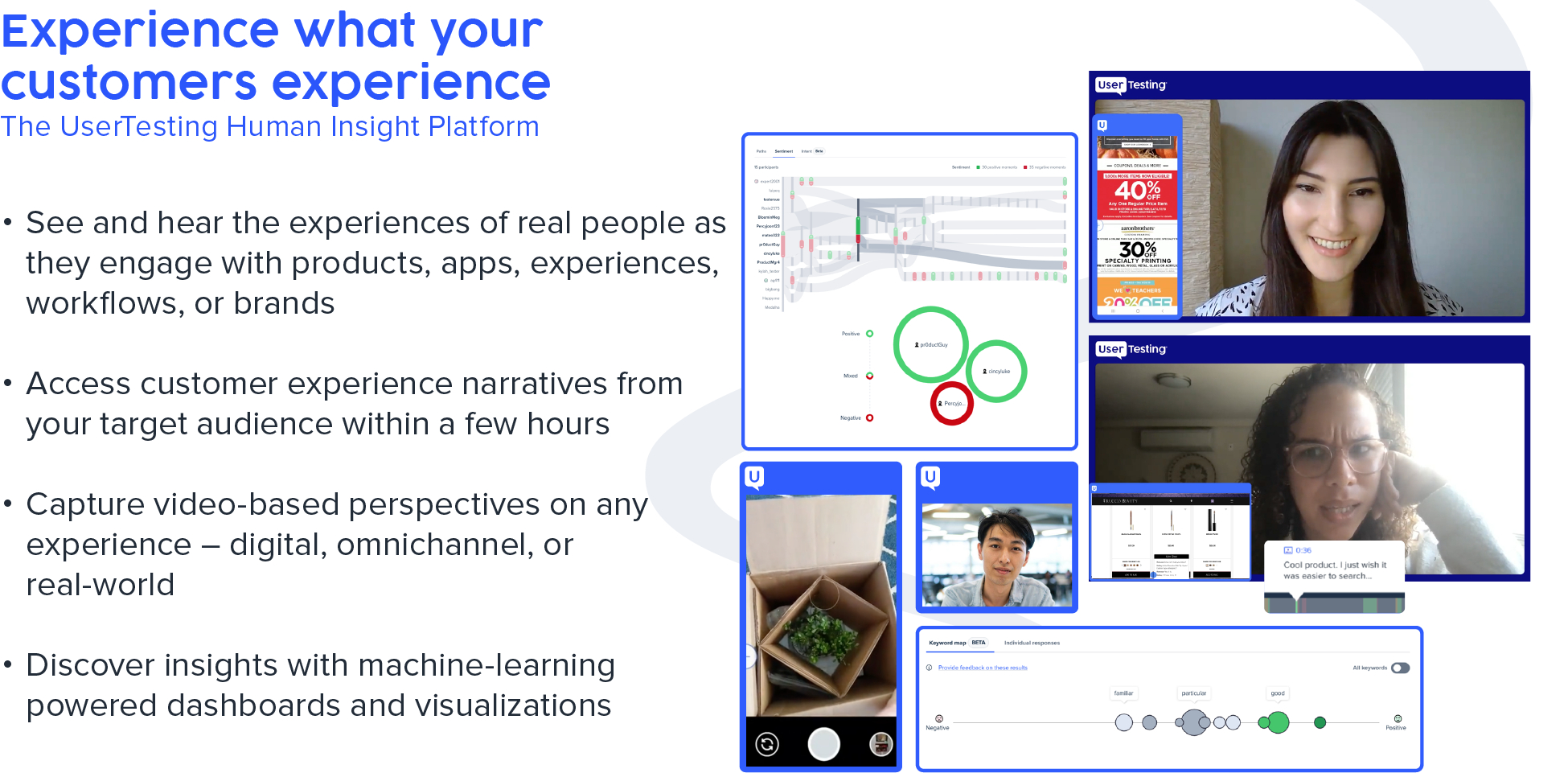

Usertesting (USER на NYSE) – американская технологическая компания, которая предлагает решения для клиентского тестирования. Компания разработала платформу, которая с помощью машинного обучения анализирует взаимодействие клиента с приложениями, брендами, продуктами или различными дизайнами.

Технология компании позволяет ее сотрудникам или клиентам организации записывать свои действия на камеру, когда они рассматривают продукты, проекты, процессы, концепции или бренды и взаимодействуют с ними. В результате платформа улавливает широкий спектр человеческих сигналов, необходимых для понимания клиентского опыта, в том числе: интонацию и тон голоса, выражения лица, язык тела, визуальные эффекты и действия (как в цифровом, так и в реальном мире), все это накладывается на мысли человека, высказанные вслух. Благодаря этому организации могут более глубоко понять, каково это – быть их клиентами, на протяжении всего клиентского пути или в любой его части, такой как навигация по разделу веб-сайта или даже когда клиент взаимодействует с реальным продуктом.

Платформу компании используют маркетологи, дизайнеры, команды по работе с клиентами, исследователи рынка, менеджеры по электронной коммерции и разработчики. По состоянию на 30 сентября 2021 года у UserTesting было более 2170 клиентов, в том числе более половины из списка Forbes-100. При этом показатель Net Retention Rate составляет 119% на 30 сентября, что означает, что действующие клиенты потратили на 19% больше в текущем периоде, чем годом ранее. NRR демонстрирует постепенный рост с 2020 года.

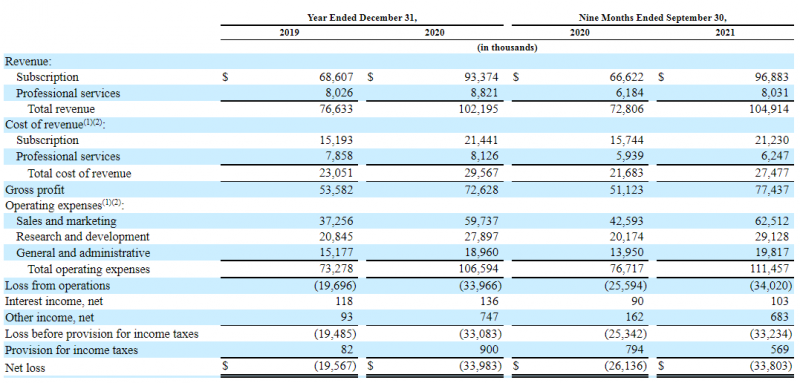

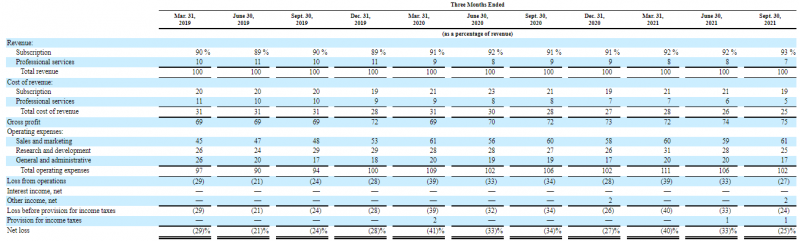

В 2020 выручка выросла на 36% до $93 млн, в периоде 2021 за 9 месяцев рост ускорился до 45%. При этом компания остается убыточной, что нормально при таком росте. Большую часть операционных расходов составляют продажи и маркетинг, что типично для индустрии.

Большую часть выручки компания получает по модели подписки, на которую приходится уже более 90% доходов и ее доля продолжает немного увеличиваться – инвесторам обычно нравятся такие бизнесы. USER обладает высокой маржинальностью, которая также постепенно увеличивается и составила 75% в последнем отчетном квартале. Расходы при этом растут соразмерно выручке, поэтому значительного улучшения в прибыльности пока не наблюдается.

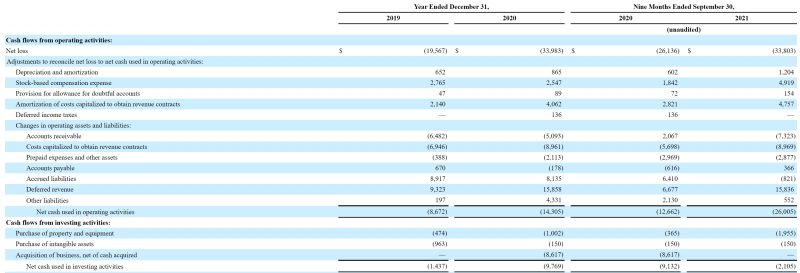

Операционные денежные потоки пока отрицательны, также как и FCF, причем минус в денежном потоке растет даже быстрее выручки (не очень хороший сигнал), хотя все еще меньше убытка в P&L.

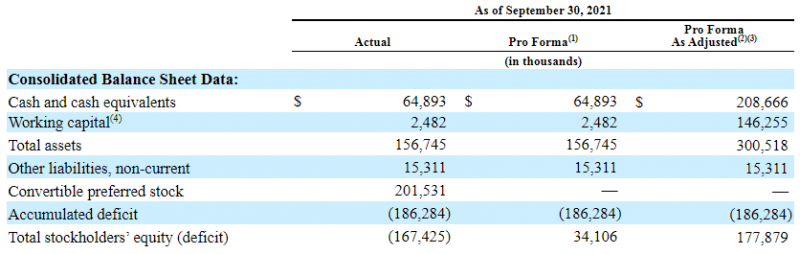

В ходе размещения будет доступно около 10% от всех акций компании, при этом USER планирует получить около $143 млн, остальная часть будет продана текущими акционерами. После IPO денежная позиция составит $209 млн. У компании нет долга.

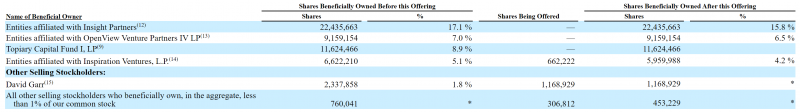

Акционеры компании представлены в основном венчурными фондами, которые владеют почти всем акционерным капиталом. Среди известных Accel и Insight Partners. У основателя David Garr осталось всего 1.8% акций, причем половину пакета он планирует продать на IPO – это не лучший расклад. Большинство фондов пока не продает акции.

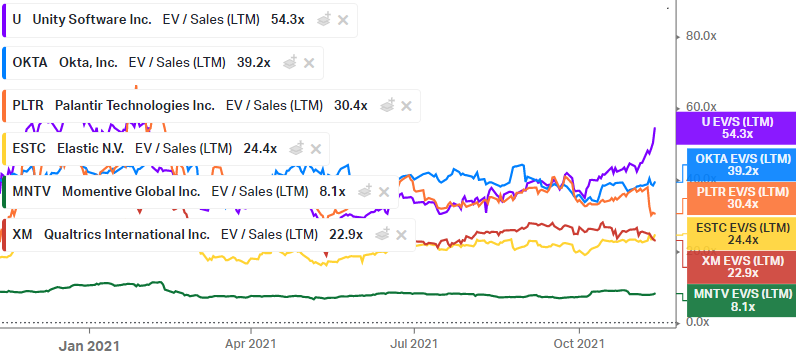

При EV $2 млрд и LTM выручке $134 млн, мультипликатор EV/S LTM составляет 15.4. При сравнении с конкурентами, среди которых USER выделяет Qualtrics (margin 75%, growth 35%) и Momentive Global (margin 77%, growth 22%), компания оценивается с дисконтом к аналогам. Такой же вывод напрашивается при сравнении с технологическими компании с похожими темпами роста. Но стоит, конечно, сделать дисклеймер, что в абсолютном выражении компания стоит недешево, а конкуренты – дорого.

Итог

Инвесторам по-прежнему нравятся растущие SaaS бизнесы, которые на IPO обычно показывают положительную динамику, и у USER адекватная по меркам рынка оценка + хороший состав инвесторов. Правда из минусов основатель продает половину пакета и у него почти не останется акций. Буду участвовать в IPO, но ограниченной заявкой на 3-4% портфеля.

Закрытие позиции 18.02.22

Закрыл IPO USER после окончания локапа. Убыток 43% с учетом комиссии, в абсолютных значениях символический из-за небольшой позиции.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: