Summary

Компания: SEMrush Holdings

Тикер: SEMR (NYSE)

Дата размещения: 25.03.2021

Дата окончания приема заявок: 24.03.2021

Диапазон размещения: $14-16

Оценка компании: $2.1 млрд

Объем размещения: $250 млн

Андеррайтеры: Goldman Sachs/J.P. Morgan/Jefferies/KeyBanc Securities

Проспект IPO: форма S1/A

Рейтинг: 4 из 5, участвую на 8-10% портфеля

Анализ компании

SEMrush Holdings (SEMR на NYSE) – американская технологическая компания, разработавшая платформу для управления цифровым маркетингом. SEMrush была основана в 2008 году Олегом Щеголевым и Дмитрием Мельниковым.

Онлайн платформа компании помогает клиентам улучшить их отношения с конечным потребителем через различные каналы посредством управления “видимостью” контента. SEMrush помогает клиентам анализировать трафик, делать таргетированную рекламу, собирать статистику, всё это возможно благодаря большому объему данных, которые обрабатывает платформа, собранных с различных каналов, например, поисковиков, социальных медиа, трафика сайтов и онлайн рекламы.

SEMRush имеет различные тарифные планы, в том числе есть и бесплатный, хотя сильно ограниченный по сравнению с улучшенными платными вариантами. В целом, цены на подписку составляют от $120 до $450 долларов в месяц.

По состоянию на 31 декабря 2020 года у SEMrush было 404 тысячи бесплатных клиентов и более 67 тысяч платных клиентов в 142 странах. Когорты клиентов выглядят неплохо – наибольший рост происходит за счет привлечения новых клиентов, хотя и старые с каждым годом тратят чуть больше.

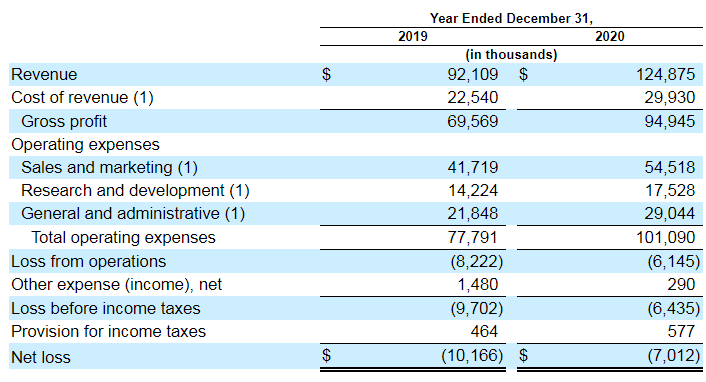

CAGR с 2016 по 2020 год составил 50%, хотя в последний год рост выручки снизился до 35%, при этом такое значение все равно находится немного выше медианных значений по индустрии.

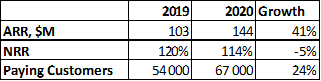

При этом годовая выручка по модели подписки (ARR, Annual Recurring Revenue) выросла в 2020 на 41% при росте базы платящих клиентов на 24% до 67 тыс. Важный показатель для SaaS индустрии Net Revenue Retention составляет 114% (немного ниже чем в 2019 году) – это означает, что текущие клиенты компании потратили по модели подписки на 14% больше, чем годом ранее – хороший результат

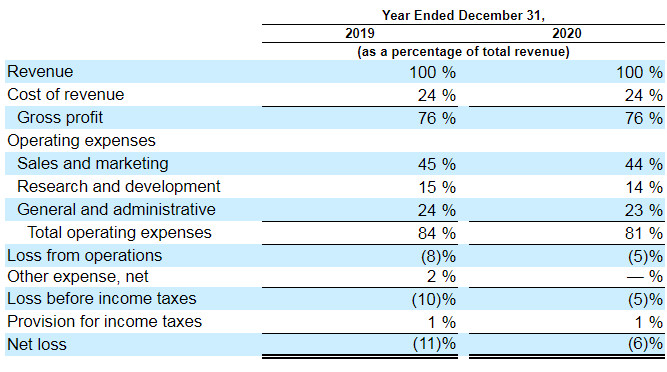

Маржинальность бизнеса высокая – 76% на протяжении последних двух лет, что типично для SaaS компаний. В секторе у многих компаний маржинальность находится на уровне 70-75%. Большая часть расходов приходится на продажи и маркетинг, что опять же типично для SaaS сектора. Компания пока немного убыточна, но в процентах от выручки убыток продолжает сокращается.

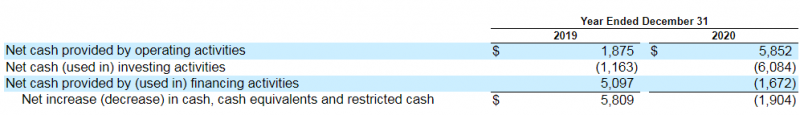

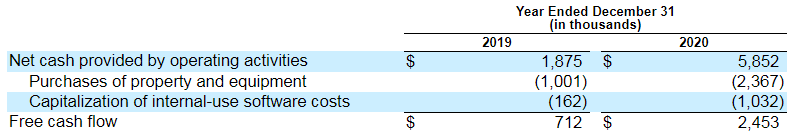

Операционный денежный поток SEMrush в 2020 году вырос в 3 раза до 5.8 млн. При этом компания генерирует свободный денежный поток, хотя и небольшой – порядка 2% от выручки в 2020.

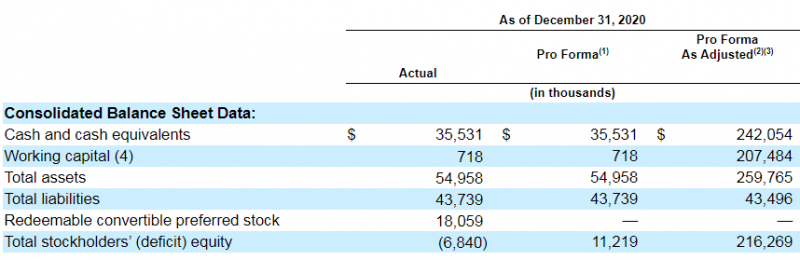

В ходе размещения SEMrush планирует получить около $200 млн, которые в сумме с текущей денежной позицией составят $242 млн.

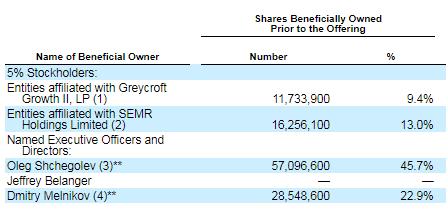

Большая часть акционерного капитала принадлежит основателям SEMrush Щеголеву и Мельникову – 67% акций, также 22% принадлежит венчурному фонду Greycroft и родительской компании SEMR Holdings.

Андеррайтерами размещения выступают два из топ-4 американских инвест банков.

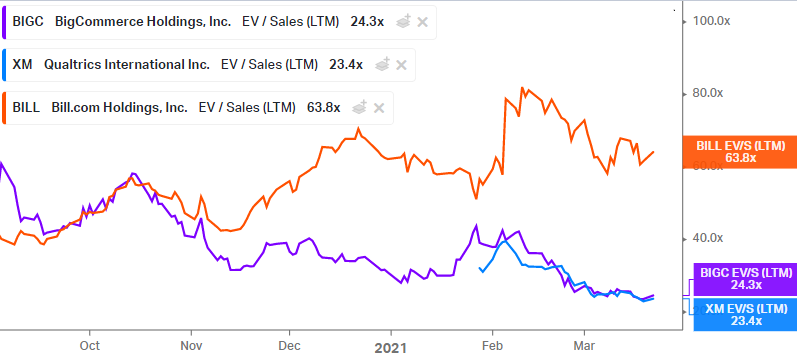

С учетом кэша EV SEMrush составляет $1.85 млрд, при LTM выручке в $125 млн мультипликатор EV/S LTM находится на уровне 15. При сравнении с технологическими компаниями с похожими темпами роста бизнеса и маржинальностью – BigCommerce, Bill.com и Qualtrics (у всех маржинальность 72-78%, а рост выручки 36-37%), SEMrush стоит дешевле своих конкурентов в 1.5 раза.

Итог

У SEMrush неплохой бизнес – достаточно быстро растет, уже вышел в плюс по FCF и стоит заметно дешевле других SaaS компаний с сопоставимыми темпами роста и маржинальностью. Хотя основатели из России и часть команды сидит в Питере, бизнес уже давно преимущественно международный с штаб-квартирой в Бостоне в США, поэтому вряд ли у компании будет значимый дисконт к американским компаниям. Участвую в IPO на большую часть свободной ликвидности на 8-10% портфеля.

Закрытие позиции 27.06.2021

Закрою в понедельник позицию в SEMR после окончания трехмесячного локапа. Позицию не хеджировал, с учетом комиссии доходность составила 71% – отличный результат. В качестве цены фиксации идеи беру цену котировки на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: