Summary

Компания: Ренессанс Страхование

Тикер: RENI (ММВБ)

Дата размещения: 20.10.2021

Дата окончания приема заявок: 19.10.2021

Диапазон размещения: 120-135 рублей

Оценка компании: 67.2-73.3 млрд рубле

Объем размещения: до 25.2 млрд рублей

Андеррайтеры: Credit Suisse, JPMorgan, “ВТБ Капитал”, BCS Global Markets, “Ренессанс Капитал”, Сбербанк, “Тинькофф”

Проспект IPO: презентация для инвесторов, фин отчетность

Рейтинг: 2 из 5, не участвую в размещении

Анализ компании

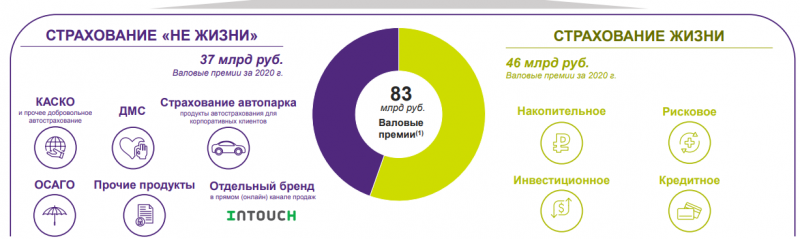

Ренессанс Страхование (RENI на ММВБ) – российская страховая компания, основанная в 1997 году. Компания имеет лицензии на более чем 60 видов страхования, но глобально бизнес можно разделить на две большие сопоставимые по размеру категории: страхование жизни и прочее страхование “не жизни”.

Страхование жизни включает в себя следующие продукты:

- Накопительные продукты, включающие накопительное страхование жизни, которое позволяет делать целевые сбережения вне зависимости от отрицательных событий, связанных с жизнью и здоровьем; и инвестиционное страхование жизни, представляющее собой накопительный продукт с единоразовой премией и значительным инвестиционным компонентом в сочетании с гарантией возврата премии по истечении срока и покрытием рисков

- Кредитное страхование жизни, которое покрывает долг заемщика в случае смерти страхователя, постоянной и/или временной нетрудоспособности, болезни, потери работы и т.д.

Страхование “не жизни”:

- Страхование средств наземного транспорта – прежде всего это КАСКО и страхование гражданской ответственности владельцев автотранспортных средств

- Медицинское страхование состоит из двух продуктов – добровольного медицинского страхования (ДМС, корпоративное и индивидуальное страхование) и страхования путешественников

- Страхование от несчастных случаев – в основном, общее страхование от несчастных случаев

- Страхование имущества

Страхование жизни занимает 55% в структуре валовых страховых премий компании. По последним данным у Ренессанс было более 4 млн клиентов в обеих сферах страхования.

По результатам 2020 года, Ренессанс является топ-7 компанией на российском страховом рынке по размеру валовых премий.

Весь российский рынок страхования с 2016 года рос средними темпами с CAGR около 7%, при этом сегмент страхования жизни, который составляет около трети всего объема, рос с CAGR 19%. По прогнозам компании в ближайшие годы рост всего рынка ускорится и составит 11.6%. Услуги страхования в России все еще имеет низкую долю проникновения – доля валовых страховых премий в объеме ВВП РФ в 2020 году составила лишь 1.41%, при этом среднемировой показатель равен 7.2%.

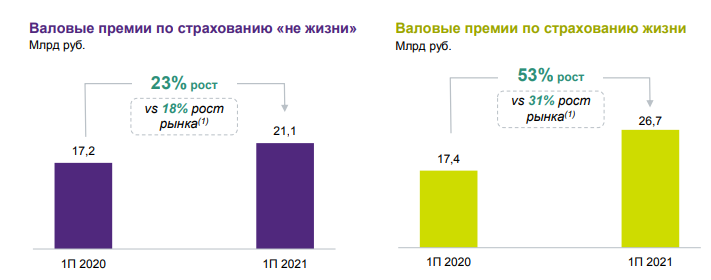

Своей главной особенностью Ренессанс называет свою цифровую платформу, которая объединяет все ключевые бизнес-процессы, за счет чего легче масштабировать бизнес. За первое полугодие 2021 объем валовых премий вырос на 38% до 48 млрд рублей по сравнению с аналогичным периодом в 2020. Такой рост в большей степени был обусловлен сегментом страхования жизни, который вырос на 53% против 23% в “не жизни”. Обе части бизнеса растут быстрее соответствующих сегментов рынка.

Если смотреть на сегментирование выручки по продуктам, то наибольшая часть приходится на инвестиционное страхование жизни и страхование авто – они составляют 54% и 57% доходов своих сегментов соответственно.

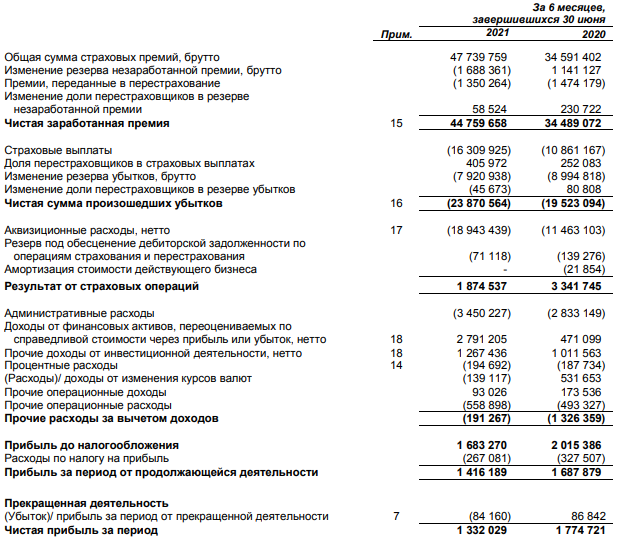

В 2020 объем выписанных страховых премий увеличился на 15% до 82.8 млрд рублей, а чистая прибыль на 13% до 4.7 млрд. В первой половине 2021 в объеме темпы роста бизнеса ускорились, как писал выше, однако чистая прибыль сократилась на 25%, до 1.4 млрд рублей из-за существенного роста страховых выплат и аквизиционных расходов – это расходы, связанные с привлечением новых страхователей и удержанием старых. В последние 2 года компания не платила дивиденды в связи с развитием бизнеса, однако с 2022 намеревается направлять на выплаты не менее 50% чистой прибыли.

Также Ренессанс проводит стратегию M&A – в июле 2021 компания закрыла сделку по продаже “Ренессанс пенсии” и “Велби Холдинг” Сбербанку.

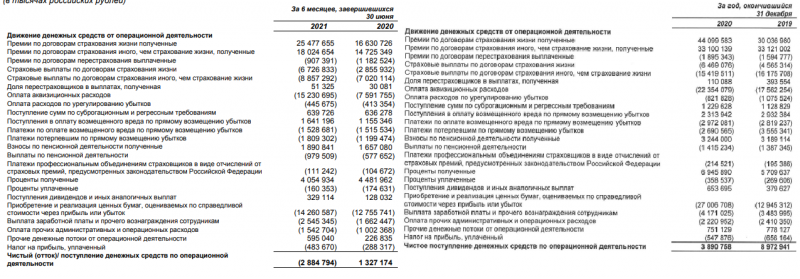

Операционный денежный поток в 2020 значительно уменьшился из-за приобретения реализации ценных бумаг, а в 2021 и вовсе ушел в минус по тем же причинам плюс сыграло роль увеличение аквизиционных расходов.

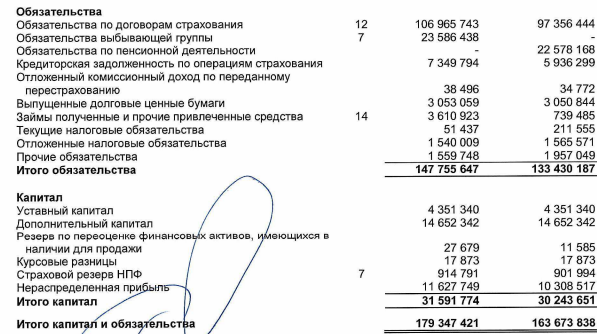

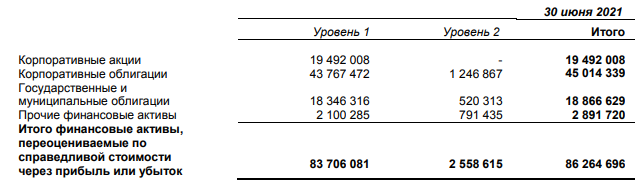

Сейчас на балансе Ренессанс обязательства по договорам страхования на 107 млрд, денежных средств и эквивалентов на 14 млрд, еще 16.5 млрд в виде депозитов в банке и 86.2 млрд в виде ценных бумаг, из которых более половины в гос и муниципальных облигациях. В ходе IPO Ренессанс планирует привлечь 18 млрд рублей (продажа новых акций, деньги от которых останутся внутри компании), действующие акционеры также планируют продать часть своих акций и выручить за них 7.2 млрд рублей.

Контрольный пакет акций компании находится у Sputnik Group, владельцы которой являются также основателями Ренессанса, также значимая часть находится у PE фонда Baring Vostok (18.6%), по 9-10% у Романа Абрамовича, Александра Абрамова и у прочих инвесторов.

При капитализации в 70 млрд рублей (середина диапазона оценки) и LTM прибыли 4.26 млрд, мультипликатор P/E LTM Ренессанса равен около 17. Для сравнения у Росгосстраха P/E LTM формально равен около 40, прибыль в H1’21 сильно ниже средней, если взять за основу показатели за 2020 год, P/E будет около 15. Большинство страховых компаний в других странах, как развитых, так и развивающихся, также стоит дешевле, в районе 10-15 P/E. Они правда и растут, как правило, медленнее, однако я не думаю, что Ренессанс сможет сохранить темпы роста на уровне H1’21, скорее консервативно стоит рассматривать темпы на уровне рынка в 10-15%.

Итог

Бизнес Ренессанс Страхования неплохо развивается, но явно стоит не дешево, даже если сравнить с зарубежными аналогами. Хотя я не делал детальный разбор бизнеса и рассмотрел его только в общих чертах, из текущей информации достаточно сложно придумать сценарий, в котором Ренессанс сможет платить дивиденды 10%+ в ближайшие 2-3 года, а без этого, на мой взгляд, большинство компаний на российском рынке не интересны (есть конечно исключения вроде Яндекса или Ozon, но Ренессанс к ним явно не относится). Не буду участвовать в IPO.

Если кто-то решит принять участия, это точно можно сделать через Тинькофф (от 20 тысяч рублей) и БКС (от 50 тысяч рублей). Возможно другие брокеры тоже позволяют принять участие в IPO – дополняйте в комментариях, если это так.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: