Summary

Компания: Poshmark Inc

Тикер: POSH (NASDAQ)

Дата размещения: 14.01.2021

Дата окончания приема заявок: 12.01.2021

Диапазон размещения: $35-39

Оценка компании: $2714 млн

Объем размещения: $244 млн

Андеррайтеры: Morgan Stanley/ Goldman Sachs/ Barclays

Проспект IPO: форма S1/A

Рейтинг: 3 из 5, участвую на 4-5% портфеля

Анализ компании

Poshmark Inc (POSH на NASDAQ) – американская компания, разработавшая маркетплейс поддержанных вещей (секондхэнд).

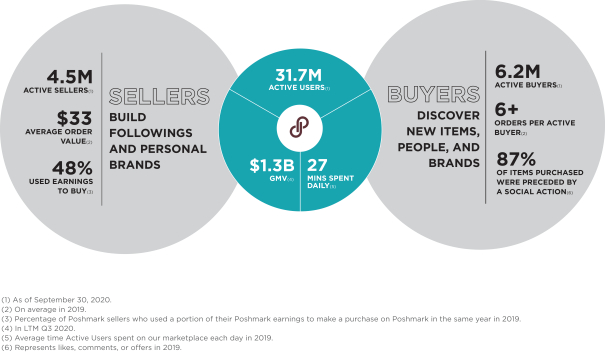

На Poshmark пользователи могут лайкать товары, делиться ими и взаимодействовать друг с другом – в 2019 году активные пользователи взаимодействовали на маркетплейсе более 20 млрд раз и проводили в среднем 27 минут на платформе. На 30 сентября 2020 Poshmark насчитывал почти 32 млн активных пользователей – c 2018 года их количество увеличилось на 10 млн; 4.5 млн активных продавцов и 6.2 млн активных покупателей.

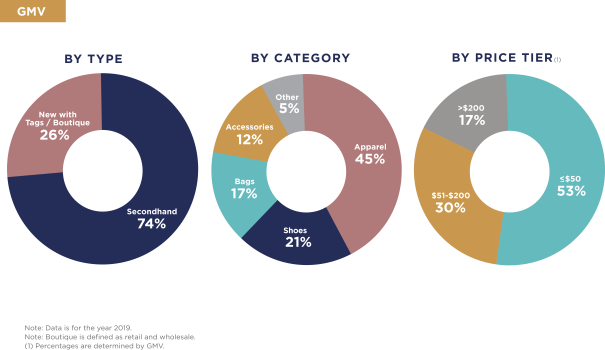

На 30 сентября суммарный GMV (общий объем оборота товаров) с момента основания в 2011 составил $4 млрд. При этом порядка 74% GMV приходится на поддержанные вещи, более половины всех товаров торгуется с ценником ниже $50, а доля товаров дороже $200 менее 20%.

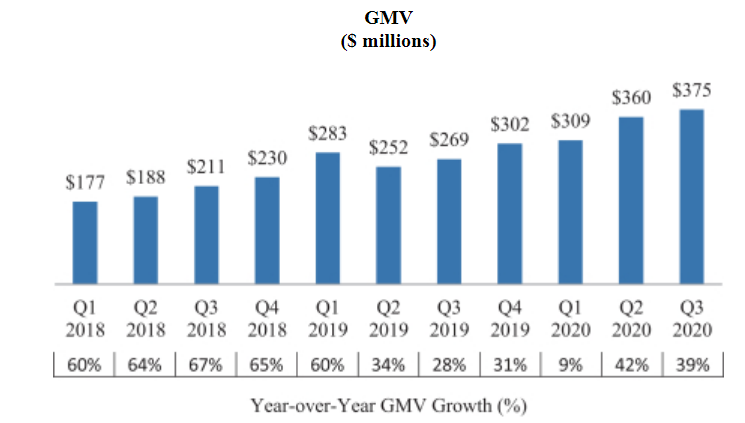

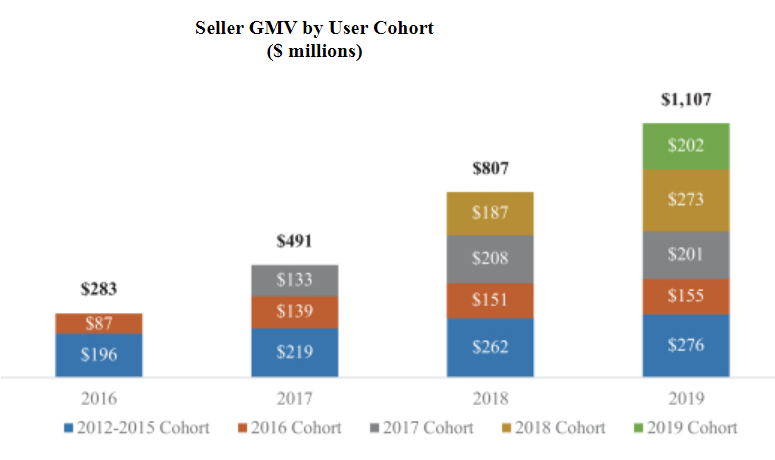

GMV Poshmark продолжает стабильно расти на 30-60% год к году. Только в первом квартале 2020 года на фоне коронавируса этот рост составил 9%.

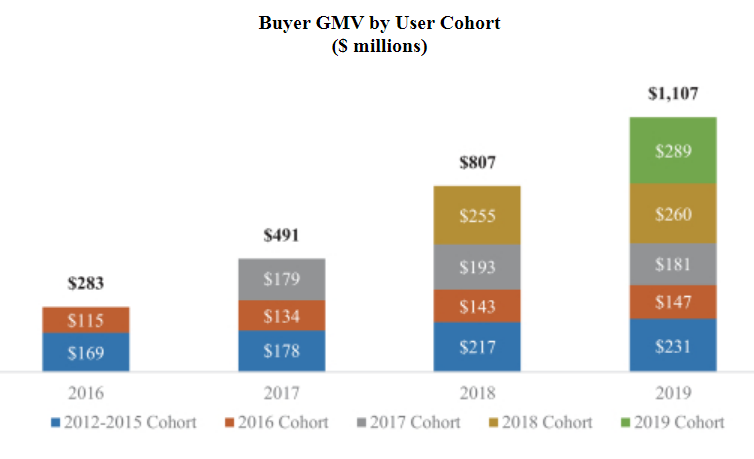

Почти все показатели когорт покупателей и продавцов показывают положительную динамику, хоть и не высокую.

Онлайн рынок одежды и обуви в США в 2019 составил $90 млрд и по прогнозам вырастет к 2023 до $131 млрд. Доля онлайна в общих продажах при этом увеличится с 20% до 26%.

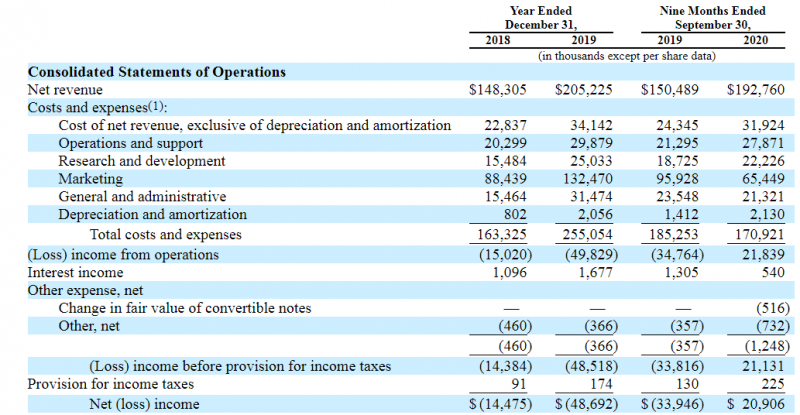

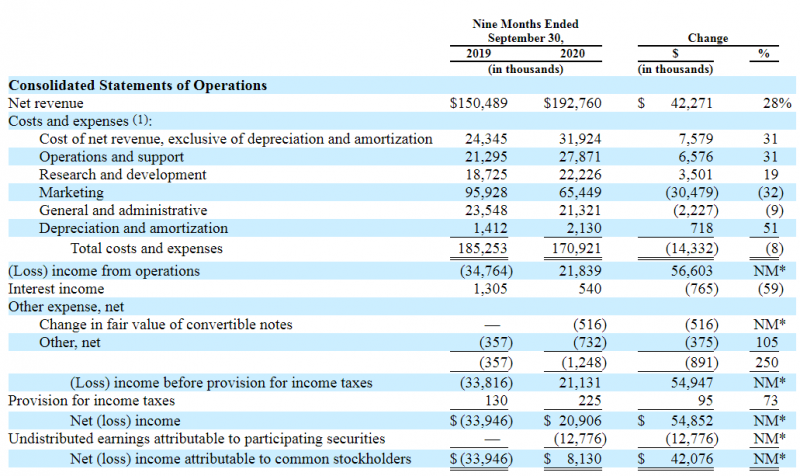

Бизнес модель у Poshmark простая – компания получает выручку благодаря комиссиям, которые бывают двух видов: 20% при цене товара свыше $15 или фиксировано $2.95 при цене товара ниже $15. Рост выручки в 2019 составил почти 40%, за 9 месяцев 2020 рост немного снизился до 28% в сравнении с аналогичным периодом в 2019.

При этом в 2020 году Poshmark стал прибыльным, получив чистую прибыль за 3 квартала в размере $21 млн против убытка в $34 млн за аналогичный период в 2019. Порядка 40-50% от всех расходов приходится на маркетинг, что типично для индустрии.

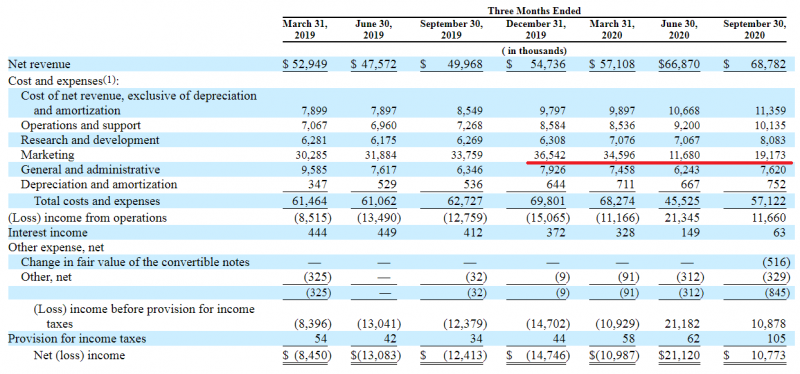

У компании высокомаржинальный бизнес – 83-85%. При этом при более тщательном просмотре поквартальной отчетности можно заметить, что выход бизнеса в плюс в 2020 году связан только со значительным уменьшением затрат на маркетинг – затраты в Q2 и Q3 составили $11 млн и $19 млн соответственно против обычных $30-36 млн. При сохранении уровня затрат предыдущих кварталов чистая прибыль Poshmark находилась бы в районе 0.

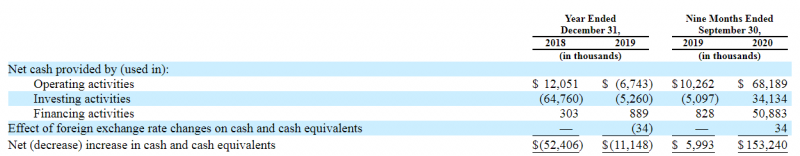

При этом операционный денежный поток Poshmark за 9 месяцев 2020 вырос почти в 7 раз до $68 млн.

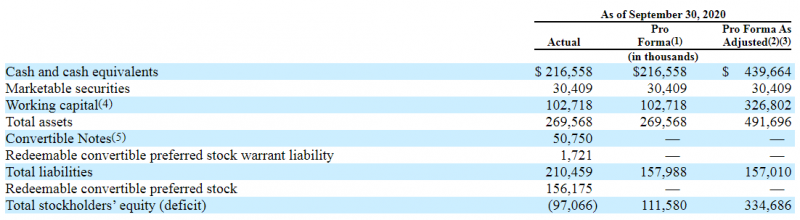

В ходе размещения Poshmark планирует привлечь 230 млн, в сумме с текущим кэшем на балансе денежная позиция составит $440 млн – хороший запас прочности.

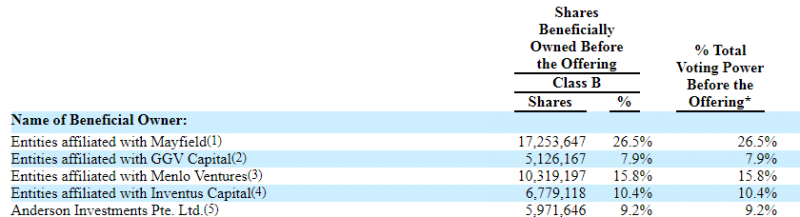

Cреди акционеров компании различные венчурные фонды, владеющие 70% акционерного капитала.

За все время существования Poshmark привлек $153 млн венчурных инвестиций.

Андеррайтерами размещения выступают 2 из топ-4 американских инвест банков – Morgan Stanely и Goldman Sachs.

У Poshmark есть достаточно близкий публичный аналог RealReal (REAL), который также является платформой для продажи поддержанных вещей, правда с фокусом на премиальный сегмент. Акции REAL сильно падали весной, но затем восстановились и вышли на пиковые значения. Сейчас REAL стоит 6 EV/S, что дешевле, чем оценка Poshmark на IPO (9-10 EV/S), хотя бизнес REAL сильнее пострадал из-за ситуации с коронавирусом и убыточен.

Итог

У Poshmark неплохой бизнес, который уже вышел в прибыль, хотя и стоит недешево. На текущем рынке инвесторам нравятся e-commerce компании и несмотря на то, что похожий секонд хэнд маркетплейс RealReal стоит дешевле, думаю Poshmark может вырасти. Участвую в IPO на 4-5% портфеля. IPO пересекается с Affirm и Playtika, с которыми нужно разделить заявку.

Закрытие позиции 19.04.2021

Сегодня закрыл позицию в POSH после окончания трехмесячного локапа. Позицию не хеджировал, убыток с учетом комиссии получился 7% – еще одно из немногих убыточных IPO. В качестве цены фиксации идеи беру текущую цену котировки

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: