Summary

Компания: Jamf Holding

Тикер: JAMF (NASDAQ)

Дата размещения: 22.07.2020

Дата окончания приема заявок: 21.07.2020

Диапазон размещения: $21-23

Оценка компании: $2560 млн

Объем размещения: $352 млн

Андеррайтеры: Goldman Sachs/ J.P. Morgan/ BofA Securities/ Barclays

Проспект IPO: форма S1/A

Рейтинг: 4 из 5, участвую на 12% портфеля (свободный лимит)

Анализ компании

Jamf Holding – SaaS компания, которая является создателем ПО в экосистеме Apple. JAMF помогает на основе своей облачной платформы больницам, школам, правительственным организациям удаленно подключать, управлять и защищать устройства, продукты и корпоративные ресурсы Apple.

По состоянию на 30 июня 2020 года у компании 40000+ клиентов (18000 из которых привлечены за последние 18 месяцев) с более чем 17 млн устройств Apple. JAMF является крупнейшим игроком на своем рынке.

Среди клиентов компании:

- 7 из топ-10 крупнейших технологических компаний списка Fortune 500

- 8 из топ-10 крупнейши

- 24 из 25 самых дорогих брендов согласно Forbes

- 10 крупнейших банков США

- И сама Apple

По данным Frost & Sullivan, глобальный рынок для Apple Enterprise Management вырастет с $10,3 млрд в 2019 году до $23,4 млрд (+17,8%) к концу 2024 года.

С точки зрения бизнеса сильная привязка к Apple является одновременно преимуществом и риском. С одной стороны, сильная зависимость бизнеса от другой компании обычно является значимым недостатком. Но в данном случае JAMF играет полезную роль в экосистеме Apple, а масштаб ее бизнеса слишком незначителен, чтобы быть интересным Apple (0.1% выручки), поэтому вряд ли стоит ожидать угрозы с этой стороны. Сама экосистема Apple также достаточно надежна, чтобы обеспечить стабильный бизнес на многие годы вперед.

При этом тесный многолетний контакт с Apple создает для JAMF конкурентное преимущество перед другими компаниями за счет полученной экспертизы и просто неформальных связей. Вряд ли JAMF сможет вырасти в огромный многомиллиардный бизнес, по крайней мере с текущей бизнес моделью, но запас роста на ближайшие годы у компании еще точно есть, учитывая текущий небольшой масштаб.

Финансовые показатели

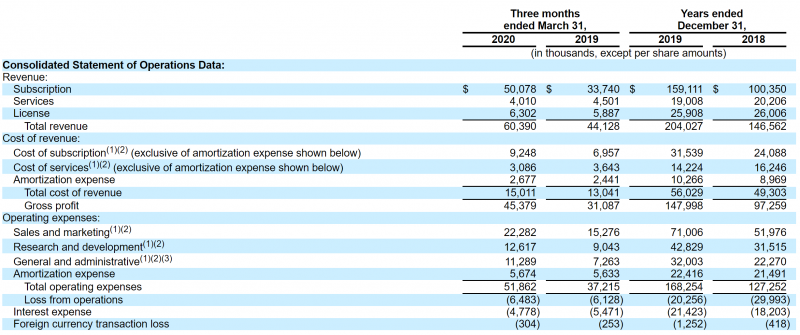

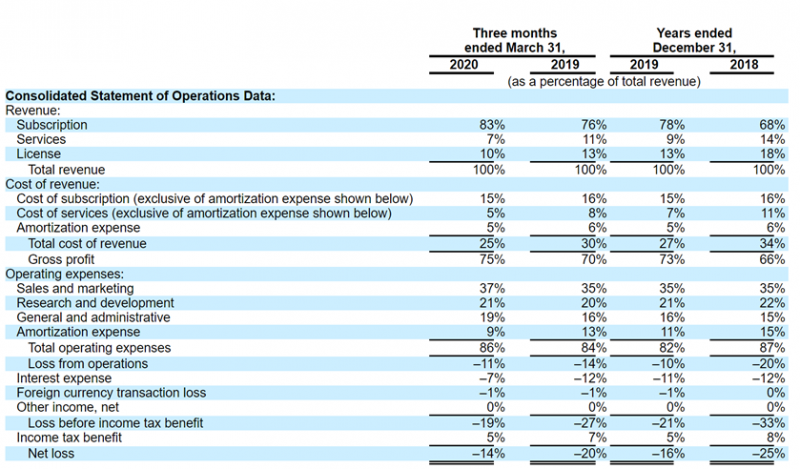

Выручка состоит из трех сегментов:

- Подписка. Продажи подписок SaaS и и контрактов на поддержку и тех. обслуживание. Обычно длительность контрактов составляет 1 год.

- Лицензия. Сюда входят бессрочные локальные лицензии и лицензионная часть от подписок на продукт Jamf Pro.

- Сервис. Настройка и оптимизация софта и обучение эксплуатации.

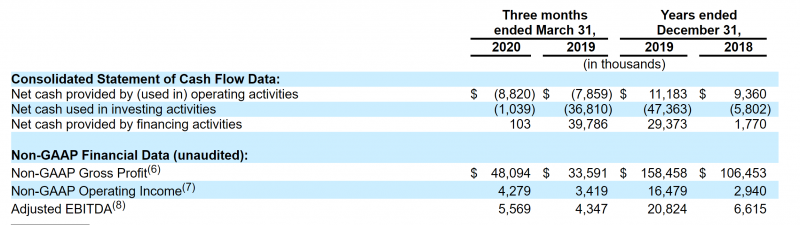

Темп роста выручки составляли порядка 40% в 2019 году и замедлились до 36% в первом квартале 2020, что является не самым высоким по меркам SaaS компаний, но вполне неплохим показателем.

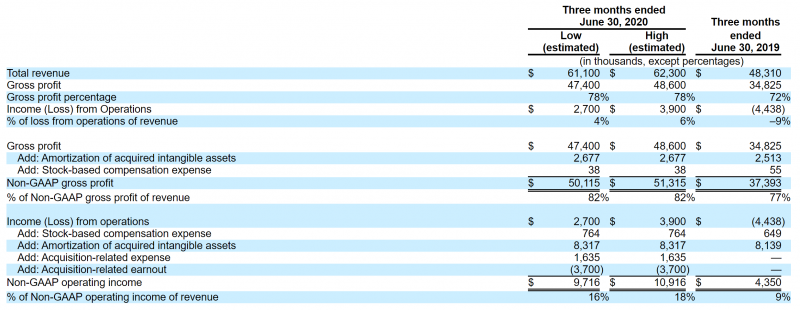

Во втором квартале темпы роста замедлятся примерно до 30%, вероятно, карантин из-за коронавируса немного осложняет новые продажи, но не оказывает значимого негативного эффекта.

Выручка от подписок составляет подавляющую часть доходов и со временем будет только увеличиваться за счет привлечения новых клиентов. Валовая маржа выросла за год с 66% до 73% и будет расти дальше.

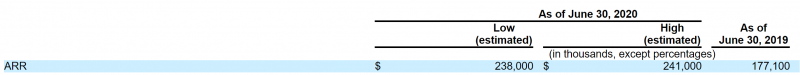

Темпы роста выручки от подписок обычно измеряют с помощью ARR (Annual Recurring Revenue). JAMF прогнозирует прирост ARR на 35% во втором квартале, что ожидаемо выше, чем темпы роста всего бизнеса.

JAMF пока убыточна, но операционные затраты в процентах от выручки падают, что является хорошим сигналом. При этом за Q2 2020 компания ожидает прибыль в размере $2,7-3,9 млн по сравнению с убытком за Q2 2019 в размере $4,4 млн.

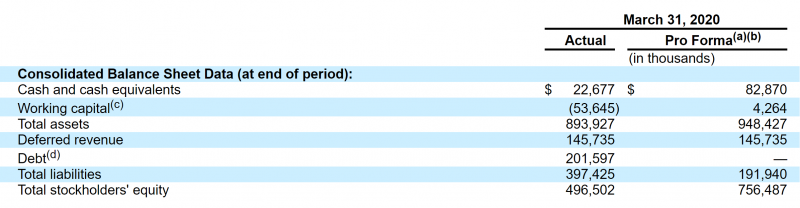

На балансе у JAMF сейчас $22,5 млн кэша и эквивалентов и $200 млн долга. После IPO компания направит большую часть привлеченных средств на погашение всех долговых обязательств, и после этого у нее останется $83 млн кэша.

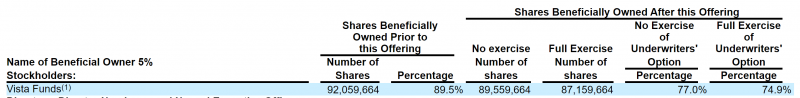

Наличие долга является нетипичным для IT-компаний на стадии роста, и вызвано нестандартной структурой акционеров – 90% акций владеет фонд Vistal Funds, который выкупил JAMF в 2017 году. До этого компания росла за счет венчурных инвестиций. Когда Private Equity фонды покупают бизнес, они часто вешают на него большой долг перед IPO, но в данном случае он вполне умеренный и будет полностью покрыт привлеченным на IPO капиталом.

У JAMF положительный OCF и FCF как минимум последние два года, поэтому относительно небольшая подушка кэша не является проблемой. В 2019 году у JAMF были высокие инвестиционные расходы, но 40 из $47 млн было потрачено на покупку небольших IT-компаний ZuluDesk и Digita. Digita – совсем небольшой бизнес, а ZuluDesk была куплена в начале 2019 года, поэтому темпы роста во втором квартале уже полностью органические.

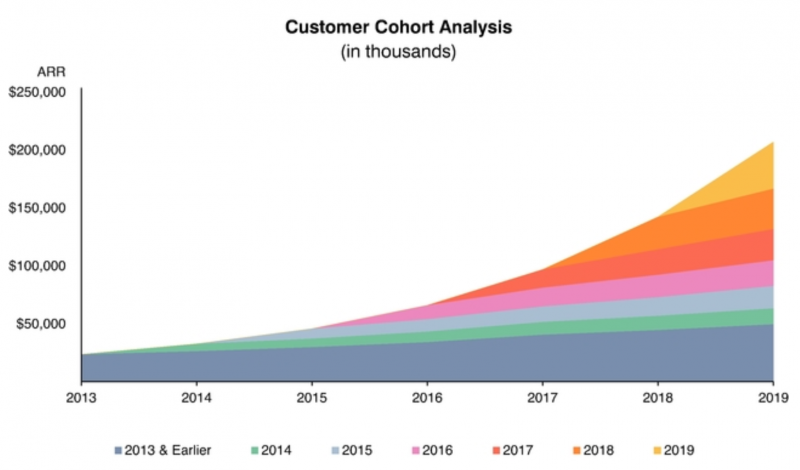

Отдельно стоит обратить внимание динамику когорт клиентов, которые являются важным показателем для SaaS компаний. По когортам виден явный рост, т.е. клиенты с каждым годом тратят больше денег на продукты JAMF.

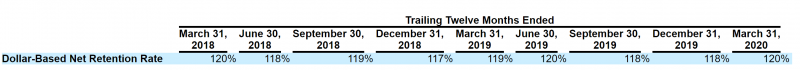

Динамка затрат старых клиентов измеряется метрикой Dollar-based Net Retention Rate, который в случае JAMF равен 120% – хороший показатель.

Оценка компании

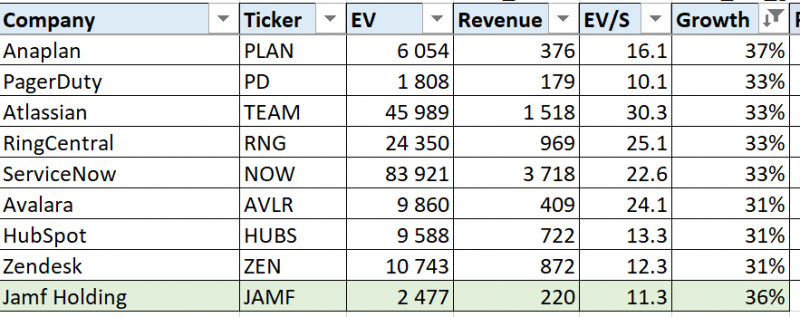

Как это часто бывает в случае с SaaS компаниями, бизнес отличный, ключевой вопрос – сколько он стоит. По цене IPO AMF будет торговаться с EV/S около 11, что ниже почти всех публичных аналогов с сопоставимыми темпами роста и значительно ниже среднего мультипликатора 19 по выборке. Исходя из этого сравнения вряд ли стоит ожидать, что акции вырастут на 100%+ в первый день торгов, но рост на несколько десятков процентов вполне вероятен.

Итог

Участвую в IPO на весь свободный лимит на счете во Фридоме, около 12% портфеля. Ожидаю достаточно низкую аллокацию, в пределах 10-15%.

Закрытие позиции 26.10.

Закрою сегодня позицию после окончания трехмесячного локапа. Фиксирую доходность на закрытие торгов в пятницу – она составила 23% с учетом комиссий. Это ниже, чем в среднем по IPO за последнее время, но тоже вполне неплохой результат.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: