Summary

Компания: Henderson

Тикер: HNFG (ММВБ)

Дата размещения: 02.11.23

Дата окончания приема заявок: 01.11.23 в 15:00 по Москве

Диапазон размещения: 600-675 рублей

Оценка компании: 21.6-24.3 млрд рублей

Объем размещения: до 3.63 млрд рублей (free float 15%)

Информация об IPO: Сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ

Сделаю короткую заметку про IPO Henderson. Сразу скажу, что я не буду детально разбирать бизнес – в сети достаточно обзоров от брокеров и аналитиков. Вот сразу некоторые ссылки, если хочется подробнее узнать про бизнес (то что попадалось на глаза, есть много других обзоров):

- Материалы компании: Сайт, Презентация, Отчетность (2022, 6М2023)

- Встречи с менеджментом: Тинькофф, БКС, Market Power

- Обзор Тинькофф

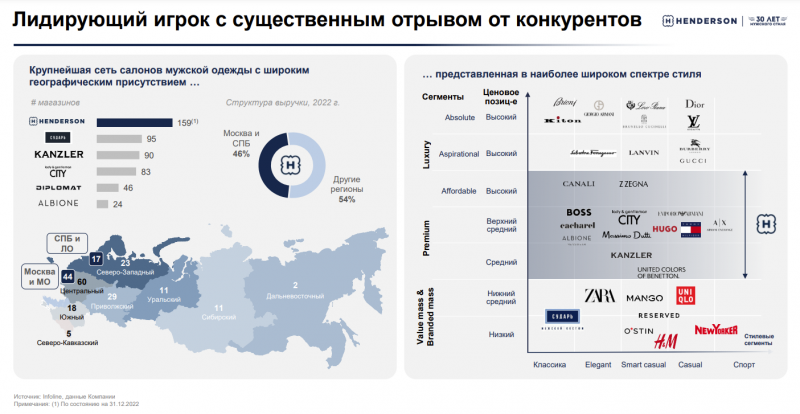

Henderson – крупнейшая в России сеть мужской одежды. Работают в ценовом сегменте, который можно назвать средний и выше среднего, для представителей условного среднего класса (поэтому половина выручки приходится на Москву и СПб). Например, в моем круге общения достаточно много знакомых там покупает одежду, и я бы тоже вполне вероятно это делал, но к счастью уже много лет почти никогда не хожу в костюмах и рубашках 🙂 Еще забавно, что на недавней конференции Смарт-лаба многие участники также были в одежде Henderson. Это просто небольшой срез, если вдруг кто-то не знаком с продукцией компании.

80%+ выручки генерируется оффлайн через собственные салоны, также есть онлайн продажи, как через собственные каналы, так и через маркетплейсы.

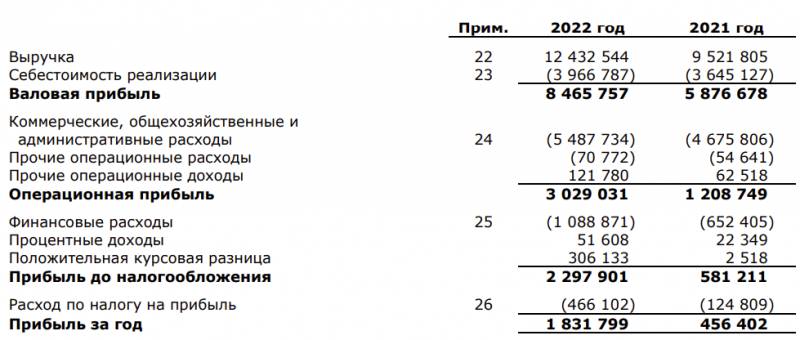

У компании сейчас очень хорошее время – в прошлом году с российского рынка ушло большое количество зарубежных брендов. В результате она смогла поднять цены и нарастить выручку почти без роста себестоимости, что привело к значительному увеличению рентабельности и прибыли бизнеса.

Маржа по EBITDA 39% – это уникальное явление для индустрии. В России нет прямых публичных аналогов, на зарубежных рынках схожей рентабельностью могут похвастаться разве что премиальные бренды вроде LVMH и Hermes, у которых совсем другой бизнес. Henderson подчеркивает это как свое преимущество, но на самом деле стоит наоборот скептически относиться к временному всплеску маржинальности – со временем она скорее всего вернется на “нормальные” уровни, что приведет к соответствующему снижению прибыли.

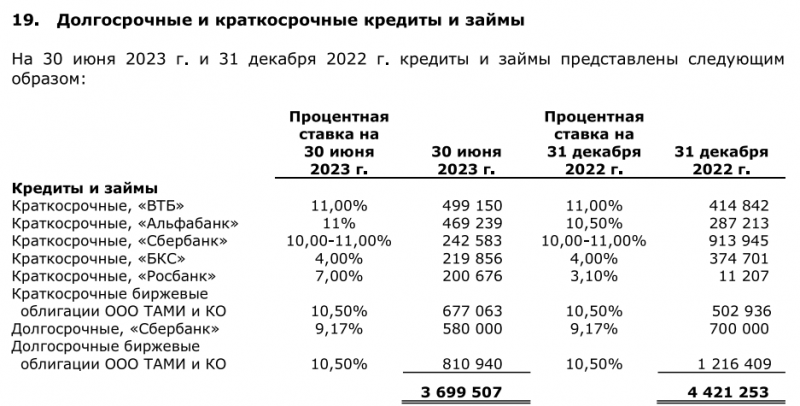

Оценка компании на IPO – 22-24 млрд рублей. EV на 10 млрд больше, если считать обязательства по аренде (чистый долг без аренды ~3.5 млрд рублей). EBITDA LTM – 5.6 млрд рублей, чистая прибыль LTM ~2 млрд рублей (я убрал курсовые переоценки, которые сильно влияют на прибыль в P&L), FCF LTM ~1.5 млрд рублей (убрал значительные колебания оборотного капитала). Это дает мультипликаторы P/E ~11-12, P/FCF ~15, EV/EBITDA ~6. На всякий случай – я считал скорректированную прибыль и FCF на коленке, так что могут быть небольшие неточности, но тут важен порядок цифр, стоит компания явно недешево.

И еще стоит учесть, что у компании значительный долг, в основном краткосрочный, а ставки с лета сильно выросли. Рефинансировать эти обязательства придется под значительно более высокие ставки, что будет также давить на прибыль.

У Henderson не растет количество магазинов (несколько даже закрыли с 2019 года), правда растет торговая площадь – торговые точки переоткрывают в расширенном формате. Тем не менее основной рост выручки, особенно за последний год, происходит за счет роста цен, и вряд ли продолжится такими темпами. В итоге мы имеем розничный бизнес, который стоит весьма недешево даже по текущим мультипликаторам, которые к тому же могут быть заниженными из-за текущей хорошей конъюнктуры благодаря уходу зарубежных конкурентов.

В общем, как бизнес Henderson с текущей оценкой, на мой взгляд, не интересен, и покупать акции с рынка я бы точно не стал. Остается вопрос, стоит ли участвовать в IPO спекулятивно, в надежде на рост котировок в первые 1-2 дня торгов, как было с ГК Астра. Здесь сложно сказать – с одной стороны, многие физики вообще не смотрят на показатели и после роста Астры могут захотеть запрыгнуть в еще одну потенциальную “ракету”. С другой стороны, субъективно кажется, что брокеры менее активно продвигают IPO Henderson (в Тинькофф и Открытии я даже сходу не нашел, как подать заявку, хотя IPO Астры висело везде на первом плане). Ну и в целом IT-компания, растущая на 150% YoY, выглядит намного интереснее, чем магазин мужской одежды.

Объем размещения Henderson примерно сопоставим с Астрой (~3.5 млрд рублей), но free float больше, а спрос явно меньше. В Ведомостях несколько дней назад была информация про переподписку в 3-4 раза, но насколько она соответствует действительности – не известно. В Астре переподписка в итоге была в несколько десятков раз и фактически все, с кем общался на российском рынке, участвовали в IPO, многие чуть ли не всем капиталом. К Henderson отношение намного более настороженное и многие IPO пропускают.

Итого

В итоге решил, что не буду участвовать в IPO значимыми суммами, так как рост акций после размещения для меня не очевиден. Возможно подам символическую заявку в одном или нескольких брокерах, чтобы посмотреть на аллокацию, в модельном портфеле отражать никак не буду.

Если решите принять участие в IPO, дедлайн завтра днем. Если кто-то планирует участвовать в IPO на значимую сумму, будет интересно обсудить логику в комментариях или чате.

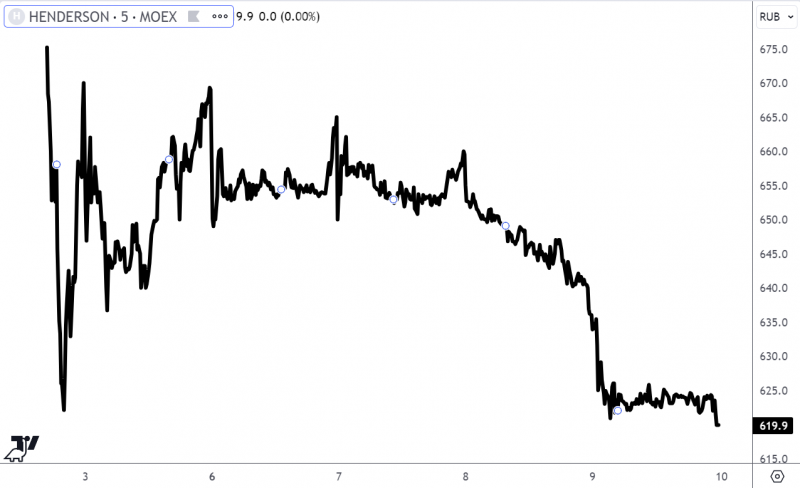

Update 09.11.2023

В итоге подал символическую заявку на 20 тысяч рублей в Тинькофф, аллокация составила чуть меньше 25% по верхней цене диапазона – 675 рублей за акцию. Акции сразу продал, как и ожидал, в отличие от ГК Астра ракеты не случилось, акции ни разу не превысили отметку 675 рублей после начала торгов и к текущему моменту упали почти на 10%. По-прежнему считаю, что компания стоит как минимум недешево, покупать акции не планирую.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: