Summary

Компания: Expensify

Тикер: EXFY (NASDAQ)

Дата размещения: 10.11.2021

Дата окончания приема заявок: 08.11.2021

Диапазон размещения: $23-25

Оценка компании: $1.94 млрд

Объем размещения: $233 млн

Андеррайтеры: J.P. Morgan/ Citigroup/ BofA Securities

Проспект IPO: форма S-1/A

Рейтинг: 4 из 5, участвую на 5-6% портфеля

Анализ компании

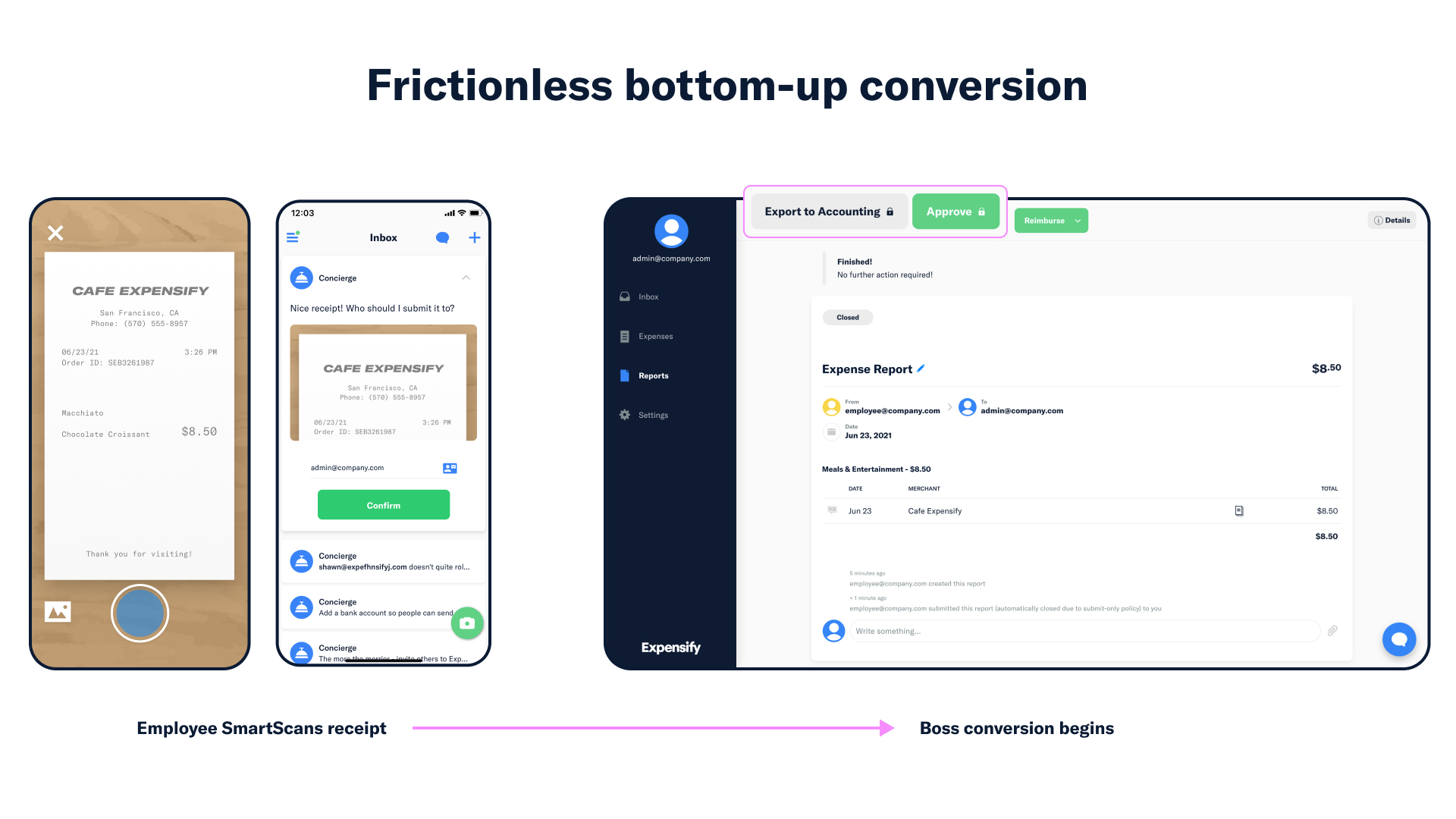

Expensify (EXFY на NASDAQ) – американская технологическая компания, которая предлагает решения по управлению расходами сотрудников. Решения компании представляют собой софт, существующий в виде сайта или приложения, который может сканировать и возмещать квитанции, в том числе от перелетов, отелей, кафе, канцелярских принадлежностей и поездок. Основной фокус – малый и средний бизнес, но продуктами компании пользуются как крупные корпорации, так и обычные физлица, которые их использую для управления своими расходами. У EXFY есть несколько планов: ограниченные бесплатные для ознакомления с платформой и ее основными функциями и платные с расширенным функционалом. 95% выручки компания получает по модели подписки.

С момента основания в 2008 году к сообществу компании присоединилось более 10 млн участников, на платформе было обработано более 1.1 млрд транзакций расходов. За квартал, закончившийся 30 июня 2021, у EXFY было 639 тыс платящих клиентов среди 53 тыс компаний в более чем 200 странах.

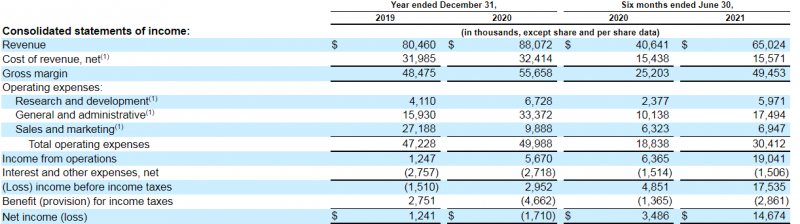

Выручка в 2020 выросла на 10%, вероятно это связано с тем, что в прошлом году из-за пандемии сотрудники сидели по домам и намного меньше путешествовали или совершали других расходов, связанных с работой. За полгода 2021 рост увеличился до 63%, помимо восстановления деловой активности компания увеличила цену подписки, что привело к значимому росту маржинальности – с 62% до 76%. Прибыль в результате тоже значимо выросла, хотя и ранее была положительной, что достаточно редкая ситуация для IPO на текущем рынке. Интересно, что структура расходов значительно изменилась от продаж и маркетинга в сторону административных расходов – достаточно нестандартная ситуация.

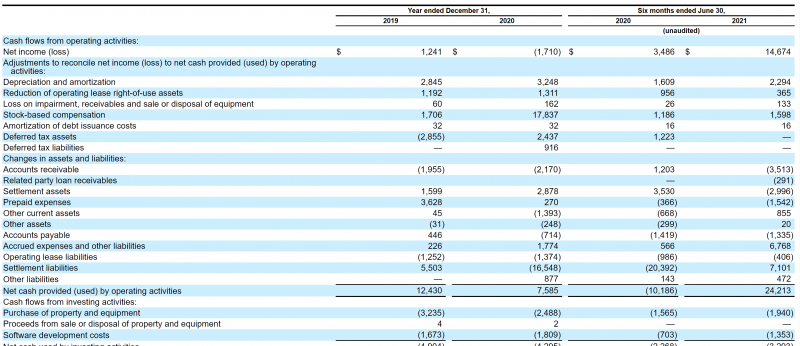

OCF и FCF положительные, но достаточно волатильно из-за изменений settlement liabilities – изменений в остатках денежных средств клиентов, которые сильно влияют денежный поток компании.

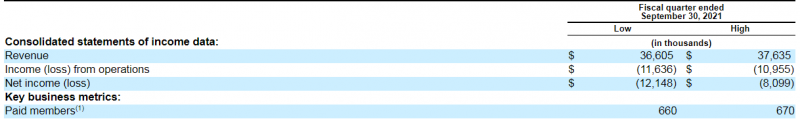

Также компания раскрывает неаудированные данные за 3 квартал 2021 – выручка выросла на 70% год к году и на 5% в сравнении с предыдущим кварталом. При этом квартал будет убыточным из-за выплат бонусов работникам, вероятно связанных с IPO.

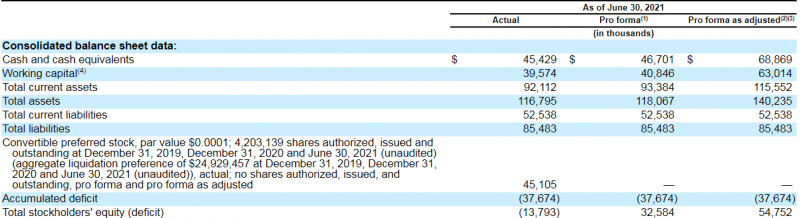

В ходе размещения EXFY планирует получить около $52 млн, большая же часть полученных средств пойдет продающим акционерам. Совокупная денежная позиция после IPO составит $69 млн (большая часть денег пойдет опять же на выплату бонусов работникам). На балансе также числится небольшой долг в размере $45 млн.

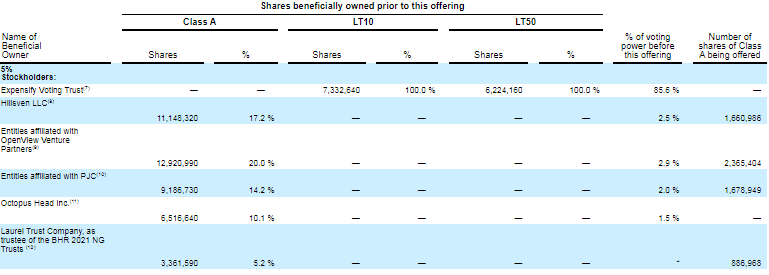

Акционерами компании являются различные венчурные фонды, владеющие большей частью экономического интереса компании. Помимо акций класса А, у EXFY также есть нестандартные акции LT10 и LT50, на которые приходится 82% всех голосов и 17% экономического интереса – все они закреплены за Expesnify Voting Trust, который принадлежит основателю и паре топ-менеджеров.

Андеррайтерами размещения выступают 2 из топ-4 американских инвест банков.

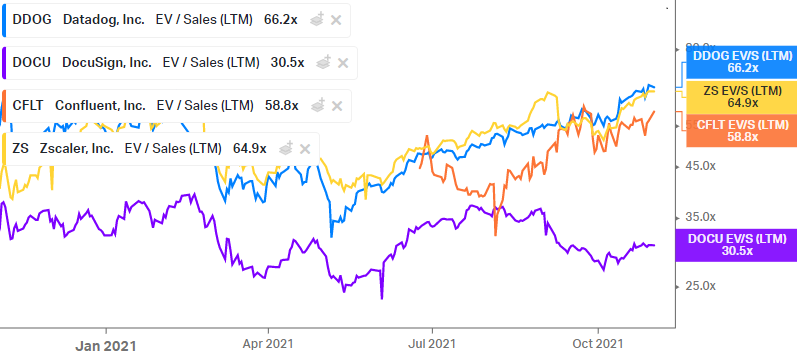

При EV в $1.9 млрд и LTM выручке ~$128 млн (учитывая неаудированные данные), мультипликатор EV/S составляет 15, P/E LTM пока находится на очень высоком уровне – 202. Если брать рост компании на уровне 60-70%, с которыми она растет последние 9 месяцев и маржинальность около 70% и при таких показателях попытаться ее сравнить с аналогичными SaaS, то EXFY стоит значительно дешевле аналогов.

Итог

Expensify стоит достаточно дешево для своих темпов роста и у компании интересный прибыльный бизнес. Буду участвовать на 5-6% портфеля, можно было бы и полную заявку подать, но оставлю часть на Rivian.

Закрытие позиции 11.02.2022

Закрыл позицию в EXFY после окончания локапа, убыток составил 10% с учетом комиссий.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: