Summary

Компания: Диасофт

Тикер: DIAS (ММВБ)

Дата размещения: 13.02.24

Дата окончания приема заявок: 12.02.24

Диапазон размещения: 4000-4500 рублей

Оценка компании: 40-45 млрд рублей

Объем размещения: ~4 млрд рублей (free float ~8%)

Информация об IPO: сайт

Брокеры: большинство крупных российских брокеров

Минимальная заявка: зависит от брокера

Анализ

Сначала несколько ссылок на материалы компании и разных аналитиков, которые смотрел или использовал:

- Материалы Диасофт: презентация, отчетность (2020-2022, 6М 2023)

- Интервью Тимофею Мартынову

- Обзор Тинькофф

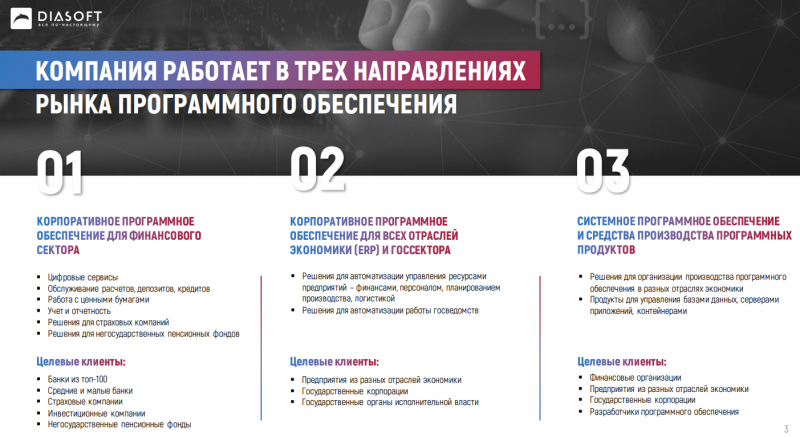

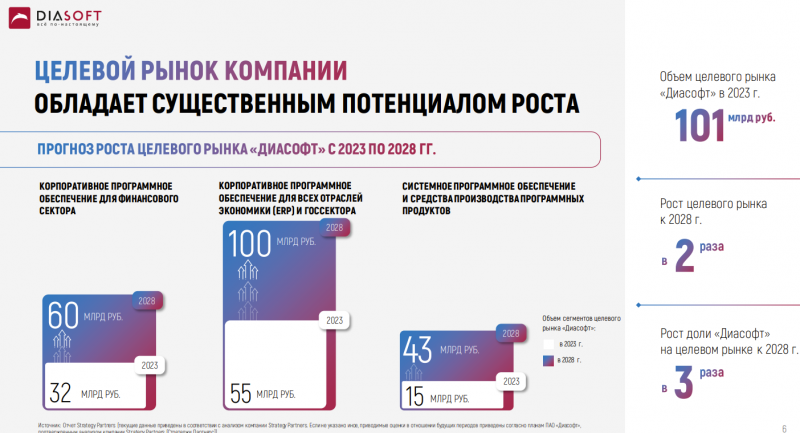

Для начала коротко про компанию. Диасофт разрабатывает и продает софт на российском рынке, преимущественно для финансового сектора, помогая банкам и другим финансовым компаниям управлять различными процессами. В финансовом секторе Диасофт является лидером рынка, оценивает свою долю в 24%.

Компания планирует выходить в другие сегменты рынка, но пока их доля небольшая.

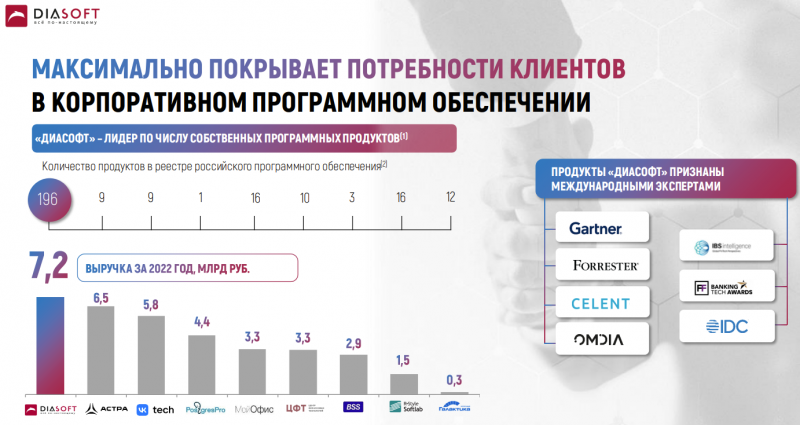

По масштабу бизнеса Диасофт – одна из крупнейших компаний на российском рынке корпоративного ПО. На этом слайде и в целом в презентации кстати приличное количество манипуляций – сноска про количество программных продуктов без учета 1С, лидерство по выручке без учета Positive и того же 1С и т.д.

Вообще в презентации прямо видны “лучшие практики” из презентаций американских SPAC времен 2020-2021 года с небольшими манипуляциями, чтобы показать компанию в максимально выгодном свете, некоторые слайды сделаны прям по шаблону. Скорее всего это работа консультантов, но если это инициатива возрастного менеджмента компании – достаточно необычно для российского рынка.

Диасофт – прибыльная компания, у них отличная рентабельность по EBITDA, прибыли, FCF и т.д., одна из лучших на рынке. Правда у компании сейчас фактически нулевой налог на прибыль и есть другие льготы, улучшающие маржинальность, они могут уйти с 1 января 2025 года, но менеджмент рассчитывает на продление (информация отсюда).

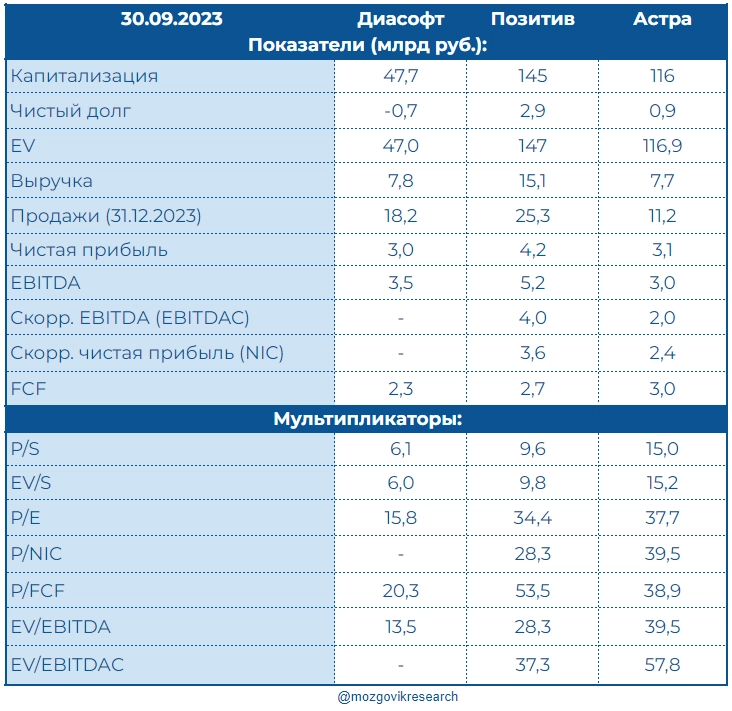

Также Диасофт выходит на IPO по оценке значительно ниже, чем у Позитива и Астры, наиболее близких публичных аналогов на российском рынке, если брать LTM показатели (таблица из обзора Мозговика). Еще интересный момент – финансовый год Диасофта смещен на квартал и заканчивается 31 марта, поэтому при сравнении с аналогами нужно делать поправку на эту особенность. Это кстати очень необычная практика для российского рынка, где фактически всегда финансовый год совпадает с календарным, сходу не вспомнил других подобных примеров с отличиями.

В то же время темпы роста выручки у Диасофта значительно ниже, чем у Позитива и Астры, что делает дисконт вполне логичным. Исторически выручка Диасофт росла всего на 10-20% в год, что немного для IT-сектора. В последнем отчете за 6 месяцев 2023 года рост выручки ускорился до 24%, что все еще значительно ниже аналогов. Менеджмент Диасофт говорит о быстром росте объема заключенных контрактов и обещает ускорение роста выручки в будущем, в то время как у Позитива и Астры темпы роста снижаются с огромных трехзначных или близким к трехзначным значений в последние 2 года.

Но даже если эти планы реализуются, Диасофт скорее всего все равно будет расти медленнее аналогов. В итоге по итогам 2024 года Диасофт уже может стоить дороже Позитива и не сильно дешевле Астры, если верить аналитикам Тинькофф (таблица из их обзора).

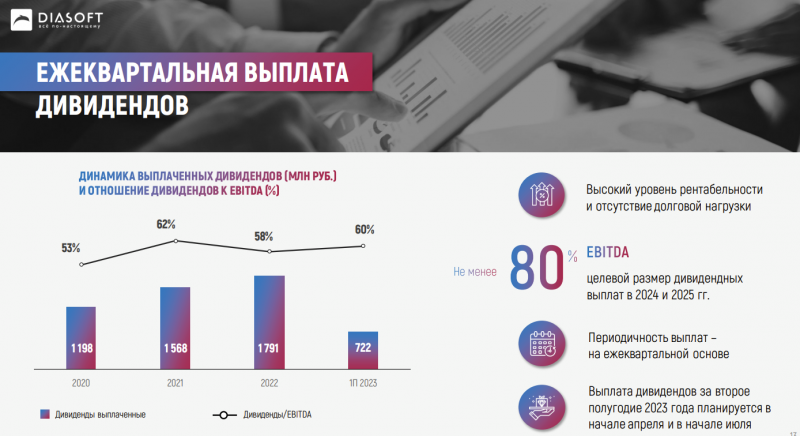

В копилку Диасофту можно записать то, что компания платит относительно высокие по меркам сектора дивиденды, за 2024 и 2025 год обещают платить не менее 80% EBITDA (исторически платили 50-60% EBITDA) ежеквартальными выплатами. Возможно получится даже чуть больше 100% FCF, т.е. на выплату дивидендов могут частично пойти привлеченные на IPO средства, но у Диасофта уже отрицательный чистый долг, так что это не будет давить на финансовые показатели компании, но все равно интересная практика.

Если оптимистично экстраполировать текущие результаты на следующие 12 месяцев и взять выручку 10 млрд рублей (+28% к LTM vs рост выручки на 24% за последние пол года) и рентабельность по EBITDA 45% (44.5% за 6 месяцев 2023), то получится EBITDA 4.5 млрд рублей и дивидендные выплаты 3.6 млрд рублей. Оценка компании на IPO почти наверняка будет по верхней границе диапазона (45 млрд рублей), получится ДД около 8% – не очень много по меркам российского рынка и при ставке 16%, но весьма неплохо для бизнеса, растущего на 20%+ в год.

И последний момент – объем IPO всего ~4 млрд рублей и у компании будет небольшой фри флоат (~8%). Это немного по меркам текущего “горячего” российского рынка, вероятно в ходе IPO будет многократная переподписка. Особенно с учетом того, что компания из модного IT-сектора и хорошо себя продает, обещая высокие темпы роста, неплохие дивиденды и в целом радужные долгосрочные перспективы бизнеса. К тому же фактически все знакомые инвесторы планируют участвовать в IPO, даже те, кто обычно их пропускает. А сама компания перенесла дедлайн сбора заявок с 14 на 12 февраля, также ссылаясь на высокий спрос со стороны инвесторов.

Выводы

На мой взгляд Диасофт в целом неплохой бизнес и по цене IPO его вполне можно было бы рассмотреть к покупке по цене IPO. Но в текущих реалиях российского рынка на акции компании скорее всего будет очень высокий спрос и котировки заметно вырастут относительно цены размещения. Аллокация, соответственно, скорее всего будет очень низкой, значительно ниже 10% для крупных заявок, вполне возможно вообще дадут 2-3%, как в Астре.

Я планирую участвовать в IPO большими заявками, грубо на всю свободную маржу, которая есть на брокерских счетах (продавать акции для участия в IPO не хочется). Планирую на один день продать Роснефть и возможно частично Сбер (откуплю завтра-послезавтра), так как там нет значимой накопленной прибыли и соответственно налогов, плюс использовать маржу. В сумме рассчитываю на объем заявок на ~40-50% портфеля и низкую аллокацию (5% или меньше). Также скорее всего по небольшим заявкам будет выше аллокация, соответственно на небольших брокерских счетах буду подаваться по максимуму.

После IPO буду думать, что делать с позицией, в зависимости от роста котировок и аллокации.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: