Summary

Компания: Achilles Therapeutics

Тикер: ACHL (NASDAQ)

Дата размещения: 31.03.2021

Дата окончания приема заявок: 29.03.2021

Диапазон размещения: $17-19

Оценка компании: $731 млн

Объем размещения: $175 млн

Андеррайтеры: JPMorgan/ BofA Securities/ Piper Sandler/ Chardan/ Oppenheimer & Co./ Kempen & Co

Проспект IPO: форма F1/A

Рейтинг:

Анализ компании

Achilles Therapeutics (ACHL на NASDAQ) – британская биотехнологическая компания, разрабатывающая новые методики лечения онкологии.

Компания разработала собственную платформу PELEUS, которая позволяет выявлять мутации на ранней стадии рака, которые приводят к образованию антигенов, отсутствующие при этом в здоровой ткани пациента. Для идентификации таких мутаций платформа использует сложные статистические алгоритмы, основанные на выборке уникальных 840 опухолей немелкоклеточного рака легких. После этого для лечения используется Т-клеточная терапия.

Сейчас у Achilles 3 ведущих разработки, две из которых находятся на первой фазе клинических испытаний – одна для лечения немелкоклеточного рака легких, другая для лечения меланомы. По обеим программам результаты ожидаются во второй половине 2022 года.

Как почти любая биотех компания, выходящая на IPO, у Achilles нет выручки от продажи собственных лекарств, а также на данном этапе нет каких-либо грантов, которые она могла бы частично декларировать в выручке, снижая свои затраты.

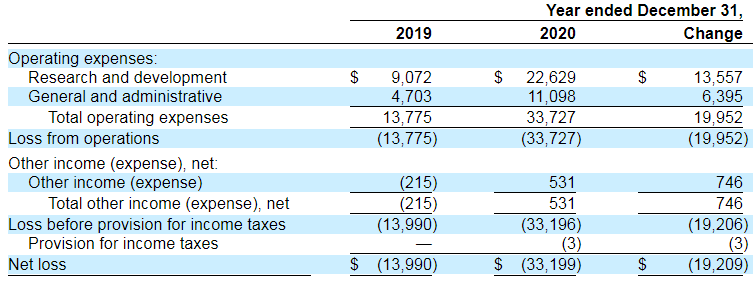

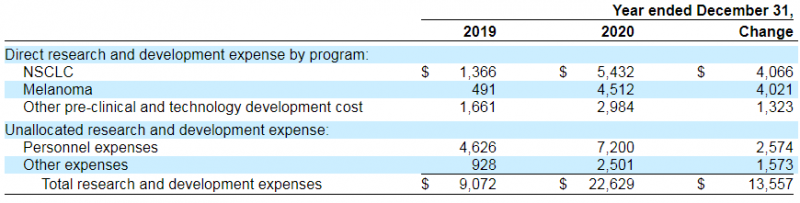

Операционные расходы в 2020 выросли почти в 2.5 раза до $34 млн, 70% из которых приходится на R&D. Из всех расходов на исследования около 50% приходится на ведущие программы, находящиеся на первой фазе клинических испытаний.

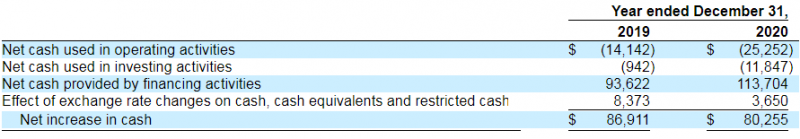

Операционный денежный поток компании отрицательный, что типично для биотех компаний на данной стадии развития. Положительная разница в денежных потоках обеспечена выпуском акций.

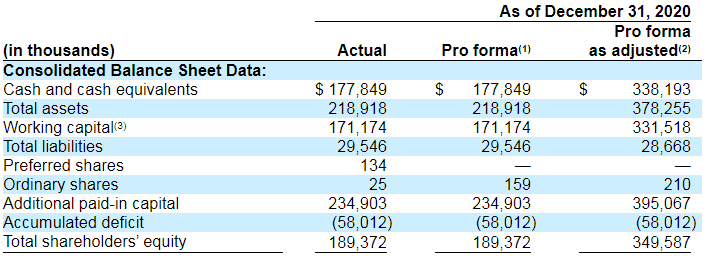

В ходе размещения Achilles планирует получить около $160 млн, которые в сумме с текущей позицией составят $340 млн, обеспечив неплохой запас прочности на ближайшие годы.

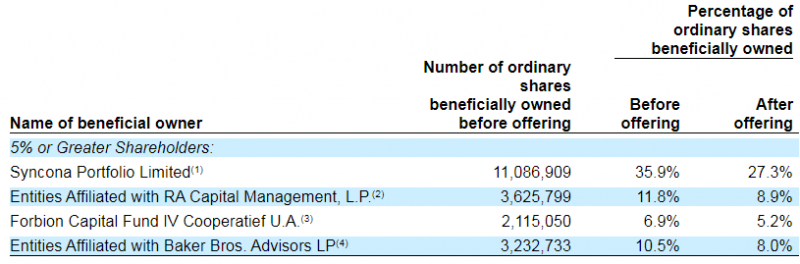

Среди акционеров компании есть известные венчурные фонды, такие как RA Capital и Baker Bros. Advisors. Совместно с другими они владеют 65% акционерного капитала Achilles.

Всего за время своего существования Achilles привлекла 166 млн фунтов инвестиций.

Андеррайтерами размещения выступают 2 из топ-4 американских инвест банков – JPMorgan и Bank of America.

Итог

Типичное биотех IPO на ранней стадии, доходность которого сложно прогнозировать – компания стоит относительно не дорого, но больших партнеров и других явных плюсов тоже нет. Буду участвовать ограниченной заявкой на 3-4% портфеля.

Закрытие позиции 04.07.2021

Закрыл в пятницу позицию в ACHL после окончания трехмесячного локапа. Позицию не хеджировал, с учетом комиссии получился убыток в размере 49%. В качестве цены фиксации идеи беру цену котировки на закрытие торгов в пятницу.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: