Summary

Дата: 12.01.21

Компания: Gravity Co

Тикер: GRVY (NASDAQ)

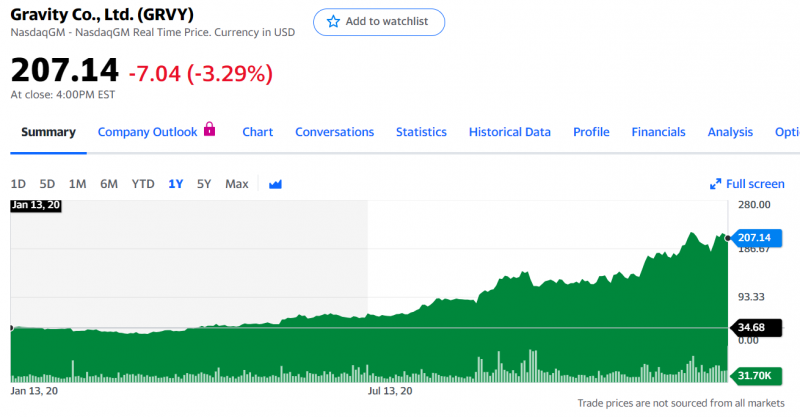

Цена: 207.14 USD

Тип идеи: долгосрочная идея

Позиция: купил на 3-4% портфеля

Комментарий: акции доступны через Interactive Brokers и российских брокеров с расширенным доступом к американскому рынку

Gravity Co – корейская гейминговая компания, бизнес которой растет быстрыми темпами и имеет большой потенциал для дальнейшего роста. При этом компания стоит дешево по форвардным мультипликаторам и не покрывается аналитиками.

Идея

Gravity Co – корейская гейминговая компания, которая выпускает серию MMO RPG игр Ragnarok Online. Геймплей игр построен вокруг корейского комикса на базе скандинавской мифологии и основные рынки компании находятся в Азии. На азиатских рынках Ragnarok – культовая игра, что-то вроде World of Warcraft, так как там она появилась раньше WoW, поэтому у Gravity очень сильная франшиза.

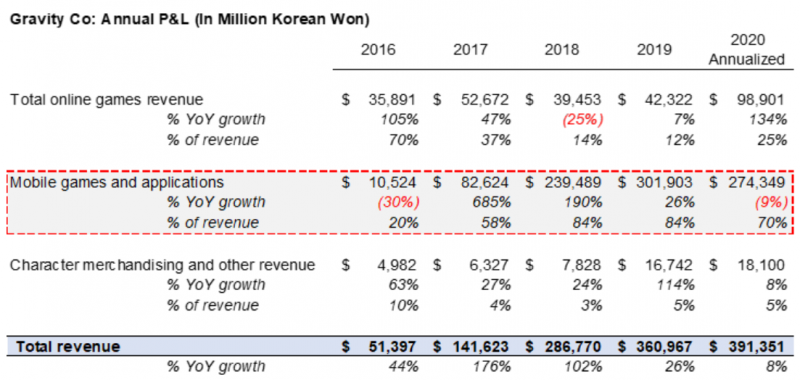

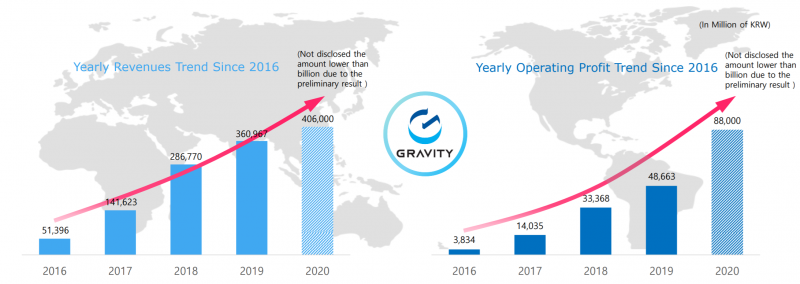

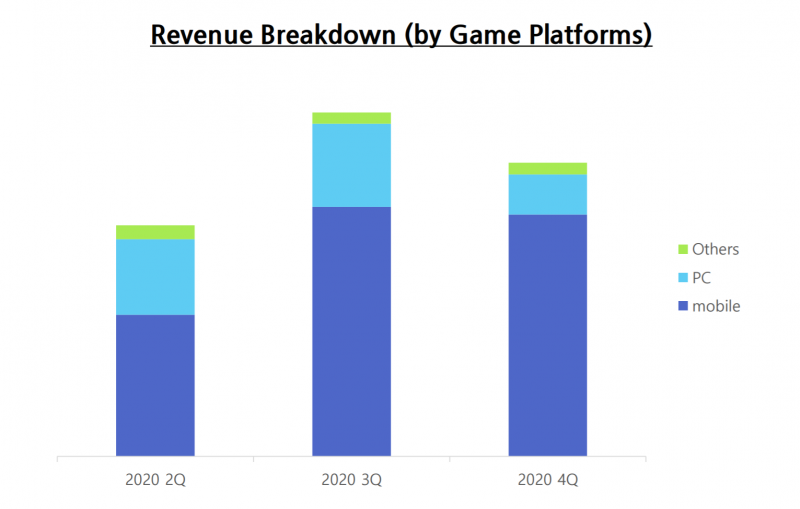

Компания была основана 20 лет назад и выпускает игры из серии Ragnarok c начала двухтысячных. Изначально фокус был на онлайн играх через ПК, однако в последние несколько лет компания получила второе дыхание, сделав фокус на мобильные игры и показав взрывной рост.

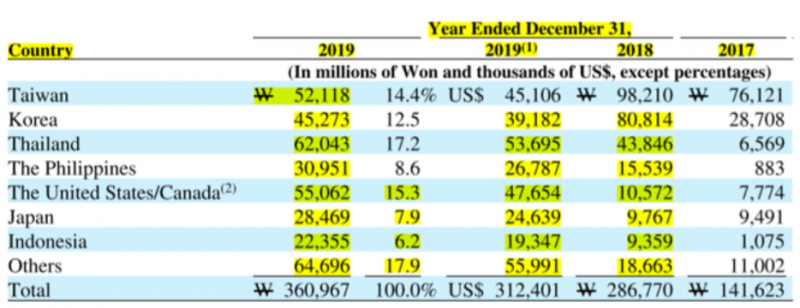

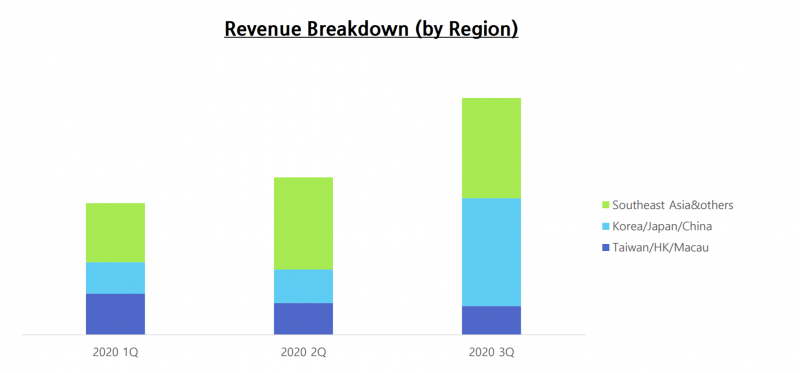

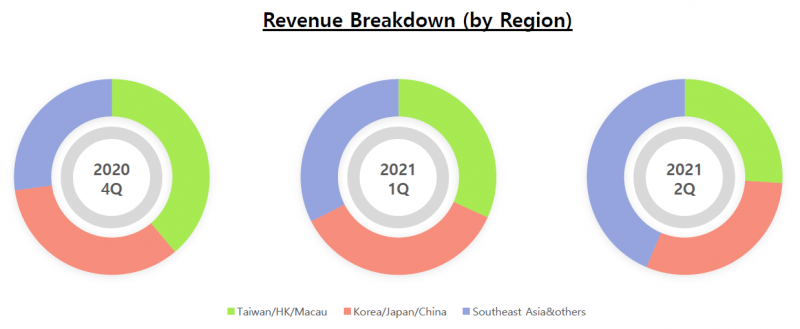

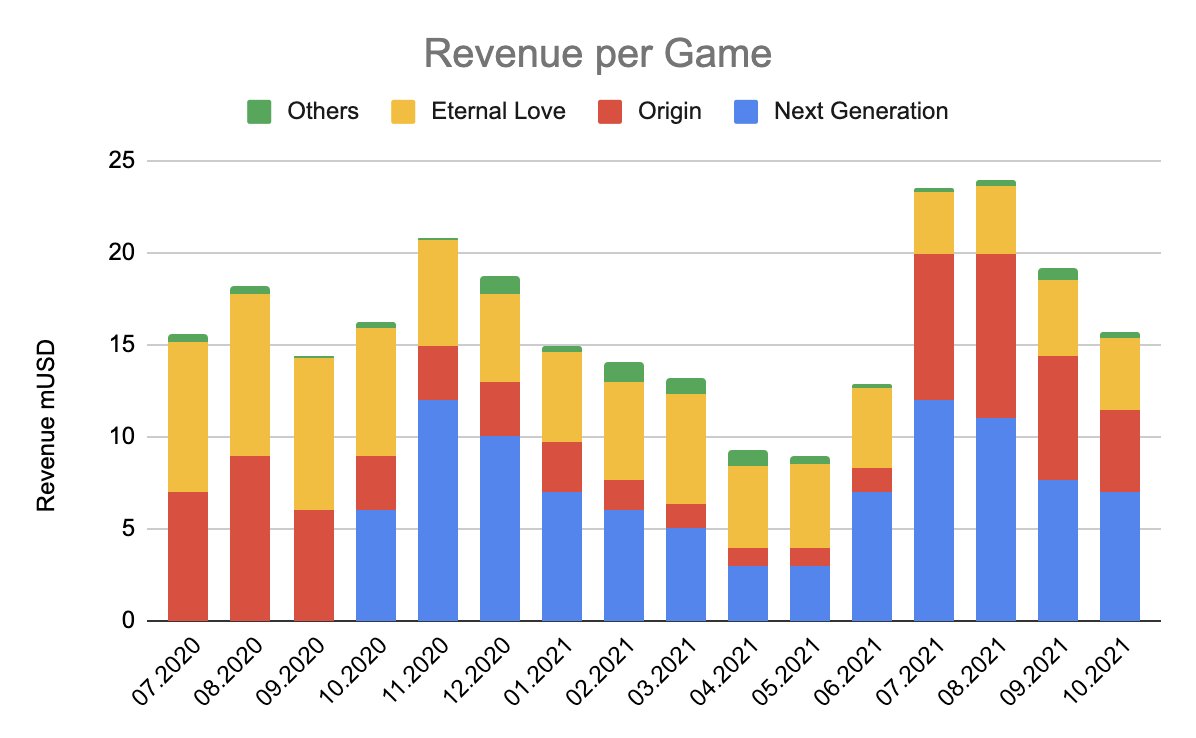

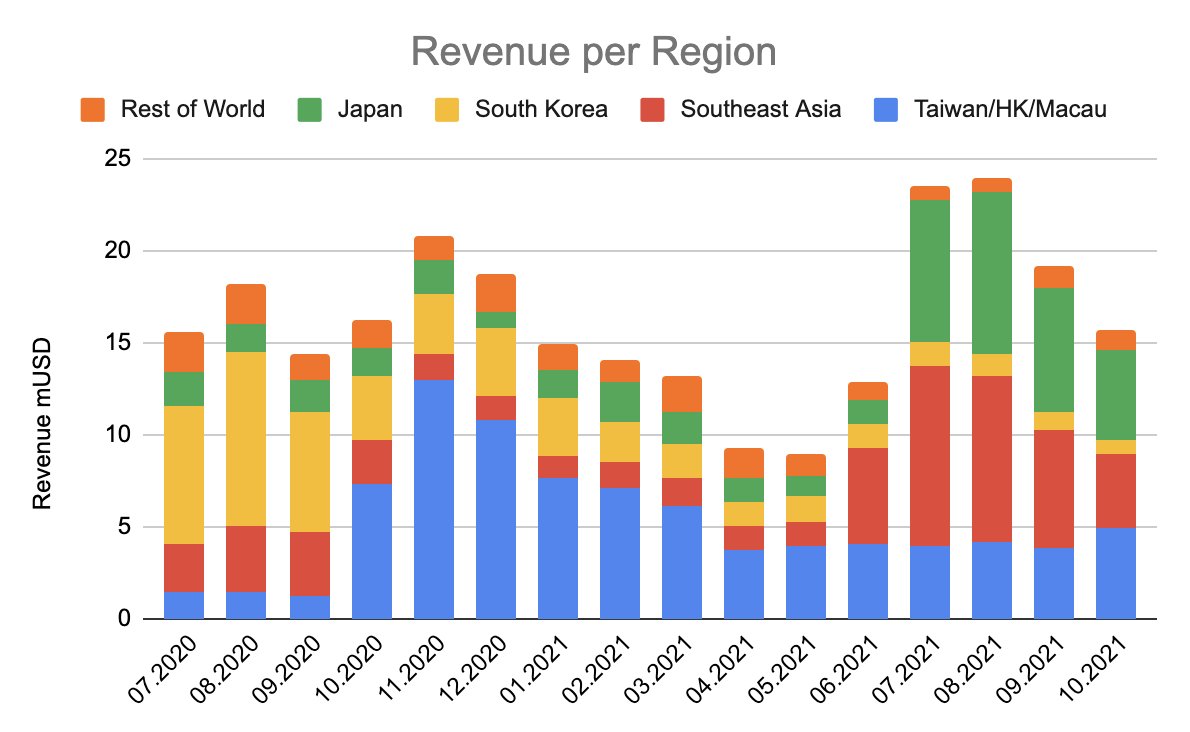

Доходы компании в разных странах значимо варьируются от года к году, это связано в первую очередь с релизами новых игр на соответствующих рынках.

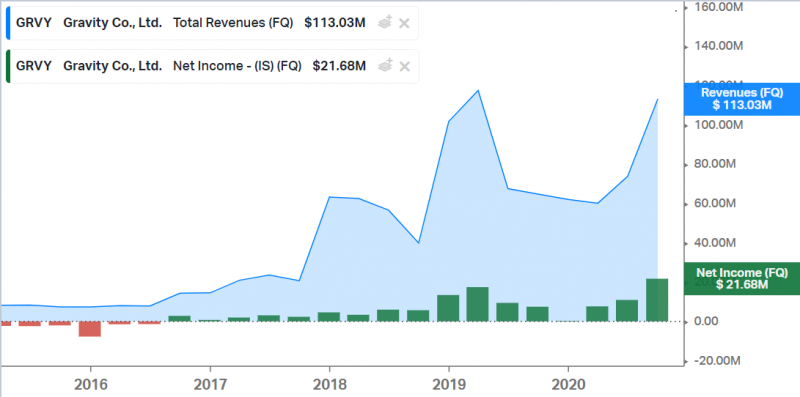

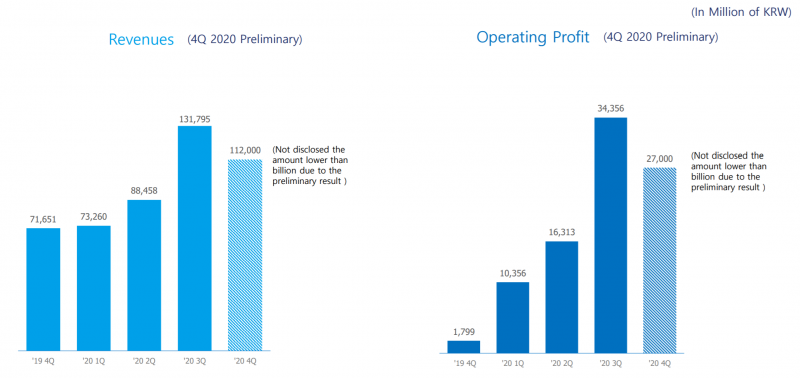

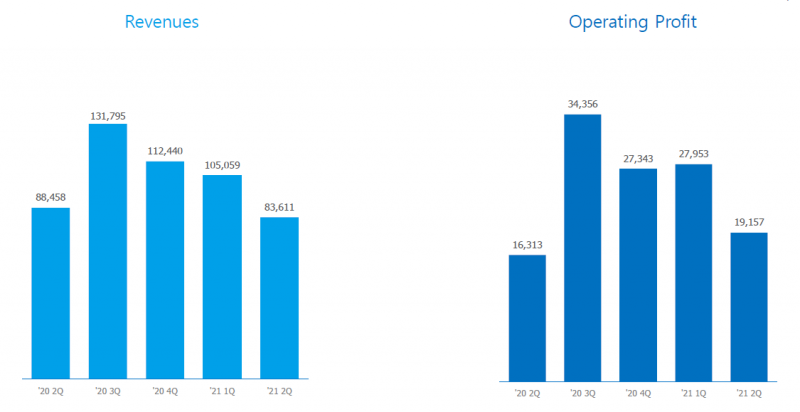

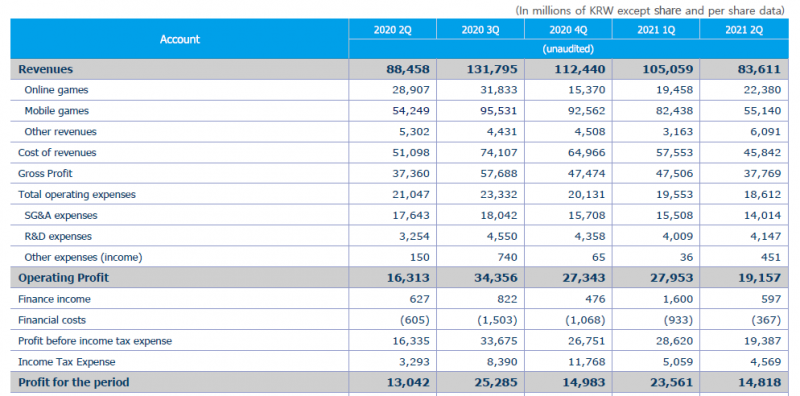

По кварталам показатели также имеют высокую волатильность, при этом в последние несколько лет Gravity стабильно прибыльна.

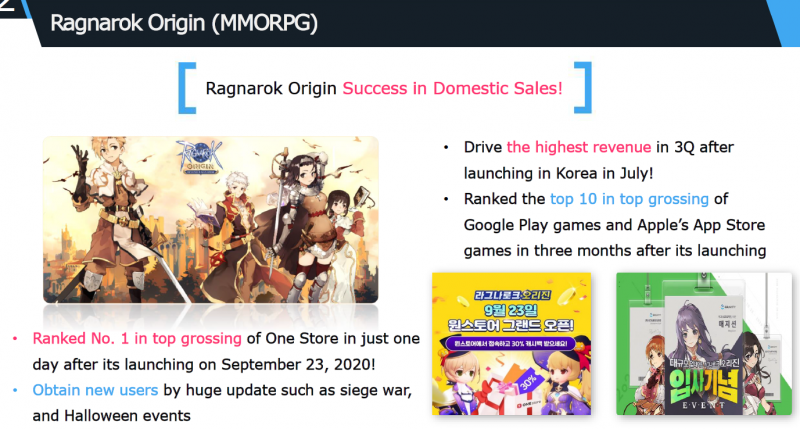

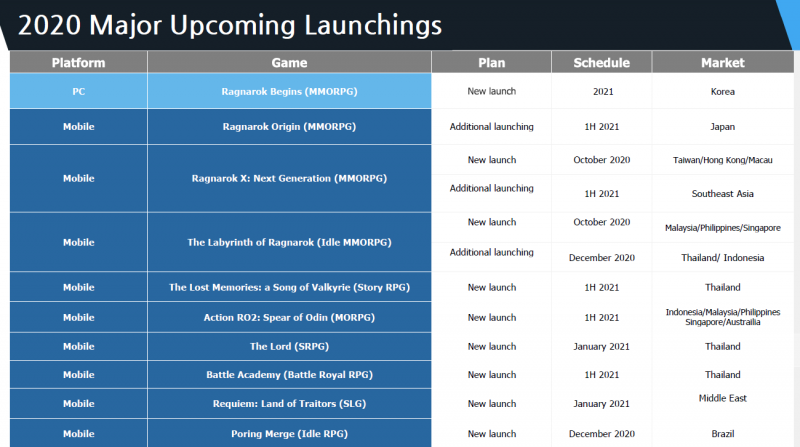

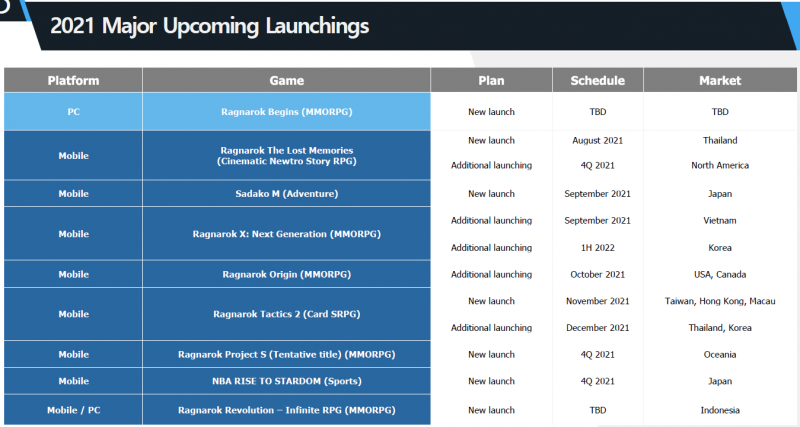

Суть идеи заключается в том, что в конце 2020 года и в 2021 у компании было/будет большое количество новых запусков, которые должны значительно улучшить ее показатели. В июле был успешный запуск Ragnarok Origin на домашнем рынке в Корее, который уже отразился в значительном росте показателей в третьев квартале.

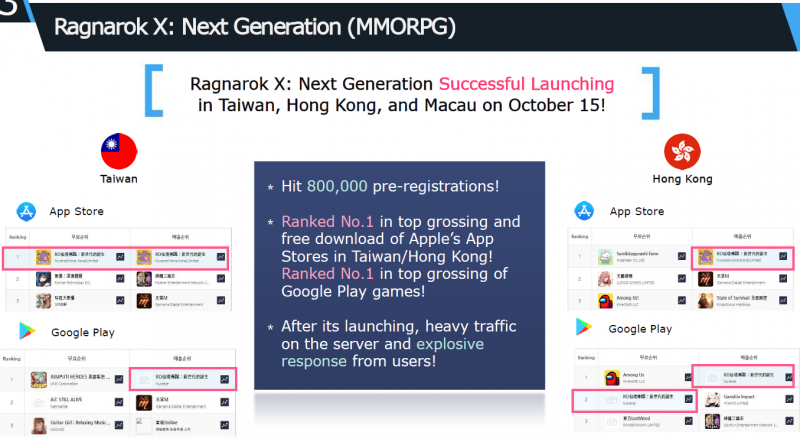

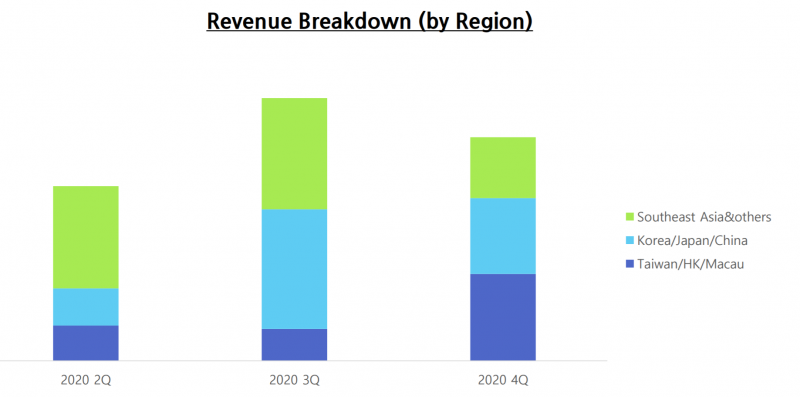

В октябре был запущен Ragnarok X: Next Generation на трех рынках – Тайвань, Гонконг и Макау, запуск также прошел успешно, на Тайване игра сейчас топ-1 по доходам на мобильных платформах, поэтому результаты за четвертый квартал должны быть еще лучше, чем в рекордном третьем.

Еще один запуск в октябре-декабре в Юго-Восточной Азии.

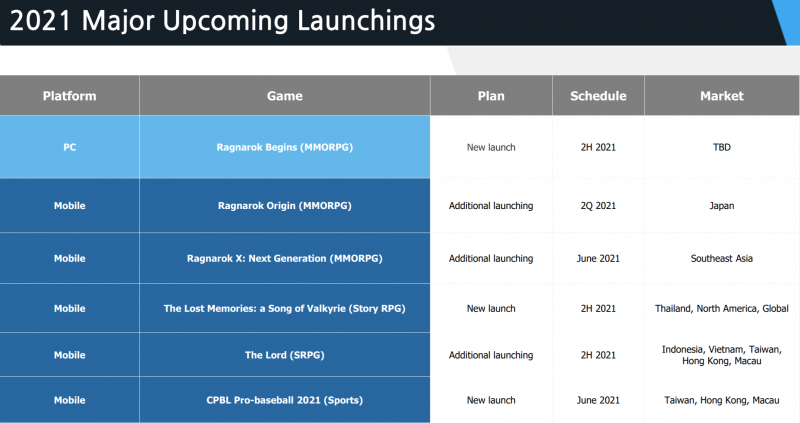

В первом полугодии 2021 планируется большой запуск в Японии серии Origin, которая показывает отличные результаты в Корее, а также масштабирование Next Generation (топ-1 в Тайване) на другие страны ЮВА.

Также в декабре-январе были запуски других игр в Бразилии и на Ближнем Востоке, и в целом у компании очень плотный календарь новых релизов, что должно стимулировать рост показателей как минимум в ближайшие несколько кварталов. Кроме того, Gravity вместе с Tencent разрабатывает версию игры для Китая, и хотя пока сложно прогнозировать сроки и успешность запуска, это также может дать большой рост показателей.

С таким количеством запусков должно быть очевидным, что показатели компании вырастут, и это должно отражаться в прогнозах участников рынка и аналитиков. Однако в случае с Gravity есть основания полагать, что это не так – компания не покрывается ни одним аналитиком, не проводит звонков с инвесторами, работает в основном в Азии и в целом почти никто на рынке о ней не знает.

Акции Gravity может быть психологически сложно купить, так как за последний год они выросли в 6 раз. Однако я систематически отучаю себя от того, чтобы историческая динамика котировок влияла на решение о покупке позиции в текущий момент времени, так как важно не то, сколько акции стоили год назад, а сколько они могут стоить через год. Несмотря на такой рост Gravity все еще стоит дешево и значительный апсайд, на мой взгляд, сохраняется.

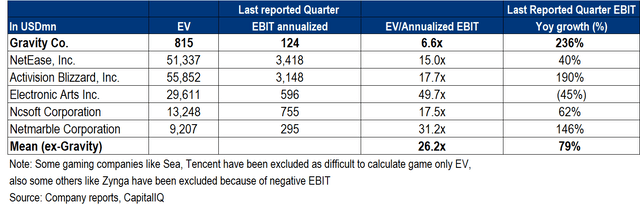

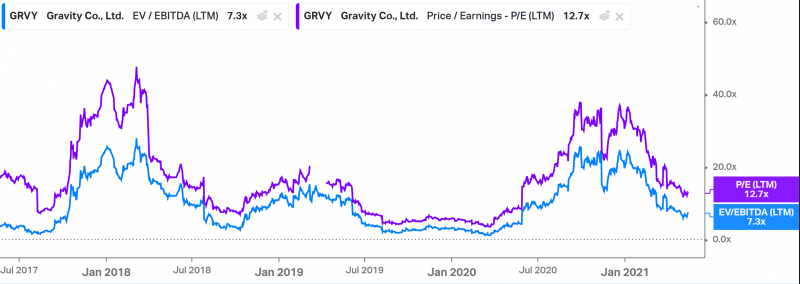

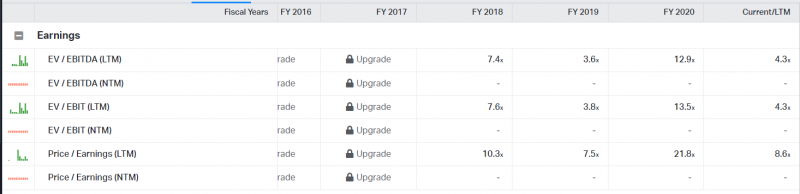

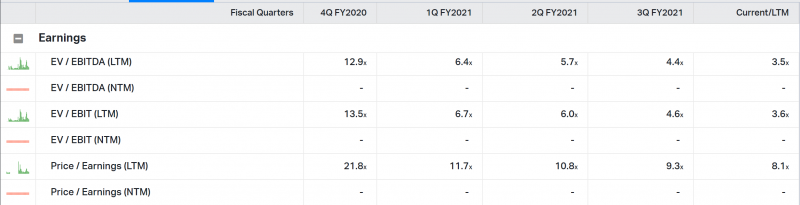

Если экстраполировать показатели третьего квартала на мультипликаторы компании, Gravity стоит в несколько раз дешевле других нейминговых компаний на рынке (сейчас мультипликатор EV/EBIT не 6.6х, а ближе к 10х, так как акции выросли, но это все равно намного дешевле аналогов).

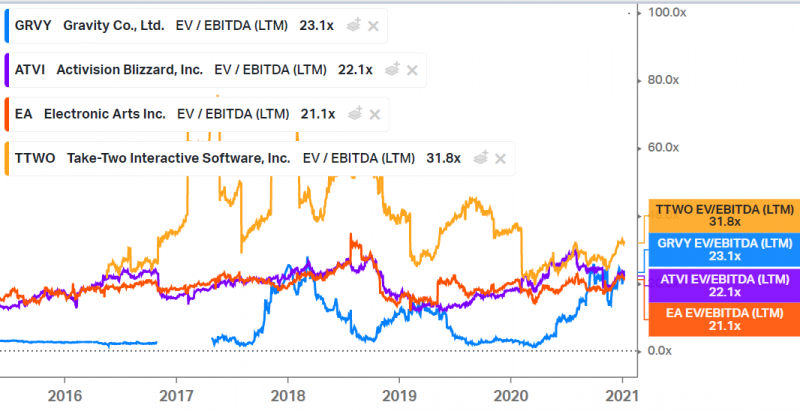

При этом LTM мультипликаторы сейчас примерно на уровне крупных американских гейминговых компаний, поэтому на первый взгляд Gravity не выглядит дешево. Интересно, что это первая компания, по которой я вообще не смог найти NTM мультипликаторов и каких-либо прогнозов аналитиков. В данном случае это скорее плюс – о компании почти никто не знает, что оставляет значимый потенциал для переоценки, когда она станет более популярна, а LTM показатели снизятся и Gravity начнет стоить дешево в различных скринерах.

Риски

В идее есть несколько значимых рисков:

- Это корейская компания, 60% которой принадлежит японской компании, а 35% материнской компании, в свою очередь, принадлежит SoftBank. Корея и Япония в целом не славятся хорошим отношением к миноритарным акционерам и заботой о капитализации компании, а здесь еще и несколько уровней подобного менеджмента. Тем не менее, в той же Японии сейчас тренд на то, чтобы компании становились более открытыми и прозрачными, что может также поспособствовать росту интереса к акциям.

- У компании эксклюзивные права на франшизу Ragnarok до 2033, вообще они принадлежат создателю комикса Myoung-Jin Lee. Но 2033 год еще далеко, и с учетом такого долгосрочного предыдущего контракта есть высокая вероятность, что он будет продлен.

- Большая часть доходов Gravity зависит от одной франшизы Ragnarok. Гейминг в целом имеет высокую цикличность и привязку к новым запускам, которая в данном случае усиливается отсутствием диверсификации.

- Пока сложно сказать, сможет ли Gravity поддерживать высокий темп выпуска новых игр после 2021 года, если нет – есть значительная вероятность стагнации или даже спада показателей.

Итого

Купил акции на 3-4% портфеля в пятницу и понедельник, планирую держать 6-9 месяцев в ожидании новых запусков игр и их отражения в финансовых результатах компании, а затем действовать по ситуации.

Дополнительную аналитику на английском для тех, кому интересна идея можно почитать тут, тут и тут.

Update 09.02.2021

Наткнулся на хорошую новость – судя по всему у Gravity будет отличный отчет за четвертый квартал. Инвестиции в компании, которые не покрываются аналитиками и находятся вне радаров большинства инвесторов имеют большой плюс в том, что иногда можно получить конкурентное преимущество даже из обычных публичных источников. Думаю в случае с Gravity сейчас примерно такая ситуация.

Gravity выпустила пресс-релиз о том, что запущенная новая серия игры Ragnarok на Тайване, в Гонконге и Макао превысила планку доходов в 100 млн долларов за 3.5 месяца. Пресс-релиз на китайском языке и опубликован на китайском сайте, но его вполне неплохо переводит встроенный в браузер Google Translate. Это вдвое больше, чем прогнозировало агентство SensorTower, которое оценивает доходы мобильных приложений.

Вероятно, большая часть этой суммы пришлась на четвертый квартал. Кажется эта сумма до вычета комиссий App Store и Google Play, которые составляют 30%, т.е. чистая выручка компании составила $70 млн, из которых $50-60 млн пришлось на четвертый квартал. Для сравнения, в третьем квартале вся выручка составила $113 млн, а на Тайвань, Гонконг и Макао пришлось около 10%. Таким образом, в Q4’20 можно ожидать выручку $150+ млн, если не будет сильной просадки в других регионах.

Я сам пока не дошел до того, чтобы мониторить новости на китайских сайтах, информацию как всегда нашел в Твиттере в аккаунте пользователя, у которого изначально и увидел идею Gravity. А он, в свою очередь, увидел у какого-то другого пользователя. Пресс-релиз вышел в субботу, в понедельник акции прибавили 3%, но я сомневаюсь, что котировки отыграли новость, скорее всего большинство ее пока просто не видело.

Буду сегодня докупать акции Gravity, это редкий случай, когда считаю достаточно комфортным увеличивать позицию под отчет, так как вероятность плохих результатов с учетом новости достаточно низкая, а очень хороших – довольно высокая. Тем более акции сейчас стоят дешевле, чем на момент открытия идеи, в то время как почти весь остальной портфель сильно вырос. Дата отчета пока не известна, скорее всего его можно ожидать во второй половине февраля.

Update 17.02.2021

Gravity выпустил предварительный отчет за 4 квартал и 2020 год. Результаты хуже ожиданий – вместо роста получился спад выручки и операционной прибыли в Q4 vs Q3.

При этом по сравнению с предыдущими кварталами показатели хорошие и в годовом выражении показатели значительно выросли, большинство инвесторов, включая меня, ожидало более сильный отчет.

Хотя доходы Gravity в Тайване, Гонконге и Макао ожидаемо значительно выросли на фоне запуска новой игры, они оказались не такими высокими, как оценивал в предыдущем апдейте (по факту около $40 млн), а остальные регионы подкачали и показали значительный спад.

Из немного позитивного – основной спад за счет игр для РС, доходы от ключевого сегмента мобильных игр почти не снизились. Тем не менее, стоит признать, что ожидания перед отчетом и решение докупить акции были неверными.

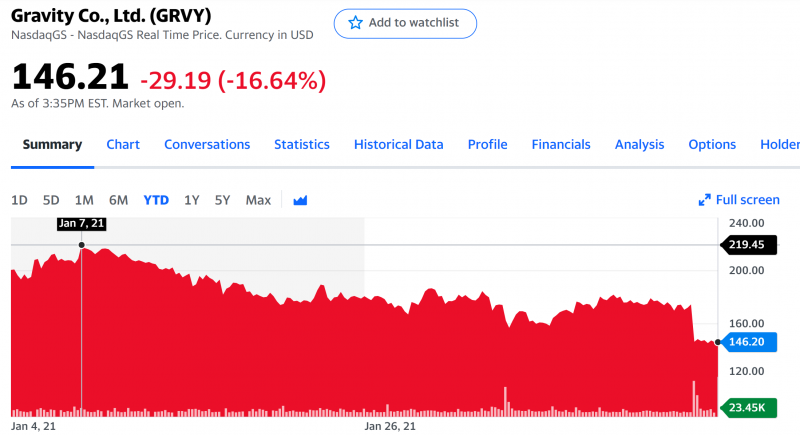

Акции Gravity упали на 16% в ходе торгов во вторник, а от пиков в начале января потеряли более трети стоимости. Доходность -29% от цены открытия идеи – так себе результат. У меня перед отчетом была позиция примерно на 5% портфеля, которая органически превратилась в 4% за счет снижения акций.

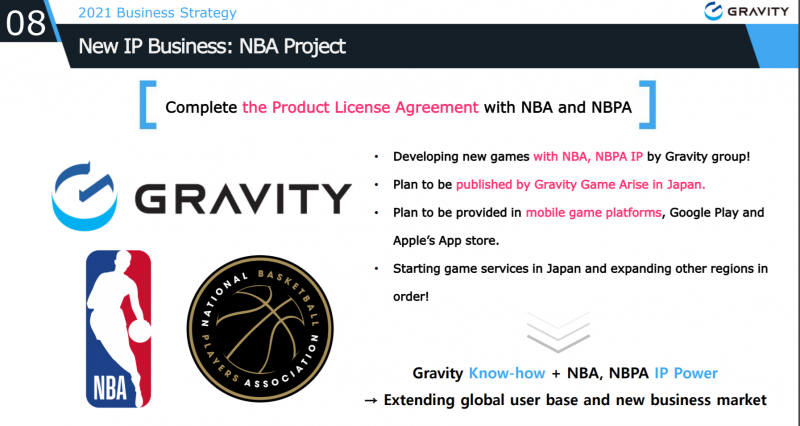

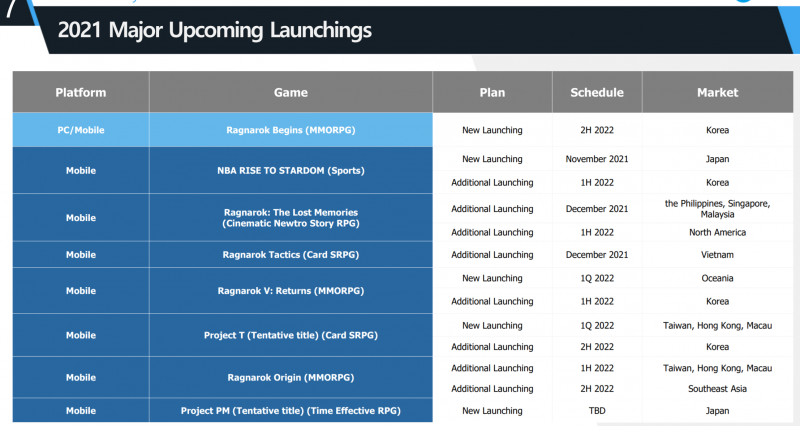

При этом в релизе компании были и позитивные новости относительно будущих разработок и запусков. Самая интересная – партнерство с NBA (американской баскетбольной ассоциацией), в рамках которого Gravity будет разрабатывать мобильные игры для азиатских рынков – начнут продажи а Японии и затем расширят на другие страны. Баскетбол весьма популярен в Азии, например, в Китае около 500 миллионов человек смотрят NBA – это в 1.5 раза больше, чем все население США. По другие странам информацию не нашел, но в Японии, Корее и некоторых других странах американская культура, включая спорт, имеет большое влияние на общество.

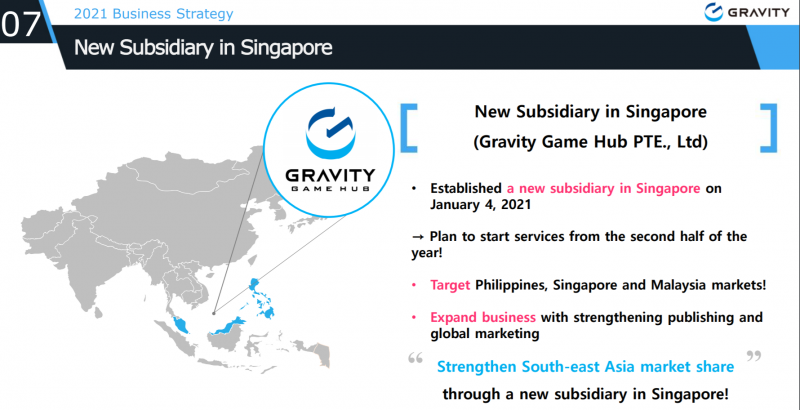

Еще одна новость – Gravity открыла новое подразделение в Сингапуре, которое будет заниматься развитием бизнеса в самом городе, Малайзии и Филиппинах – достаточно больших рынках.

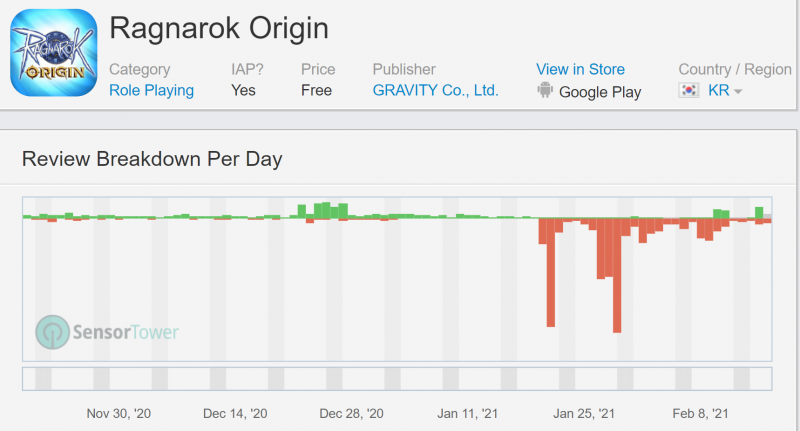

Отдельно стоит отметить, что в Корее после нового года началась полна плохих отзывов на игру, хотя до этого фидбэк был положительный.

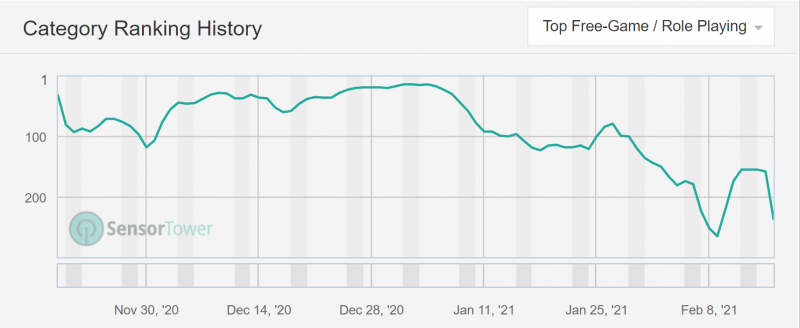

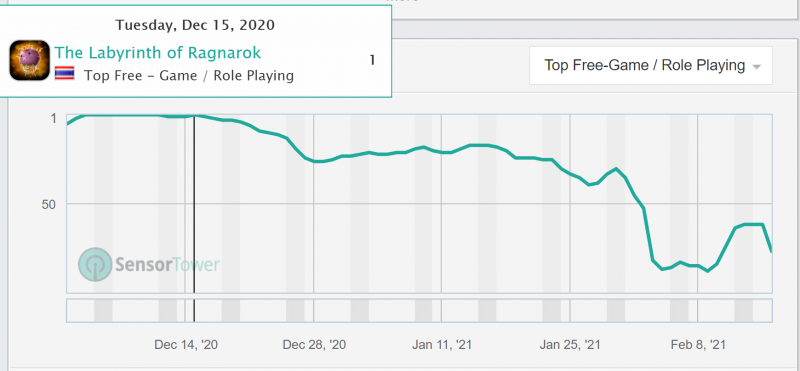

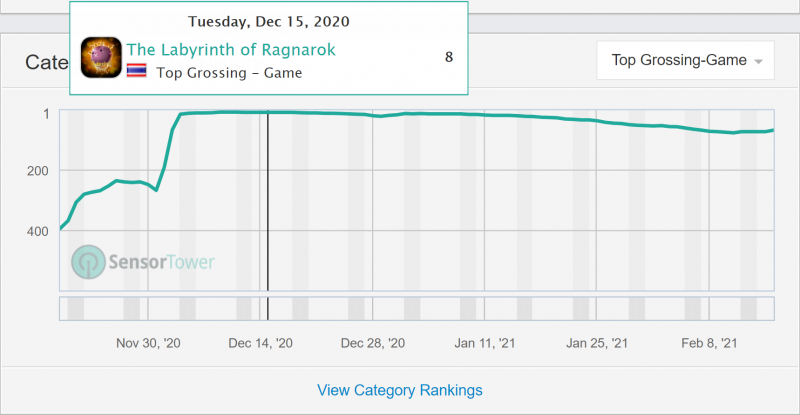

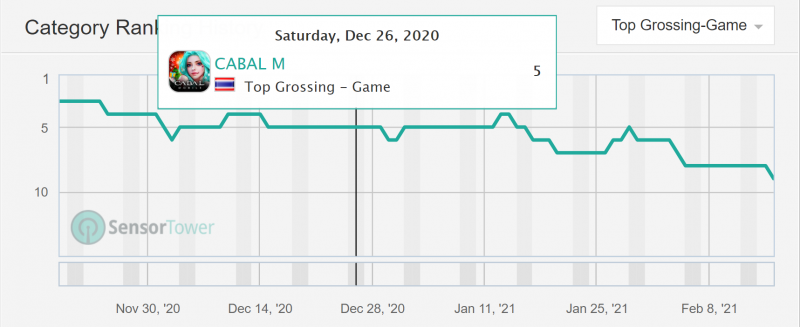

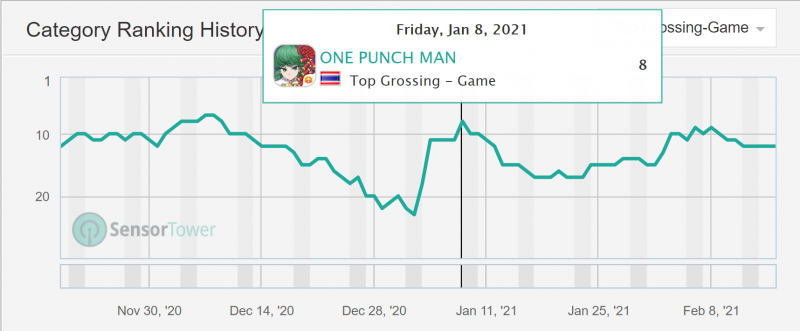

Динамика рейтинга игры также не впечатляет.

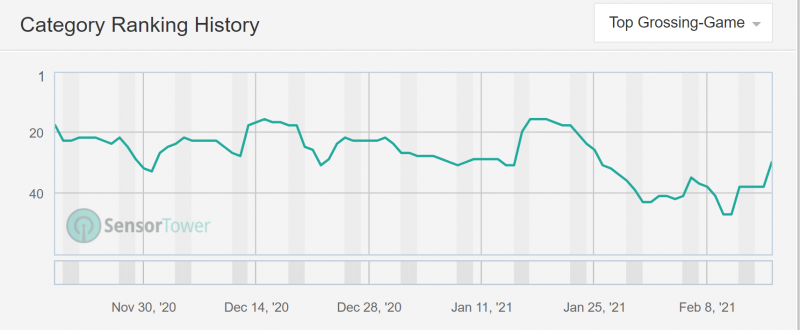

Но при этом доходы игры достаточно стабильны несмотря на плохие отзывы.

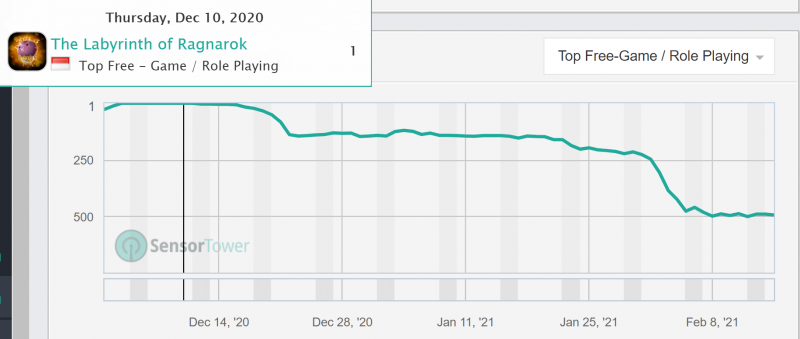

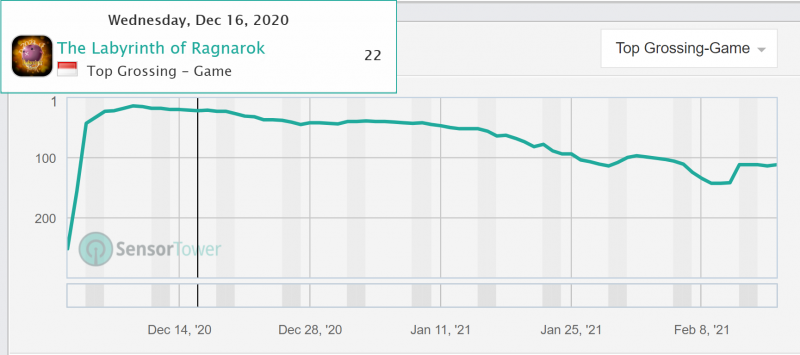

Популярность новой версии, которая в декабре занимала первое место в рейтинге в Таиланде и Индонезии также сильно упала с начала года, хотя фидбэк пользователей при запуске был очень положительным.

Рейтинг с точки зрения доходов тоже заметно снизился из топ-10 игра переместилась в конец первой или вторую сотню.

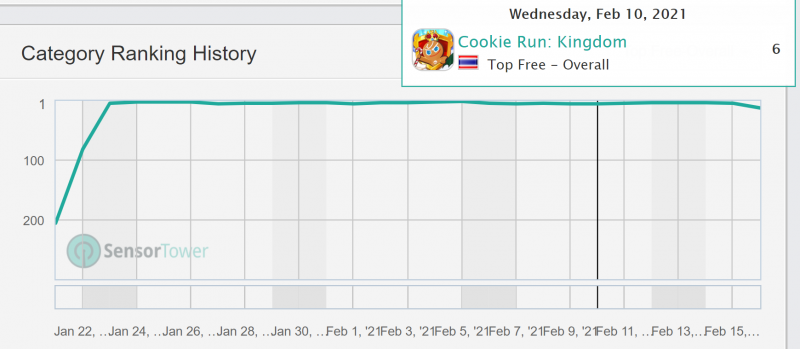

Для сравнения, доходы нескольких других игр из той же категории в Тайланде намного стабильнее.

Было бы еще очень интересно посмотреть на динамику запущенной в конце года игры в Тайване, Гонконге и Макао, которая дала основной прирост показателей в четвертом квартале, но в Sensortower данных почему-то нет.

Я пока не планирую ничего делать с позицией – глобальный тезис про перспективы роста за счет новых запусков в этом году не изменился. Но негативная динамика игр после нового года в Корее и странах ЮВА вызывает вопросы и создает дополнительные риски – если после всплеска продаж в первое время новые запуски будут быстро затухать, это будет негативным сигналом. По этой причине пока не планирую увеличивать позицию – послежу за ситуацией, посмотрю на результаты новых запусков и дальше решу, стоит ли что-то менять.

Update 15.05.2021

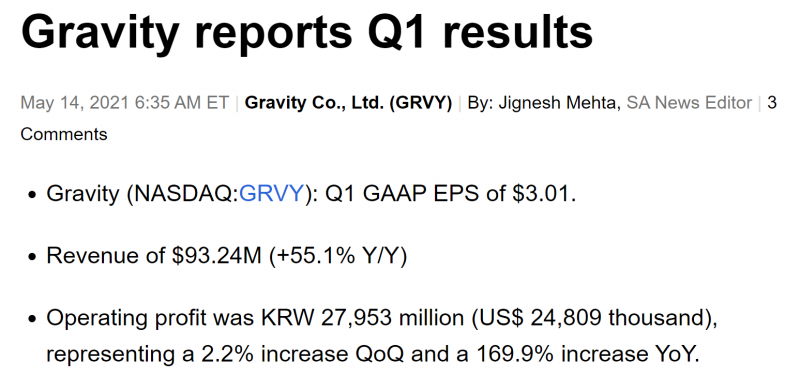

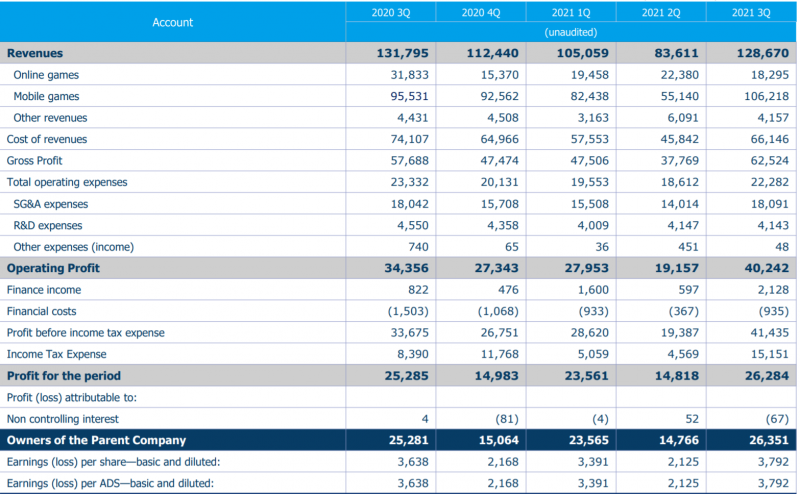

Gravity вчера неожиданно отчитался за первый квартал – на две недели раньше, чем годом ранее, и без предварительных анонсов. Это в целом свойственно компании, у которой нет как таковой функции Investor Relations. Отчет понравился рынку – акции выросли в пятницу на 14%.

Динамика значительно отличается в зависимости от того, что считать базой для сравнения. Относительно первого квартала 2020 компания показала отличный рост выручки и прибыли.

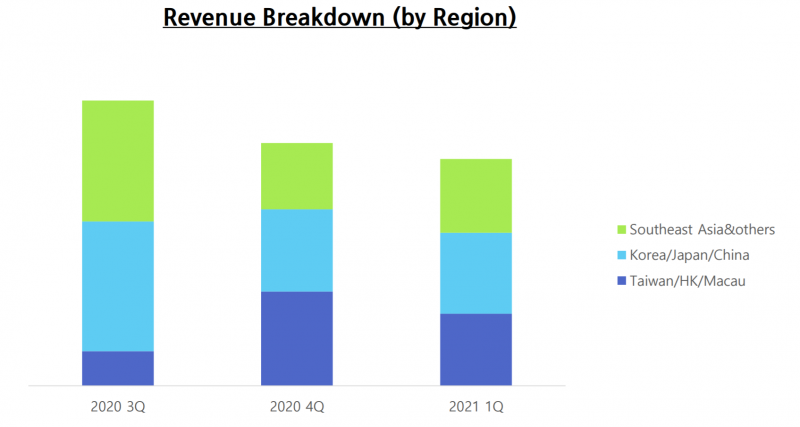

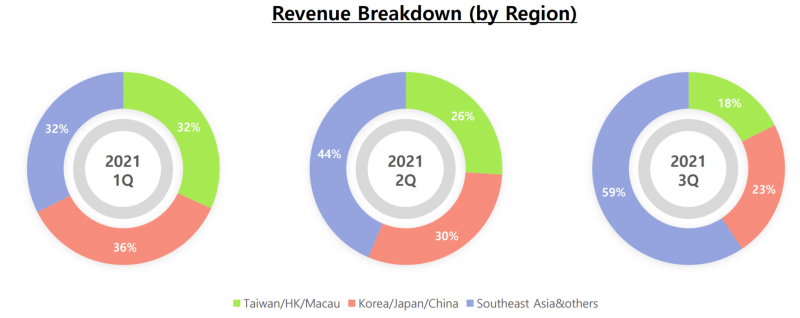

При этом выручка снижается уже два квартала подряд, в данном случае снизились доходы в регионе Тайвань/Гонконг/Макао после пика в Q4 на фоне запуска новых игр. При этом доходы в остальных регионах даже немного подросли, а общая операционная прибыль компании совпала с предыдущим кварталом.

Основных потенциальных драйверов у акций сейчас два. Первый, о чем уже писал выше – большой пайплайн запуска новых игр, некоторые из которых будут выпущены уже в этом квартале.

Второй – адекватная оценка по меркам игровой индустрии. Сейчас задним числом понимаю, что покупать акции по 20 EV/EBITDA с такой же оценкой как у американских лидеров ATVI и EA было не очень хорошей идеей, так как бизнес Gravity менее качественный (сильнее зависит от успеха конкретных новых релизов) и более рискованный. Но с EV/EBITDA = 7, P/E = 13 и хорошим пайплайном новых запусков до конца года ситуация уже значительно отличается в лучшую сторону и дает более значимую маржу безопасности (аналоги все еще стоят 20-30 EBITDA). При этом, естественно, акции по-прежнему могут быть очень волатильными.

Держу текущую позицию, акции пока не докупал, так как не хочу сейчас увеличивать экспозицию портфеля на рискованные позиции.

Update 18.08.21

Gravity отчитался на прошлой неделе, короткий апдейт. Отчет плохой – выручка и операционная прибыль продолжили снижаться. Основной спад судя по разбивке выручки в регионе Тайвань/Гонконг/Макао.

Основной спад в мобильных играх, на которые приходится большая часть выручки, остальная выручка немного выросла. Операционные расходы при этом сократились, в результате маржинальность по операционной прибыли сохраняется на высоком уровне (23% vs 24-26% в последние кварталы), но в абсолютных значениях значительное снижение.

Компания сейчас стоит запредельно дешево по меркам индустрии, если брать LTM показатели – около 8 P/E и 4 EV/EBITDA. Даже если экстраполировать на год последний квартал после падения показателей, получается около 6 EV/EBITDA и 12 P/E. При этом бизнес сохраняет высокую маржинальность и генерировать денежный поток. Кроме того, при капитализации в $600 млн у компании $200 млн кэша на балансе – кажется можно было бы сделать большой байбек, но корейские компании, в отличие от американских, к сожалению обычно не мыслят терминами создания акционерной стоимости.

Ключевая проблема заключается в том, что прогнозировать показатели компании достаточно сложно и нельзя исключать сценарий, что доходы продолжат снижаться – как показала практика, доходы Gravity очень волатильны и завязаны на успех релизов в конкретных регионах. А даже если показатели зафиксировать, например, на текущем уровне, компания фактически не покрывается аналитиками и может долго стоить дешево.

У компании по-прежнему запланировано много новых релизов до конца года, но сейчас уже нет уверенности, что они приведут к росту показателей – как показывает практика, рост в одних регионах после новых запусков может нивелироваться быстрым снижением в других.

Стоит признать, что покупка акций была ошибкой, особенно по оценке, которая была в январе – стоило лучше разобраться в бизнесе и понаблюдать за ним какое-то время, прежде чем набирать позицию. Фактически я экстраполировал самый сильный квартал компании на растущем тренде и посчитал, что она стоит дешево, но недооценил риск того, что показатели могут упасть, а мультипликаторы сильно сжаться. В результате получился достаточно ощутимый убыток не только в процентах, но и в абсолюте, так как изначально позиция была значимой – обычно для рискованных позиций я сильно ограничиваю долю в портфеле, но здесь фильтр не сработал.

На фоне падения котировок позиция органически сжалась менее чем до 2% портфеля. Кажется, что дальнейший убыток достаточно ограничен (треть капитализации – кэш, и компания стоит 6 EBITDA на основе самого плохого квартала за последний год и 4 EBITDA LTM), т.е. представить коррекцию еще на 50% от текущих значений достаточно сложно. По этой причине пока не закрываю идею, только зафиксировал бумажный убыток, чтобы снизить налоговую базу (продал и откупил позицию). Но насколько вероятен рост от текущих уровней и хотя бы частичное восстановление котировок – открытый вопрос, поэтому есть вероятность, что в какой-то момент закрою позицию, чтобы переложиться в идеи с более понятным апсайдом.

Update 05.10.2021

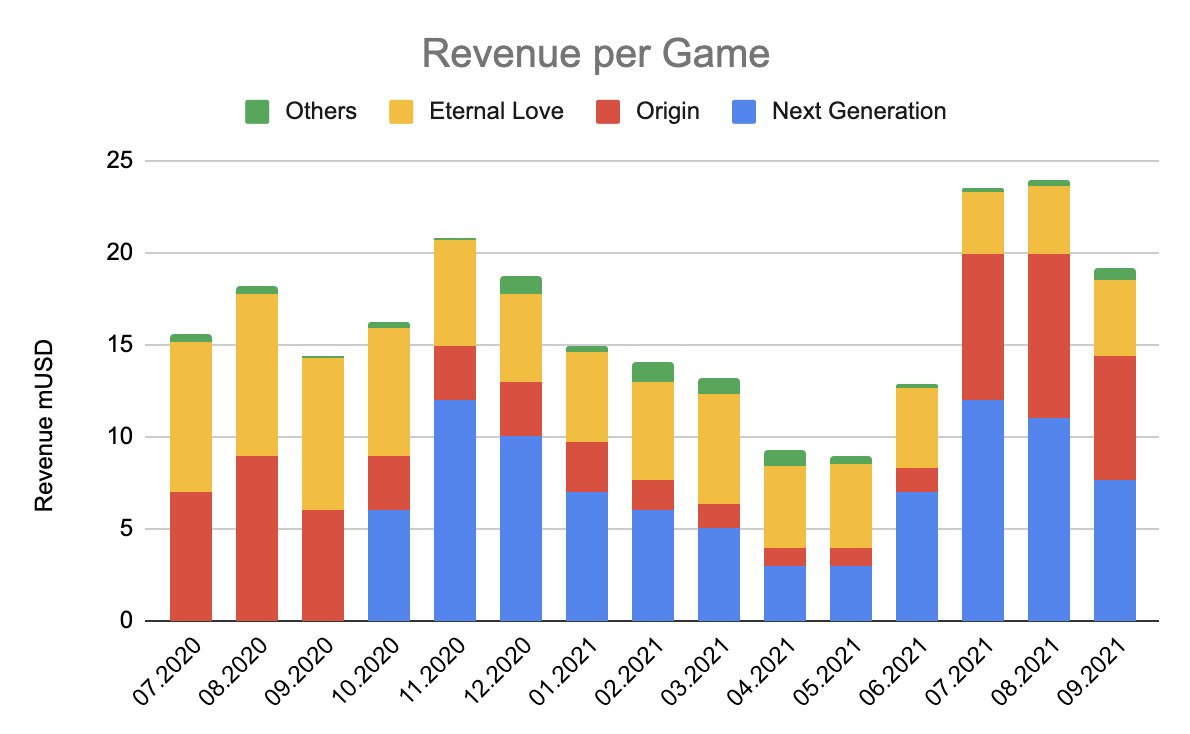

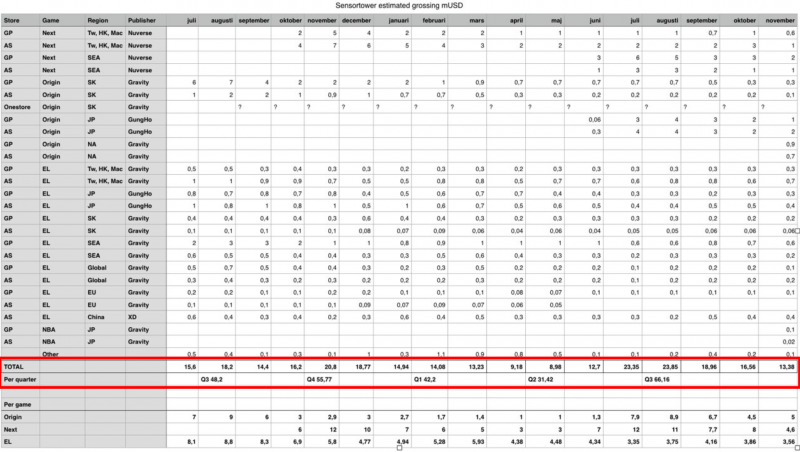

Нашел интересный аккаунт в Твиттере, который детально мониторит Gravity. В том числе он каждый месяц считает оценку выручки по данным Sensor Tower, вот последний твит. Если верить этим расчетам, у Gravity будет лучший квартал чуть ли не за всю историю, в основном за счет новых запусков в Японии и Юго-Восточной Азии. Я пока осторожно отношусь к этим цифрам, так как данные не совпадают с отчетностью и в целом оценки Sensor Tower и подобных ресурсов имеют погрешность, но динамика неплохо совпадает с историческим изменением показателей компании, поэтому можно с высокой вероятностью рассчитывать на разворот в показателях компании в следующем квартале.

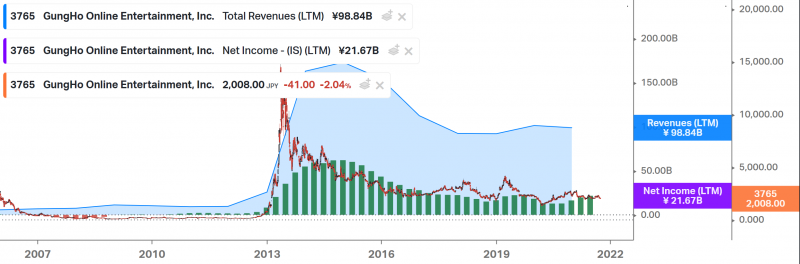

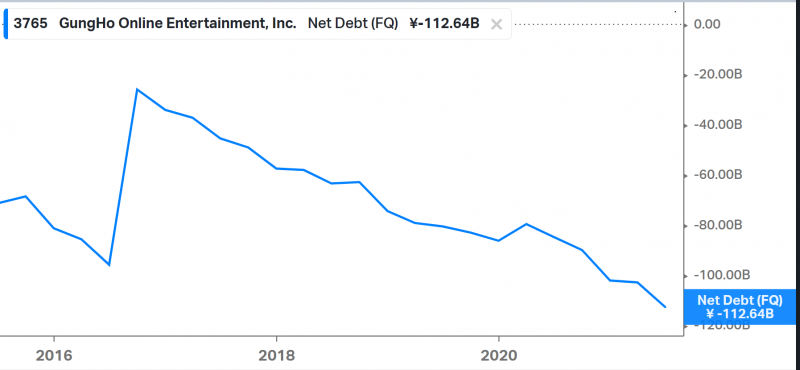

Также в комментариях посоветовали обратить внимание на материнскую компанию GungHo (тикер 3765 в Токио), я пока не успел ее изучить, но планирую это сделать в ближайшее время. На первый взгляд выглядит любопытно – у компании, похоже, была какая-то супер успешная игра в 2013 году, которая на порядок увеличила размер бизнеса и стоимость акций, на затем был спад/стагнация.

Мультипликаторы при этом выглядят безумно дешево, особенно EV/EBITDA, которая стремится к нуля из-за того, что у компании огромная подушка кэша.

Надо, конечно, внимательнее разобрать в бизнесе и проверить, что показатели корректно считаются с учетом долей в дочерних компаниях и т.д., но на первый взгляд компания выглядит явно достаточно интересной для более подробного изучения.

Я пока продолжаю держать позицию в Gravity, отчет у компании еще не очень скоро (вероятно где-то в ноябре), поэтому докупать пока не планирую. Параллельно изучу GungHo и решу, стоит взять ее вместо или в дополнение к Gravity.

Update 12.11.2021

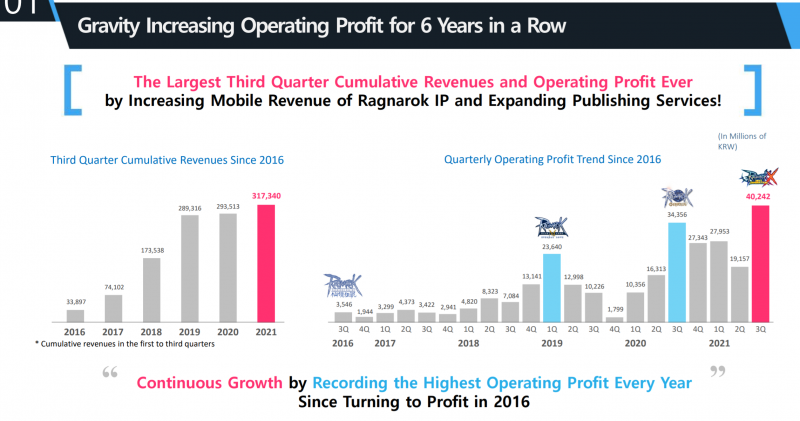

Сегодня отчитался Gravity – наконец хороший отчет, статистика на базе SensorTower выше неплохо сработала. Рекордные квартальные показатели за всю историю. По этому графику хорошо видно, что у Gravity очень высокая волатильность в показателях, которая во многом зависит от новых запусков, но общий тренд растущий.

Основной вклад внесли новые запуски в Юго-Восточной Азии.

Основные колебания показателей и рост в Q3 за счет мобильных игр, PC не сильно изменяются за последний год. Также интересно, что выручка не максимальная, а прибыль значительно выше предыдущего рекорда год назад. Это объясняется тем, что часть доходов от игр Gravity получает не целиком, а через материнскую GungHo в качестве роялти, т.е. выручка меньше, но она с очень высокой рентабельностью. Об этом подробнее здесь, автор – еще один инвестор, который внимательно следит за Gravity. Он кстати очень точно угадал операционную прибыль в Q3. В очередной раз удивляюсь, сколько полезной информации можно найти в Твиттере.

Из минусов – доходы Gravity снова начали падать, как раз за счет ЮВА и Японии, которые обеспечили основной рост в Q3. Обратите внимание, что на графике ниже большой прирост выручки в Японии, а в презентации нет – это как раз из-за того, что выручка попадает в отчетность не целиком, а в виде роялти.

На будущее запланировано еще много запусков, причем не только Ragnarok, но и новых игр, например, NBA в Японии в ноябре и потом в Корее в следующем году.

Gravity по-прежнему стоит очень дешево, EV/EBITDA около 6 и P/E около 12 (LTM). У компании подушка кэша в четверть капитализации, которая пока только увеличивается. Однако с учетом высокой волатильности показателей, почти отсутствия покрытия среди аналитиков и полной непрозрачности менеджмента сложно делать какие-то выводы о том, как будет развиваться бизнес и его оценка.

Я скорее всего подожду оценки доходов за ноябрь от SensorTower (будут в начале декабря), и если они продолжат падать, вероятно, закрою позицию, так как Q4 скорее всего будет достаточно слабым. Фактически сейчас ситуация выглядит так, что Gravity как долгосрочная инвестиция вызывает вопросы из-за непредсказуемости и непрозрачности бизнеса, и больше похожа на циклическую компанию, где точка входа имеет большое значение и на хороших результатах после новых запусков надо скорее продавать, а на плохих перед большими запусками – покупать. Пока держу позицию, возможно хороший отчет отыграют не сразу и акции еще немного подрастут.

Закрытие идеи 07.12.2021

Появились данные SensorTower за ноябрь. Они достаточно слабые, заметный спад по сравнению с предыдущими месяцами, и так как на декабрь не планируется больших запусков, вероятно Q4’21 будет значительно хуже, чем Q4’20 и Q3’21.

Gravity по-прежнему стоит очень дешево, 3.5 EV/EBITDA и 8 P/E и имеет большую подушку кэша более чем на треть капитализации. Но проблема в том, что у компании нет драйверов для переоценки, менеджмент похоже не планирует возвращать деньги акционерам и будет их складировать на балансе, как и у материнской GungHo, где Net Cash уже почти равен капитализации.

Решил закрыть позицию и зафиксировать убыток, который получился приличным, -62%. Это также одна из худших позиций с точки зрения абсолютного убытка за все время, так как позиция была достаточно значимой, на пике около 5% портфеля – в начале падения я еще докупал акции в расчете на сильный отчет, который не случился.

Возможно, акции покажут значительный рост в будущем, если у компании будет череда хороших отчетов и к ним вернется интерес инвесторов, как в прошлом году, когда котировки кратно выросли. Или если менеджмент вдруг станет более открытым к акционерам, хотя пока на это рассчитывать особо не приходится – еще один практический урок, что покупать акции корейских/японских компаний обычно имеет смысл только если они стоят экстремально дешево, а не как Gravity в начале года.

Буду краем глаза следить за помесячными данными, если вдруг новые релизы в 2022 году приведут к рекордным результатам, можно будет рассмотреть спекулятивную позицию, но пока решил, что пора перестать тянуть убыточную позицию и как минимум на время закрыть эту историю.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: