SUMMARY

Дата: 11.03.20

Компания 1: DHT Holdings

Тикер: DHT (NYSE)

Цена: 6.12 USD

Компания 2: Euronav NV

Тикер: EURN (NYSE)

Цена: 10.3 USD

Тип идеи: среднесрочная идея

Комментарий: акций нет на СПб бирже, доступны через Interactive Brokers или некоторых российских брокеров, например, Фридом Финанс

ИДЕЯ

Ценовая война на нефтяном рынке очень позитивно отразится на одной отрасли – танкерных перевозках нефти. Сразу позитивных несколько факторов:

1) Вероятный рост ставок на аренду танкеров из-за значительного роста спроса, сразу по двум причинам:

- Рост предложения нефти. Саудовская Аравия объявила о резком увеличении объема добычи. Остальные страны ОПЕК+, более не связанные обязательствами по сокращению добычи, также вероятно ее увеличат. Чтобы доставлять нефть клиентам, нужны танкеры, спрос на которые почти гарантированно вырастет в ближайшие месяцы.

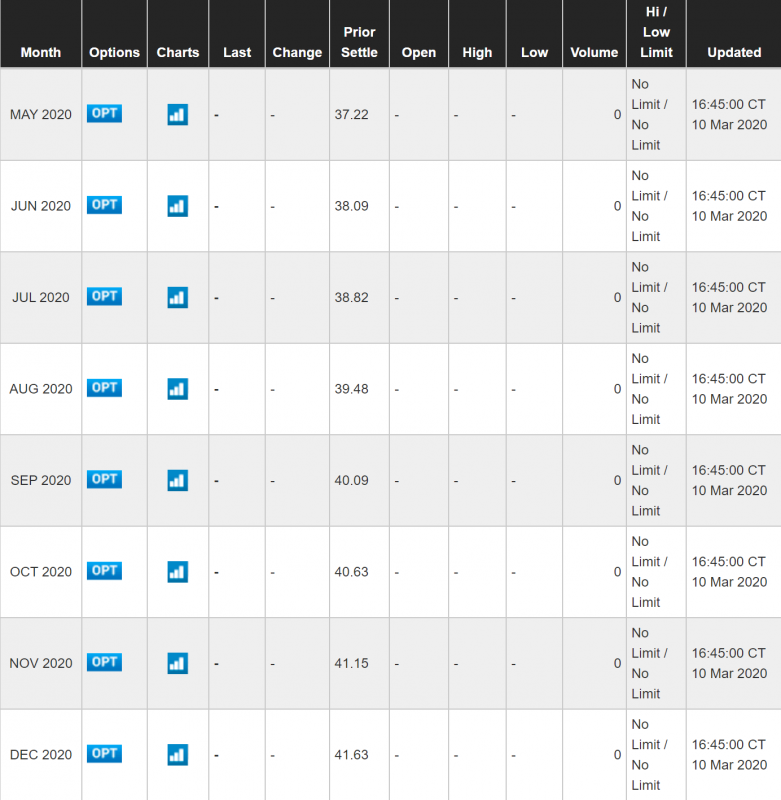

- После резкого падения цен на нефть образовалось значительное контанго – этот термин означает, что фьючерсы с более поздней датой поставки имеют более высокую цену, чем ближние. Таким образом, рынок ожидает, что цены на нефть будут постепенно отрастать от текущих низких уровней. В результате, многие участники рынка будут хранить запасы физической нефти, чтобы продать ее дороже в будущем.

Это, в свою очередь, увеличивает спрос на нефтяные танкеры, которые наиболее удобно использовать для этой цели. Так как часть танкеров, вероятно, будут заняты для хранения нефти, спрос на оставшиеся вырастет еще сильнее.

2) Снижение издержек операторов танкеров, также по двум причинам:

- Основная статья операционных затрат операторов танкеров – топливо. В результате сильного падения цен на нефть оно значительно подешевеет, что увеличит прибыльность компаний в секторе.

- Для танкеров, которые будут использоваться для хранения нефти из-за контанго, издержки будут еще ниже, так как они будут стоять в океане где-то рядом с крупными портами вроде Сингапура и вообще не тратить топливо. Такая же ситуация была во время падения цен на нефть в 2016 году, те, кто в то время следил за рынком, вероятно помнят подобные картинки.

Итого, операторы танкеров должны вдвойне выиграть от сложившейся ситуации, и из-за роста доходов, и из-за снижения расходов. Осталось понять, через какие компании лучше сделать ставку на этот тренд.

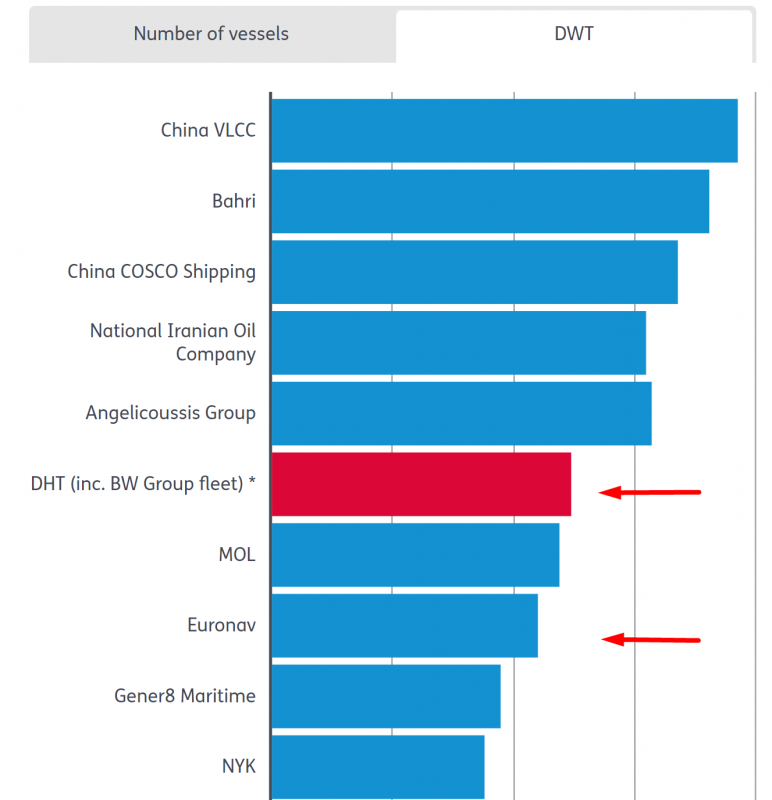

На мой взгляд, в самой выгодной позиции окажутся операторы больших танкеров (VLCC), которые выгоднее использовать для хранения нефти. Крупнейшими операторами VLCC являются государственные компании, которые импортируют нефть (из Китая) или экспортируют ее (Ближний Восток). Однако в топ-10 операторов VLCC есть две частные компании, акции которых торгуются на NYSE – DHT Holding и Euronav.

Я посмотрел отчетности обеих компаний – в структуре выручке обеих VLCC занимают большую долю (есть также танкеры поменьше, которые тоже должны выиграть от текущей динамики на нефтяном рынке). У обеих компаний умеренный уровень долга и высокий запас ликвидности по меркам индустрии, что важно в текущих условиях, когда рынок дисконтирует закредитованные компании. Обе компании платят дивиденды, снижают долговую нагрузку, потенциально могут делать байбеки, так как при высоких ставках аренды танкеров у них будет огромный FCF. Не вижу смысла выбирать одну из двух компаний, на мой взгляд в данном случае целесообразно купить обе в равных пропорциях.

Ключевой риск для идеи – окончание ценовых войн на рынке нефти и новая сделка ОПЕК+ по сокращению добычи. Если в ближайшие месяцы будет объявлено о сделке, то сразу после объявления котировки операторов танкеров могут значительно скорректироваться.

Однако, с этой точки зрения операторов танкерных перевозок можно рассматривать нефтяных компаний, если они у вас есть в портфеле на российском рынке. В случае, если ценовая война на рынке нефти продлится достаточно долго, операторы танкеров заработают много денег. Если сделка ОПЕК+ в итоге состоится, то их котировки, возможно, скорректируются, однако акции нефтяных компаний должны восстановиться.

ИТОГО

Планирую купить завтра на открытии торгов акции обеих компаний в равной пропорции. Цену в идее поставил на уровне закрытия во вторник. Котировки компаний уже значительно выросли за последние два дня (примерно +20%), однако они все еще значительно ниже цен на начало года, от которых сильно скорректировались. Надеюсь, завтра на открытии не улетят сильно выше.

UPDATE 18.03.2020

Акции DHT и Euronav просели вместе с рынков в последние дни, однако это происходит не из-за изменения перспектив компаний, а из-за огромного дефицита ликвидности на рынке – сейчас даже надежные облигации падают в цене, что уж говорить про небольшие в масштабах американского рынка компании.

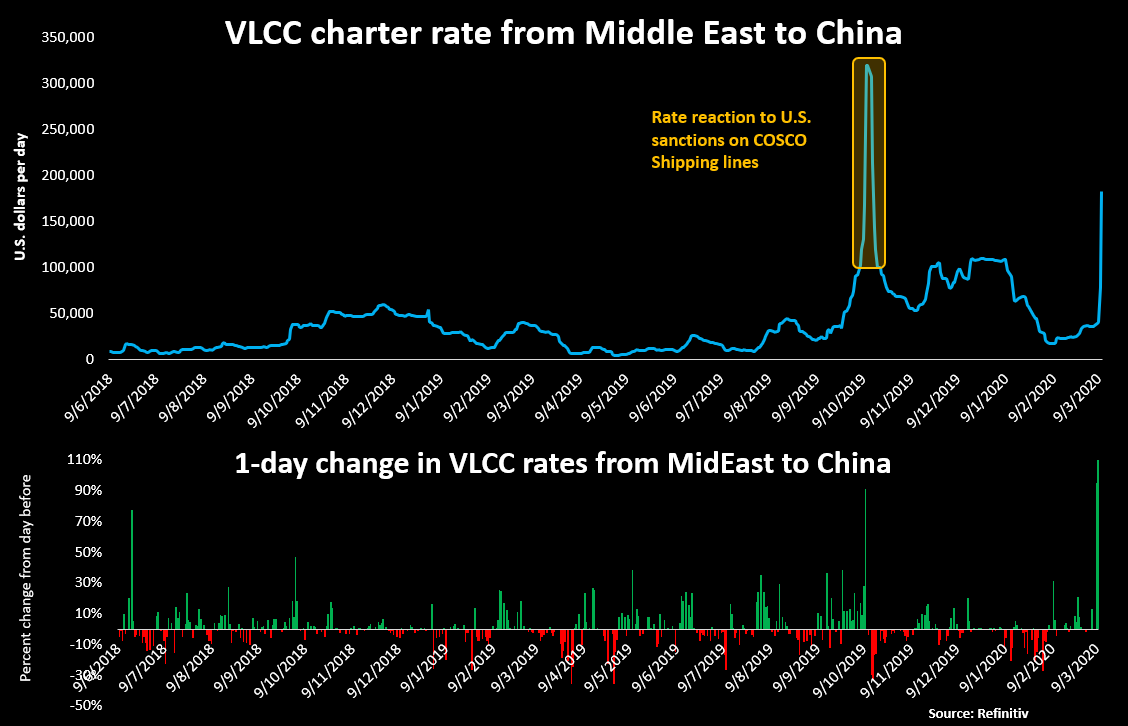

Однако идея в силе и пока компании зарабатывают огромные деньги. Reuters пишет, что ставки на фрахт VLCC танкеров из Саудовской Аравии в США взлетали до 350 тысяч долларов в день, сейчас 270 тысяч. Для сравнения, большую часть времени ставки находятся ниже 50 тысяч, а направление из Ближнего Востока в США вообще самое дешевое, остальные обычно дороже. Т.е. всего за пару месяцев ажиотажного спроса операторы танкеров в теории могут заработать годовую выручку (и несколько годовых прибылей, так как резко увеличивается маржа).

По факту, скорее всего, ситуация будет чуть менее оптимистичной, так как, например, некоторые танкеры уже могли сдать в аренду ранее по более низким ставкам. Однако доходы компаний в 1-2 квартале этого года однозначно вырастут и будут рекордными. Так что продолжаю держать акции, возможно докуплю, если они сильно скорректируются на фоне общего падения рынка.

UPDATE 26.04.2020

Начал пересматривать портфель на выходных, решил закрыть позиции в DHT и EURN (часть позиции в DHT уже продал ранее на неделе). С момента публикации идеи они принесли отличную прибыль – 26% DHT и 10% EURN. В среднем получается 17% по идее за полтора месяца – отличная доходность.

Хотя сейчас обе компании получают огромные прибыли из-за дефицита хранилищ нефти и повышенного спроса на танкеры, эта ситуация может резко смениться падением спроса на танкеры, когда страны по всему миру начнут резко сокращать добычу. Я решил в целом минимизировать свою экспозицию на рынок нефти, потому что ситуация на нем стала абсолютно непредсказуемой и волатильность превышает все рамки разумного, и зафиксировать прибыль.

Продам акции DHT и EURN в понедельник, в качестве цены закрытия идеи пока укажу котировки на закрытие торгов в пятницу, если они сильно изменятся на открытии торгов – скорректирую.

UPDATE 27.04.2020

Котировки DHT и EURN открылись гэпом вверх, поэтому получилось продать акции еще дороже и прибыль получилась еще выше. Указал в качестве цены закрытия идеи цену открытия торгов, итоговая доходность получилась 35% по DHT и 16% по Euronav – отличный результат.

Естественно, на фоне дефицита мест для хранения нефти котировки операторов танкеров могут вырасти еще сильнее. И уже очевидно, что во 2 квартале у компаний будут потрясающие отчеты. Однако важно понимать, что текущие высокие ставки аренды танкеров долгосрочно неустойчивы (транспортировка и хранение очень дорогие), и как только рынок начнет приходить в равновесие, они сильно упадут. В такие моменты акции обычно также быстро и сильно падают, как было например в случае с DHT в январе 2016 и январе 2020 года.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: