Анализ сделан подписчиком Михаилом Печеньковым. Далее текст автора.

Рынок видеоигр

Сравнение EA, Activision Blizzard и Take-Two Interactive.

В прошлом материале я анализировал компанию Take-Two Interactive и затронул рынок видеоигр, в частности его будущее.Считаю, что рынок очень интересный и перспективный, подробнее его разбор можно почитать в прошлом материале. Сегодня я хочу сравнить 3 крупных публичных компании, из этого сектора: Electronic Arts, Activision Blizzard и Take-Two Interactive.

Материал будет поделен на 3 части:

- Операционная деятельность, новости и планы.

- Немного финансов в динамике, мультипликаторы.

- Цены.

Бизнес компаний

Все компании занимаются видеоиграми, но модели различаются.

Electronic Arts

Electronic Arts (NASDAQ: EA) – первая компания из списка, в таблице я взял франшизы (которые повлияли на выручку 2019 года) компании и примерно рассчитал их вклад в выручку компании в 2019 году.

| Проекты | Вырчука, $ млн. | Доля в общей выручке | Количество игроков/продаж | Информация |

| Подписка EA Access | 500 | 9% | 31 октября 2019 – 5 миллионов подписчиков. | Подписка стоит $5/$20 в месяц. |

| FIFA (20 и 19) | 664 | 12%* | Продажи самой игры. | |

| FIFA Ultimate Team | 1491* | 27% | Внутренние покупки в онлайн режиме. | |

| Apex | 300-500 | 5,4%-9% | Месячный онлайн ~20 млн. игроков. | Игра бесплатная, вся выручка – внутренние покупки. |

| Anthem | 100-200 | 1,8%-3,6% | ||

| Battlefield | 200-300 | 3,6%-5,4% | 10 млн. копий за 2 года. | Выручка от франшизы снизилась на $337 млн. в 2020. |

| The Sims | 250-300 | 4,5%-5,4% | Выручили более 1 млрд. с 2014 года. | |

| Battlefront (Star Wars) | 100-150 | 1,8%-2,7% | ||

| Star Wars Jedi: Fallen Order | 450 | 8,1% | 10 миллионов копий на 5 мая 2020 года. Стандартная цена – $60 | Скорректировал на продажи после отчета. |

| Madden NFL | 300-400 | 5,4%-7,2% | Быстро набирает аудиторию в Америке. | |

| Mobile | 692* | 12,5% | Мобильные игры. |

* – цифры из отчета, остальные значения вычислял сам, опираясь на отчет.

Примечание: В таблице нет данных по серии Need For Speed и симулятору NHL из-за небольшого вклада в выручку и ограниченного потенциала франшиз.

У EA есть крупный недостаток – роялти. Помимо лицензионных затрат создается зависимость от правообладателей. По цифрам видно, что футбольный симулятор FIFA приносит компании почти 40% выручки, видеоигры, которые связаны с вселенной Star Wars (правообладатель Disney), еще как минимум 10% (цифра больше, так как нужно добавить выручку от мобильной Star Wars). В отчете нет точного значения роялти, но, предполагаю, компания тратит на лицензионные отчисления до $550 млн (почти 10% выручки).

Оба контракта и с Disney, и с FIFA закончатся в 2023 году. Менеджмент понимает, что ситуация сложная и пишет в отчете: будет просадка по рентабельности, также нельзя исключать потерю контрактов. (стр. 15-16 годового отчета). Более четкая оценка во второй части.

Из положительных моментов:

- Новый шутер Apex Legends быстро набрал аудиторию, смотрится интересно. Надо дождаться конкретных цифр от EA, пока сложно дать оценку по выручке и конкретный прогноз из-за недостатка публичной информации среди всех игр такого плана.

- Подписка: пока ни у кого из конкурентов нет настолько хорошего сервиса.

- Менеджмент должен учесть свои ошибки и новая часть Battlefield (по слухам 2021 год) вернет потерянные продажи.

- Madden NFL – симулятор с огромным потенциалом в Америке из-за популярности спорта, вопрос в том, сможет ли EA также развивать игру, как T2 развивают NBA2K.

Эти четыре пункта должны сейчас приносить EA от 23% до 30% выручки компании, в абсолютном выражении это ~$1500 млн. Эти проекты смогут стать точками роста, но новые соглашения с Disney и FIFA ухудшат маржинальность компании.

К 2023 году вижу следующие сценарии:

- Оптимистичный – оба контракта обновятся, рост выручки и прибыли за счет подписки, Apex, Battlefield, Madden NFL.

- Базовый – отток игроков из Apex из-за высокой конкуренции между другими проектами. Замедление темпов роста сервиса EA Access (подписка). Рост выручки за счет Battlefield и Madden NFL. Обновление контрактов на новых условиях, которые на порядок хуже. Умеренный рост выручки, снижение рентабельности, рост прибыли.

- Пессимистичный – расторжение контракта с Disney. Новая Battlefield не сможет вернуть игровую аудиторию из-за конкуренции со стороны Activision Blizzard (Call of Duty). Отток игроков из Apex из-за высокой конкуренции между другими проектами. Замедление темпов роста сервиса EA Access (подписка). Новый контракт с FIFA на ухудшенных условиях. Стагнация выручки, падение прибыли.

Примечание к пессимистичному сценарию: мое мнение – при расторжении контракта EA не только теряет. Вселенная Star Wars – это многообещающая вещь, но за время сотрудничества компаний Disney забраковал два крупных проекта EA на стадии ранней разработки. Соответственно, освободившиеся ресурсы, которые использовались не эффективно, можно будет направить на новые проекты или поддержку уже имеющихся. Я не могу назвать это 100% пессимистичным событием в долгосрочной перспективе, хотя это явно ударит по имиджу и цене акций.

Take-Two Interactive

| Проект | Выручка, $ млн. | Доля в общей выручке | Количество игроков/продаж | Информация |

| GTA | 700 | 22,7% | 130 млн. проданных копий с 17.09.2013 Около 15 млн. в этом году | Спад по выручке в сравнении с прошлым годом |

| Red Dead Redemption | 350-450 | 11,3-14,5% | 32 млн. проданных копий с 26.10.2018 | + $46 млн. в онлайне* – $403 млн. продажи игры* |

| NBA2K | 600-700 | 19,4%-22,7% | + $185 млн.* | |

| Civilization | 50-100 | 1,6%-3,2% | ||

| The Outer Worlds | 160* | 5,1% | Около 4 млн. проданных копий | |

| Borderlands | 371* | 12% | 8 млн. проданных копий за отчетный период | |

| Mobile | 150-216 | 5%-7% | ||

| WWE | 100-200 | 3,2%-6,4% | ||

| Ancestors: The Humankind Odyssey | 50-75 | 1,6%-2,4% |

Примечание: в таблице указаны игры и франшизы, которые повлияли на выручку за 2020 финансовый год, здесь опущены другие имеющиеся франшизы.

* – цифры из отчета

+/- – по сравнению с прошлым годом

Сначала про роялти. У Take-Two (NASDAQ: TTWO) ситуация лучше, чем у EA. В начале 2019 года была заключена семилетняя сделка на $1,1 млрд с NBA. Деньги большие, но и потенциал развития у NBA2K все еще хороший. Онлайн часть игры бесплатно распространяется вместе с Tensent в Китае, в одном из интервью CEO звучала цифра про 60 млн. игроков.

На рынок стратегий (Civilization) сейчас пришли конкуренты, T2 выпускает дополнительный контент, но в этом году стоит ждать просадки.

В марте 2020 года компания внезапно объявила о партнерстве с лигой NFL (симулятор NFL делают EA). В пресс релизе говорилось о создании нескольких проектов, которые не затрагивают симуляцию американского футбола. Первую видеоигру можно ждать в 2021.

У T2 на данный момент очень много популярных франшиз, например Mafia, XCOM, Bioshock, которые медленно развиваются или в заморозке. Это значит, что компании есть куда расти и развиваться прямо сейчас. Во время конференц колла по годовому отчету CEO сказал, что в ближайшие 5 лет компания планирует выпустить 93 игры, 47 из которых по имеющимся франшизам. 21 – мобильные игры, 72 – игры на ПК/консоли = компания не планирует сильно залезать в мобильные игры. В 2020 году будет не так много релизов, большая часть запланирована на 2021.

В целом скажу, что компания в стадии роста, это отчетливо видно по финансовым показателям (дальше), по планам компании, по оценке рынка. Здесь достаточно легко говорить о будущем, текущие франшизы будут и дальше развиваться + компания будет экспериментировать. От результатов экспериментов будут зависеть долгосрочные результаты компании.

Вывод по фундаментальным показателям: есть ядро (NBA, несколько хороших франшиз, Rockstar), благодаря которому выручка будет расти и появятся другие проекты, которые потенциально смогут превратиться в крупные франшизы. Это ключевое отличие компании от Activision Blizzard и EA, которые не так активно расширяют портфолио проектов.

Activision Blizzard

И под конец Activision Blizzard (NASDAQ: ATVI).

| Проект | Выручка, $ млн. | Доля в общей выручке | Количество игроков/продаж | Информация |

| King (Mobile) | 2031 | 34% | Около 300 млн. игроков ежемесячно. | Мобильные игры |

| Call Of Duty | 1750 | 29,5% | Продажи игры + внутриигровые покупки | |

| Call of Duty Mobile | 200-250 | 3,4%-4,2% | Внутренние покупки | За 2019 игра в топ 15 магазинов приложений по выручке |

| World of Warcraft | 700-900 | 12%-17,7% | Распространяется через подписку + внутренние покупки. | |

| Hearthstone | 200-300 | 3,4%-4,2% | Внутриигровые транзакции | |

| Diablo | 100-200 | 1,7%-3,4% | ||

| Overwatch | 200-300 | 3,4%-5,9% | Внутриигровые продажи больше $1 миллиарда за 4 года. |

Примечание: В таблице нет данных по HOTS из-за сравнительно небольшого вклада и совсем плохой ситуации c игроками.

В последние несколько лет компания сильно фокусируется на мобильном рынке и делает большую ставку на него. Купили (13.02.2016) одного из крупнейших мобильных издателей, King, и переносят крупные франшизы на мобильные устройства. Call of Duty Mobile за этот год показала отличный результат, мобильная Diablo должна выйти в этом году.

В 2020 нужно ждать хорошие цифры от Activision, режим Warzone из новой части Call of Duty: Modern Warfare очень быстро набрал популярность, компания теперь планирует строить вокруг него франшизу в ближайшие 5-6 лет. Warzone – бесплатный режим Call Of Duty: Modern Warfare, он стимулирует продажи игры и внутренние транзакции игроков.

Стагнация King: в 2017, 2018 и 2019 годах выручка составила $1998 млн., $2086 млн. и $2031 млн. соответственно. Операционная прибыль $700 млн., $750 млн. и $740 млн. соответственно. Учитывая темпы роста рынка мобильных игр, это выглядит плохо.

Самая большая тема – это проблемы с франшизами у дивизиона Blizzard. У любого продукта есть фазы жизни, сейчас все игры Blizzard находятся в стадии отказа, с этим трудно спорить, особенно опираясь на отчетность.

В имеющихся франшизах мы не увидим роста аудитории, только скачки от стимулирования жизненного цикла дополнительным контентом. В защиту скажу, что Blizzard отлично зарабатывают на игроках, поэтому в ближайшие 5 лет выручка должна быть в районе $2000 млн. За это время компания сможет (воспользуется ли возможностью?) перестроиться в нужном направлении.

Итог: жду роста Activision в этом году и потенциально 2021. Очень непонятная ситуация с King, но несмотря на стагнацию они генерируют большие денежные потоки и имеют отличную маржинальность. Blizzard пока в отстающих, в этом году должен быть подъем из-за WOW: Shadowlands, Overwatch 2, Diablo Immortal (игра хорошо сделана под китайский рынок). 2021 год поддержит новая Diablo.

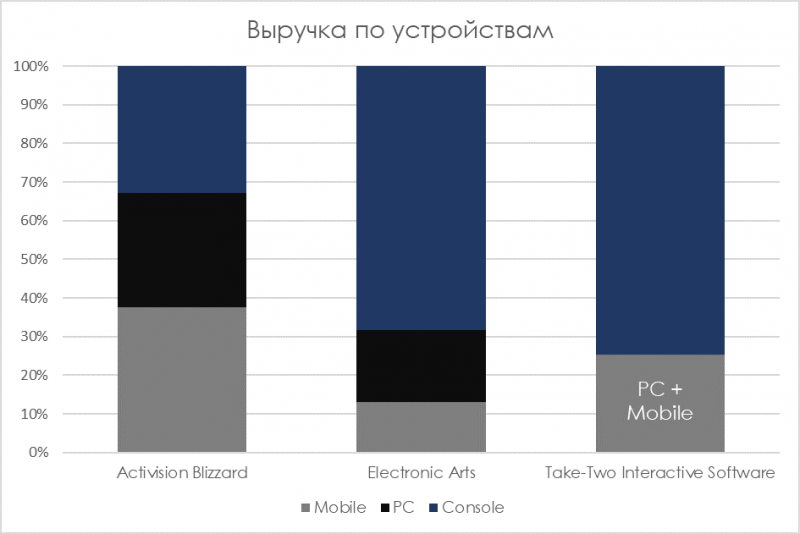

Выручка по устройствам

Рынок мобильных игр быстро вырос, по оценкам аналитиков в ближайшие 3 года темпы роста останутся в районе 12%. Здесь нужно понять, за счет чего он будет расти дальше. King – идеальный представитель казуальных игр, таймкиллеров, но они не растут последние три года. Возможно, это значит, что рынок будет расти за счет более серьезных проектов, как Call Of Duty Mobile, Diablo Immortal, Perfect World и так далее.

В любом из этих случаев лучше выглядит Activision Blizzard, они получают более трети выручки от мобильных устройств. Обеспечивается это, как уже говорилось, дивизионом King и выпуском проектов из известных франшиз на мобильных устройствах.

Electronic Arts и Take-Two Interactive явно отстают, хотя у компаний есть проекты на мобильных устройствах. Take-Two Interactive уже приобретала отдельного издателя мобильных игр (это издатель казуальных игр, здесь возникает вопрос, смогут ли они развиваться), но пока этого мало. Выше упоминал, что в ближайшие пять лет увидим 21 мобильную игру. У EA уже сейчас очень много серий перенесены на мобильные устройства (Sims, FIFA, Madden, Star Wars + есть Plants vs. Zombies). В абсолютных цифрах выглядит мало.

Финансы, мультипликаторы

В этом разделе разберу динамику выручки, чистую прибыль. Из баланса посмотрим на гудвил и денежные средства на счетах компаний.

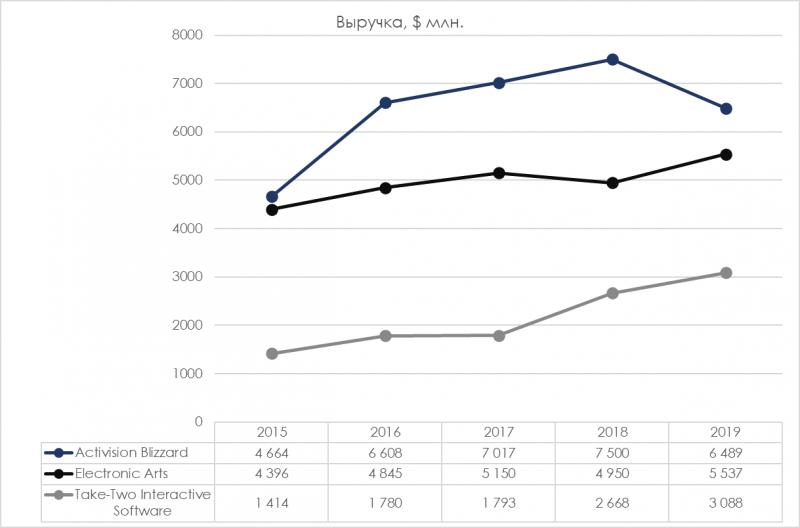

Activision Blizzard и EA в 2015 имели сопоставимые цифры, но сейчас разрыв увеличился. В 2019 компания выпустила меньше проектов, чем обычно (например, не выпустили новый WOW), соответственно выручка упала. Выручка Activision Blizzard в среднем растет на 10% в год, что сопоставимо с рынком видеоигр, у EA ниже рынка.

Take-Two удвоила выручку с 2015 года. Главным драйвером были успехи издателя Rockstar.

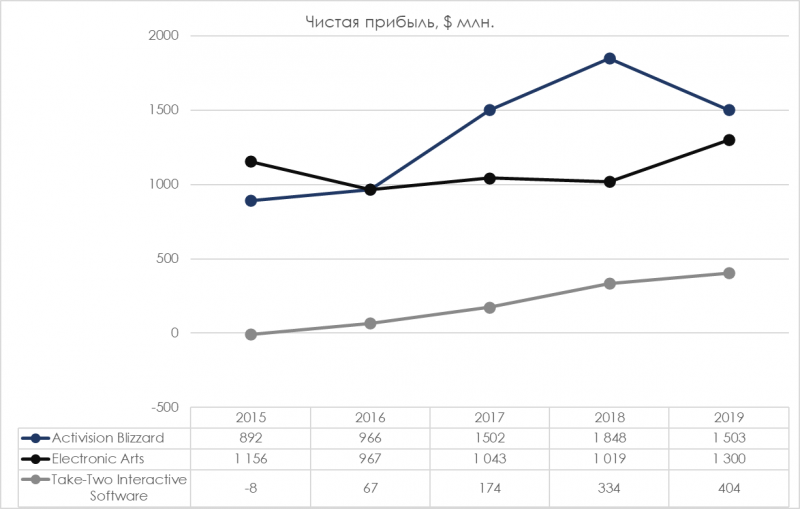

*Скорректировал прибыль EA в 2019 на $1700 млн., это разовое поступление, в первом финансовом квартале в Швейцарии была пересмотрена ставка подоходного налога. У компании там международный офис, поэтому они отчитались о получении налоговой льготы в районе $1700 млн.

Take-Two Interactive везде растет быстрее рынка. Компания пока не вышла на уровень рентабельности конкурентов (ниже смотрите мультипликаторы), для этого ей нужно немного поменять модель. CEO говорил, что они стремятся делать игры как сервисы и строить франшизы вокруг таких проектов, то есть получать денежные потоки более равномерно, как пример отлично подойдет GTA.

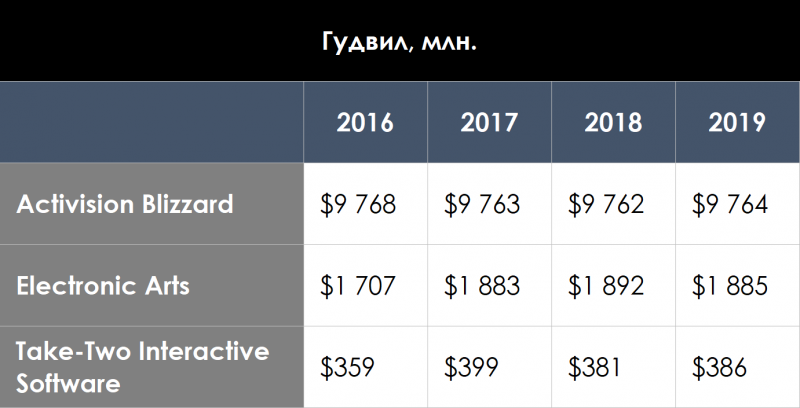

В секторе видеоигр очень много поглощений. Крупные издатели выкупают небольшие студии и их разработки. У ATVI почти весь гудвил – это приобретение King в 2016.

В последние пару лет (а точнее с 2016 года) EA, ATVI и T2 не делали крупных покупок. У компаний накопились крупные суммы на счетах (таблица Денежные средства и краткосрочные финансовые вложения, млн.). Сейчас аналитики активно обсуждают возможные цели для поглощений.

Один ресурс опубликовал шорт лист с оценкой непубличных компаний, которые могут быть интересны для приобретений:

| Компания | Платформа | Оценка |

| WB Games | console/PC/mobile | $3 млрд. – $4 млрд. |

| Epic Games | console/PC/mobile, game engine | $17 млрд. |

| Bethesda Softworks | console/PC/mobile | $4 млрд. – $6 млрд. |

| Valve | console/PC, distribution platform | больше чем $10 млрд. |

| Robox | console/PC/mobile | больше чем $4 млрд. |

| Scopely | Mobile | больше чем $2 млрд. |

| Jam City | Mobile | больше чем $2 млрд. |

Epic Games и Valve выглядят нереалистично ни для кого.

AT&T уже говорили, что хотят продать Warner Bros. Games. Сделка, на самом деле, под силу всем компаниям. Помимо этого, на рынке есть еще несколько крупных непубличных компаний.

Я ставлю на то, что ATVI в ближайшем будущем приобретут WB Games, CEO крайне мотивирован из-за возможного бонуса + компания сейчас полностью владеет правами на свои проекты, для них в этом плане покупка не будет проблемной. WB Games в свою очередь прибыльный издатель, генерируют около $1000 млн. выручки.

У всех компаний достаточно много денежных средств и нераспределенной прибыли. EA на эти деньги выкупает свои акции, в феврале закончилась двухлетняя программа на $2,4 млрд. T2 достаточно редко проводит байбеки, в 2018 выкупила акций на $300 млн., в 2019 на $200 млн. ATVI акции не выкупают.

EA и T2 дивиденды не платят. ATVI выплачивают последние 6 лет дивиденды в первом квартале, доходность меньше процента.

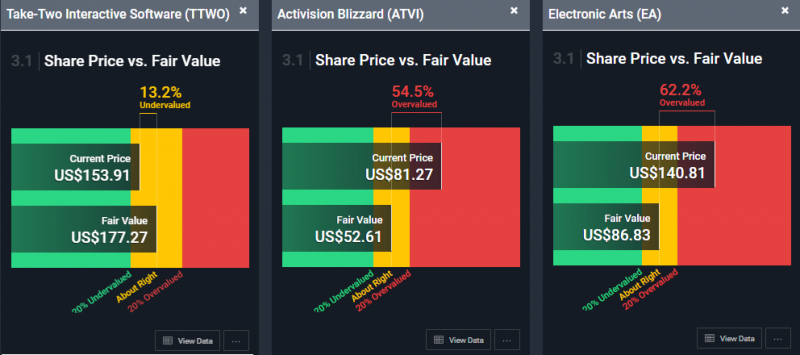

C Simply Wall Street взял DCF модели. По их расчетам Activision Blizzard и Electronic Arts сильно перекуплены. T2 немного недооценена.

Мультипликаторы:

*Скорректировал P/E, ROE, ROA, ROS Electronic Arts на налоговые льготы.

В принципе, всех моментов здесь я уже касался. У компаний нет проблем с обязательствами. Коэффициенты рентабельности у T2 пока хуже конкурентов.

Цена, выводы

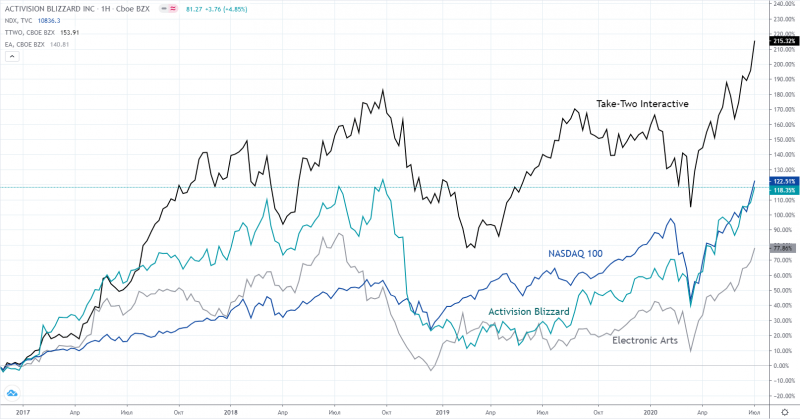

Последняя часть – это цены и выводы. Сначала общая картина, потом отдельно про каждую бумагу.

За 3 года T2 сильно обогнала Nasdaq 100, ATVI +- ровно, а вот EA проигрывают. Если брать 5 лет, то там все компании хорошо себя показывают относительно рынка.

EA

Мне не нравится EA как бизнес, да и стоит дорого. Можно задуматься о шорте в ближайшее время. По сравнению с EA и TTWO даже на текущих значениях она смотрится намного хуже.

Activision Blizzard

С марта акции достаточно сильно выросли, в ближайшее время будут тестировать уровень 2018 года. Интересно, что 2018 год для акций был в разы хуже, чем пандемия. Сейчас ATVI явно перекуплены, НО рынку нравится сектор, я не вижу ни одной причины, почему до конца года из-за пандемии и на ожиданиях покупки WB Games цена не пробьет $100. На долгосрочную перспективу пока рано, сектору нужна коррекция. Непонятно, когда она будет, но в районе $55 это очень хороший вариант.

Сам я не держу акции ATVI, краткосрочная сделка для меня достаточно рисковая, учитывая, как быстро выросла цена до этого. Для инвестиции на 2-3 года в этом секторе больше нравится TTWO.

TTWO

Из всех трех компаний TTWO – лучший вариант, как долгосрочное вложение. Я считаю, что без пандемии в этом году компания не смогла бы показать хороший результат (в отчете), потому что на 2020 не запланировано много релизов, то есть плохой результат был бы не из-за качества продукта, а из-за его отсутствия. При этом в будущем у компании очень много возможностей для роста.

Для меня это 100% лонг. Держу акции по средней цене ~$115.

Краткий итог

Если ищите идею на относительно короткий срок (+- до конца года с целью $100 за акцию) в секторе видеоигр – берите ATVI, самая крупная компания, которая у всех на слуху. На долгий срок советую рассмотреть TTWO, компания с огромным потенциалом в ближайшие 5 лет. EA напрашивается на короткую позицию.

Анализ участвует в конкурсе на лучшую аналитику, авторы трех лучших материалов по итогам голосования подписчиков сайта получат денежные призы. Если вам понравился анализ, проголосуйте за него кнопкой “лайк” ниже.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: