Начал смотреть на ситуацию в индустриях, которые пострадали от коронавируса. Для этого я оцениваю несколько параметров:

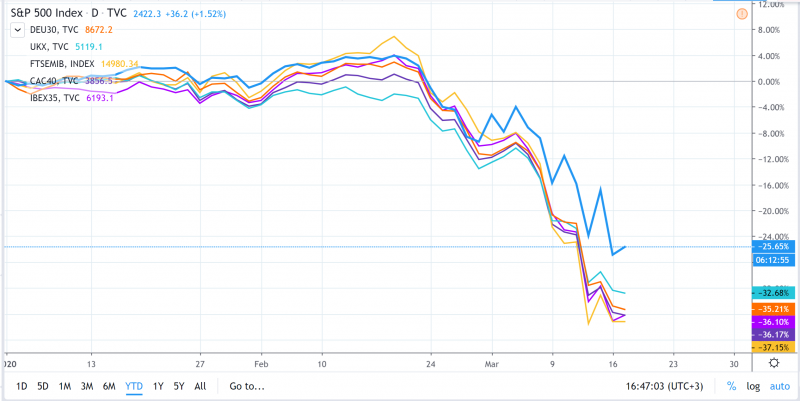

- Насколько сильно упали акции компании. В качестве бенчмарка для американских компаний беру падение индекса S&P 500, которое сейчас составляет 25% с начала года. Т.е. если акции скорректировались на 15-20% – это немного, меньше рынка. А если на 30-40% и более, это уже интереснее. Для европейских компаний, соответственно, корректнее брать европейские индексы, которые скорректировались в среднем на 35% с начала года.

- Насколько сильно упала EV (Enterprise Value) компании. Это особенно важно для индустрий с высоким уровнем долговой нагрузки, включая авиакомпании. Ниже посмотрим, почему сильное падение акций может быть обманчиво для закредитованных компаний.

- Насколько интересна текущая оценка компании. Если раньше был P/E = 100, акции упали в 2 раза, но компания все еще стоит P/E = 50, может быть все еще не стоит ее покупать.

- Насколько сильно пострадает бизнес компании от коронавируса. Например, авиакомпании, которые разберем ниже, сильно пострадают, производители продуктов и напитков останутся +- при своих (люди вряд ли станут есть и пить больше или меньше), а условный Netflix наоборот может выиграть, так как все будут сидеть дома и смотреть сериалы.

- Насколько устойчиво финансовое положение компании. Если у компании большой долг, маленький запас ликвидности, и ее бизнес сильно упадет даже на 1-2 квартала, она вполне может обанкротиться. Поэтому для покупки интересны только компании с устойчивым финансовым положением, которые могут пережить несколько кварталов сильного спада показателей.

Авиакомпании – интересный сектор для анализа, так как котировки многих компаний сильно просели. Однако важно иметь в виду, что это низкомаржинальный капиталоемкий бизнес, и сильный спад показателей даже на короткий срок может очень больно ударить по компаниям, вплоть до банкротства, которое ждет многих представителей сектора. Поэтому я очень не советую покупать ETF на авиакомпании (JETS) или скупать широким фронтом то, что сильно упало – это несет очень высокие риски, вплоть до обнуления средств, если вы купите акции компании, которая в итоге обанкротится.

Bloomberg пишет, что многие авиакомпании уже в техническом дефолте из-за нарушения ковенантов, а к концу мая многие представители сектора обанкротятся без внешней помощи. Американские авиакомпании уже обратились к правительству за пакетом помощи более 50 млрд долларов. SAS (скандинавская авиакомпания) временно распустила 90% персонала еще до того, как в других странах помимо Италии начали вводить карантин. В общем, это явно самый жесткий кризис в отрасли едва ли не за всю послевоенную историю – даже на пике глобальных рецессий пассажиропоток никогда так сильно не падал.

Вряд ли крупным авиакомпаниям дадут обанкротиться в такой ситуации – вероятно, правительство предоставит льготные займы, кредитные линии для поддержки ликвидности и т.д., но я сомневаюсь, что эти деньги будут бесплатными, т.е. когда ситуация нормализуется, их нужно будет возвращать. Американские автопроизводители, например, до сих пор возвращают займы правительству после 2008 года, хотя прошло уже 12 лет.

Так как меры поддержки авиакомпаний, скорее всего, будут примерно идентичными в рамках одной страны/региона, но могут сильно отличаться в разных регионах между собой, и от этих мер во многом зависит судьба бизнеса авиакомпаний, корректнее по отдельности рассматривать разные регионы при анализе. Начнем с США.

Американские авиакомпании

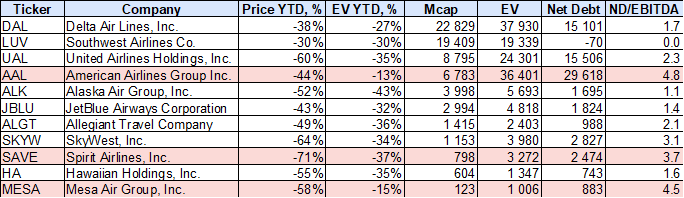

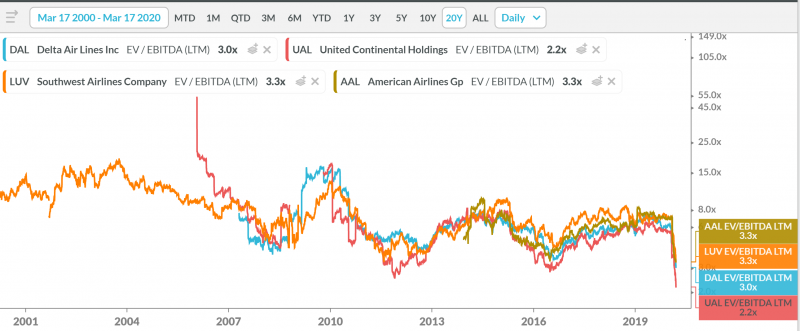

Нашел 11 американских авиакомпаний, возможно какие-то небольшие упустил, но в любом случае в такие времена лучше не покупать маленькие региональные авиакомпании – слишком высокие риски. Первое, на что стоит обратить внимание – насколько сильно скорректировались акции и как сильно упала EV. Это важно – например, акции American Airlines (AAL) упали на 44%, но у нее больше долг и EV упала всего на 13%. Можно заметить, что у большинства компаний EV упала на 30-40%, в падении акций разброс сильнее – закредитованные компании упали сильнее.

Я не рассматриваю в лонг компании с высокой долговой нагрузкой (выделены красным), возможно даже стоит рассмотреть их шорт, так как без государственной помощи они, по сути, уже банкроты. А более менее надежные в данной ситуации компании вроде Southwest и Delta упали не так сильно. Кроме того, если сравнить компании по мультипликаторам (P/E в данном случае некорректен из-за различий в долге, нужно брать EV/EBITDA), то закредитованные компании стоят дороже.

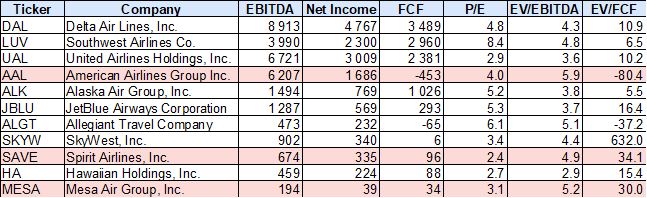

Можно также посмотреть на исторические мультипликаторы (на графике ниже EV/EBITDA считается по другому (вероятно, не учтены пенсионные обязательства и лизинг в долге), поэтому значения ниже, чем в таблице. В целом, нельзя сказать, что компании стоят сейчас безумно дешево – в 2012 и 2016 года их мультипликаторы были не сильно ниже.

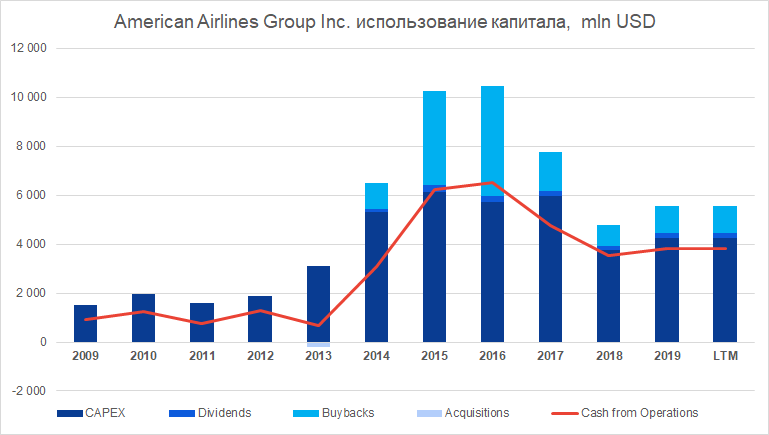

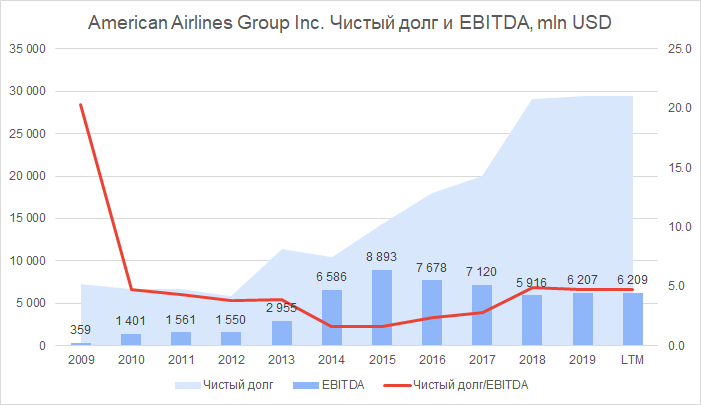

Среди американских компаний, на мой взгляд, American Airlines сильно переоценена. У компании огромная долговая нагрузка из-за того что она делала большие байбеки в долг, хотя ее операционный денежный поток уже много лет даже не покрывает капекс!

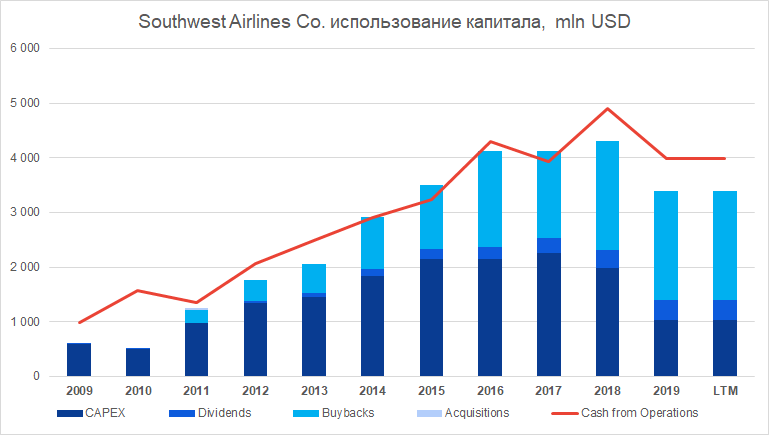

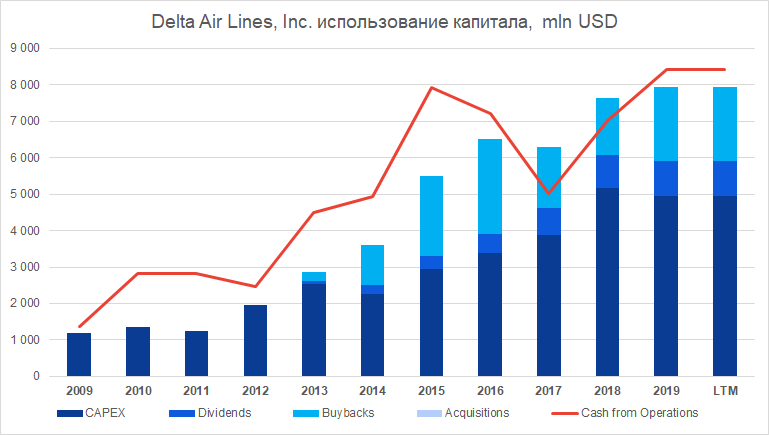

Для сравнения, у остальных трех мейджоров ситуация с денежным потоком намного лучше, особенно у Southwest и Delta.

Поэтому я планирую открыть полу-спекулятивную позицию – шорт AAL против лонга корзины DAL + LUV + UAL примерно в равных пропорциях. Позиция будет не очень большой и нейтральной к рынку (шорт = лонг), так как акции авиакомпаний будут очень волатильны (в зависимости от принятых мер поддержки могут как сильно вырасти, так и упасть).

Оформлю отдельно в виде спекулятивной идеи чуть позже, но так как меня просили по возможности заранее сообщать о своих планах, решил сразу написать. Все акции торгуются на СПб бирже.

Моя ставка заключается в том, что AAL из-за большого долга должна торговаться с дисконтом к аналогам, а не с премией, как сейчас. Кроме того, в случае государственной поддержки я думаю, что AAL заставят свернуть дивиденды и байбеки, что будет давить на акции и после окончания ситуации с коронавирусом. Шорт AAL стоит менее 2% годовых, так что удержание позиции не будет дорогим.

На мой взгляд, такая позиция имеет хорошее соотношения риска и доходности – акции корзины DAL+LUV+UAL в среднем упали также, как AAL, поэтому в хорошем для авиакомпаний сценарии должны и вырасти сопоставимо (или даже сильнее), т.е. потенциальный убыток, скорее всего, ограничен. А в случае проблем в авиаиндустрии AAL должна пострадать сильнее и перекрыть падение акций более устойчивых компаний.

Европейские авиакомпании

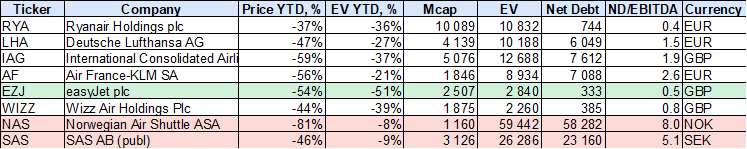

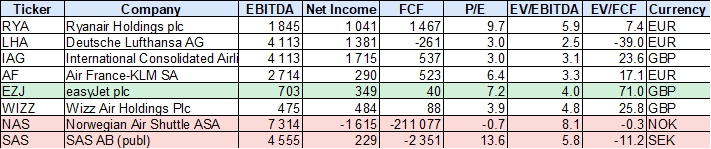

Переходим далее, к европейским компаниям. Взял крупнейшие публичные компании, вероятно, есть еще компании поменьше, но не планирую их рассматривать, опять-таки слишком рискованно в текущей ситуации. В таблице справа указана валюта, в которой торгуется и отчитывается компания.

Сразу можно заметить огромный долг в скандинавских Norwgian Air Shuttle и SAS. По сути, они уже банкроты без государственной помощи, и их акции должны были бы уже обнулиться по хорошему. Я бы с удовольствием зашортил обе компании, но так как капитализация очень низкая, они в теории могут сильно отрасти, если пакет государственной помощи будет на выгодных для них условиях, так что лучше просто обходить их стороной.

Если смотреть на падение цены акций и EV, потенциально интересны акции EasyJet – оба показателя скорректировались более чем на 50%, при этом у компании низкий долг и устойчивый бизнес. У остальных компаний EV упала не сильнее европейских индексов и я бы не сказал, что они стоят сейчас дешево. Важно понимать, что этот год будет очень плохой, у всех сильно вырастет долг, и даже если бизнес продолжит работать в нормальном режиме, я сомневаюсь, что капитализация вернется на прежние уровни (в структуре EV станет больше доля долга и меньше доля Equity).

Также можно отметить, что ни одна европейская авиакомпания кроме Ryanair не генерирует нормальный FCF, так как мультипликаторы довольно высокие (или вовсе отрицательные) даже несмотря на сильное падение капитализации, при том что FCF еще докризисный – он уйдет в глубокий минус в этом году.

Буду следить за акциями EasyJet, остальные пока не рассматриваю для покупки.

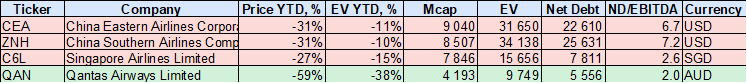

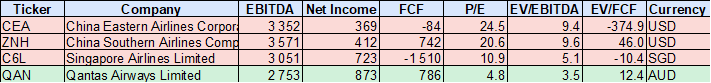

Азиатские и австралийские авиакомпании

Сделал небольшую выборку, по факту их больше конечно. Китайские компании и Singapore Airlines упали не сильно, EV так вообще сократился всего на 10-15%, а у китайских компаний еще и огромный долг. Выглядит вообще не интересно. Австралийская Qantas, более интересна – сильнее упали акции и ниже долговая нагрузка.

По мультипликаторам Qantas также выглядит недорого. При этом ее бизнес в значительной степени завязан на азиатские страны и, по идее, должен меньше пострадать, чем у европейских и американских компаний. Пока детально не изучал бизнес, думаю посмотрю чуть позже подробнее.

Латиноамериканские компании

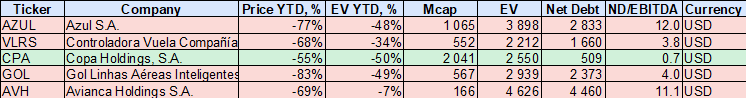

Наконец, коротко посмотрим на компании из Южной и Центральной Америки, которые торгуются на американском рынке. Их страны пока в меньшей степени затронул вирус, поэтому бизнес должен пострадать не так сильно. Однако даже у этим компаниям, вероятно, стоит ожидать значительного спада показателей. Кроме того, национальные Бразилии, Мексики и Колумбии (основные рынки компаний) имеют значительные риски девальвации в условиях глобальной макроэкономической нестабильности, что также нужно учитывать.

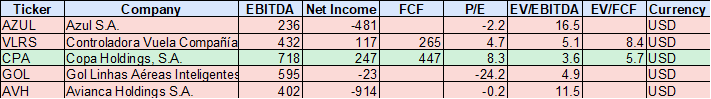

Из всех компаний потенциально интересна только Панамская Copa Holdings (CPA), так как остальные сильно закредитованы. Ее акции и EV упали на 50%+ и по мультипликаторам она сейчас стоит недорого.

Сейчас CPA торгуется на уровне крупных американских авиакомпаний, в начале года и большую часть времени за последние годы оценивалась с премией, что также дает повод внимательнее посмотреть на акции.

Выводы

Итого, на основе анализа авиакомпаний по всему миру у меня сейчас следующие выводы:

- Акции авиакомпаний довольно сильно скорректировались, но у многих падение EV незначительное из-за большого долга и нельзя сказать, что сектор стоит дешево. Кроме того, бизнес компаний действительно сильно пострадает, а закредитованные авиакомпании не выживут без государственной помощи.

- На американском рынке планирую открыть позицию шорт AAL и лонг DAL + LUV + UAL в равных пропорциях, так, чтобы общая позиция была нейтральна к рынку. Считаю, что акции American Airlines переоценены, но чистый шорт открывать опасно, если будет мощный пакет поддержки от государства или просто восстановление рынка, они могут сильно вырасти. Оформлю чуть позже в качестве спекулятивной идеи, после того, как открою позицию.

- Среди компаний за пределами США считаю потенциально интересными EasyJet (европейский лоукостер), Qantas (Австралия) и Copa Holdings (Южная и Центральная Америка) – они сильно упали, имеют низкий долг и низкие мультипликаторы. Еще детально не изучал бизнес, планирую это сделать чуть позже, но пока не планирую покупать акции, так как захеджировать их нечем, а чистый лонг сейчас считаю достаточно рискованным.

Буду рад вашим идеям и комментариям, думаю многие смотрели авиакомпании как потенциально интересный сектор, возможно, что-то упустил в анализе.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: