Введение

20 июня на СПб бирже формально начали торговаться 12 китайских компаний с листингом на Гонконгской бирже. Список достаточно разнородный – не совсем понятно, по какому принципу выбрали некоторые бумаги. Их можно разбить на несколько групп:

- Известные технологические компании: Alibaba, Tencent, JD, Meituan, Xiaomi

- Недвижимость: Country Garden Holdings (один из крупнейших застройщиков в Китае), CK Asset Holdings (владеет недвижимостью в Гонконге и другими активами), Sands China (оператор казино в Макао)

- Прочее: CK Hutchison Holdings (диверсифицированный холдинг), Sunny Optical Technology (производитель оптических приборов), Sino Biopharmaceutical (биотех компания) и WH Group (производство и переработка мяса)

Торги пока проходят в ограниченном режиме и недоступны большинству (всем?) розничным инвесторам. По плану в ближайшие недели крупные брокеры должны предоставить доступ к торгам китайскими акциями, а количество доступных эмитентов должно увеличиться до 50 к концу лета, 200 к концу года и 1000 в 2023 году. Компании будут торговаться с теми же тикерами, что и на бирже в Гонконге – в отличие от привычных букв они будут числовыми. Например, у Alibaba – 9988.

Торговая сессия будет проходить с 8 до 18 по Москве. Для справки торги на Гонконгской бирже заканчиваются в 16 часов по местному времени (11 утра по Москве), т.е. можно ожидать, что более высокая ликвидность в китайских акциях на СПб бирже будет утром – стоит это учитывать, если планируете торговать этими акциями. Для неквалифицированных инвесторов, судя по всему, будет специальный тест, который нужно будет пройти, прежде чем появится доступ к торговле китайскими акциями.

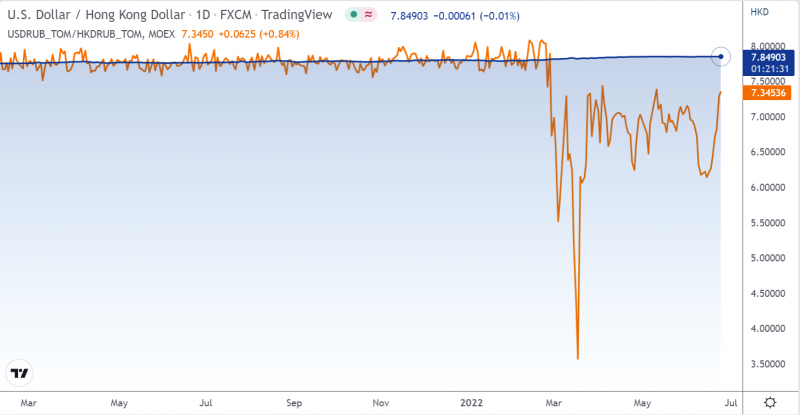

Расчеты будут проводиться в гонконгских долларах (HKD), курс которых по сути привязан к доллару США (много лет торгуется в узком коридоре 7.75-7.85 HKD за 1 USD, сейчас около верхней границы и есть риск, что привязка будет нарушена из-за роста ставки в США – Гонконгский финансовый регулятор уже продает долларовые резервы для удержания курса в заданном диапазоне). Гонконгский доллар уже можно купить через большинство российских брокеров за рубли, но валютная пара не очень ликвидна. Кроме того, курс гонконгского доллара на Мосбирже достаточно сильно отличается от мирового после 24 февраля, на момент поста он торгуется с премией в 7%, недавно в июне она достигала 25%, а в марте разница была совсем неприличной. Иными словами, покупать HKD на Мосбирже сейчас может быть не особо выгодно, это стоит учитывать.

Но наиболее актуальный вопрос – насколько безопасно покупать китайские акции с Гонконгской биржи через СПб биржу в текущих условиях и нет ли риска, что они будут заморожены из-за санкций, как уже произошло с некоторыми американскими бумагами на СПб бирже. Формально риски в китайских акциях меньше – в цепочке вроде как не используются европейские депозитарии или валюты, а Китай/Гонконг вряд ли будут вводить санкции против России или блокировать активы со своей стороны. При этом были слухи, что в цепочке может быть задействован один из американских банков – если это так, то ситуация не сильно лучше, чем с американскими акциями на СПб бирже, но хочется надеяться, что у менеджмента биржи достаточно здравого смысла, чтобы не создавать себе лишние санкционные риски в новом инструменте.

Кроме того, есть и другие риски – если СПб биржа попадет под жесткие санкции (например, в SDN), то у любой китайской/гонконгской компании, которая с ней работает, возникнет риск вторичных санкций. С учетом того, что объем торгов на СПб бирже, вероятно, будет ничтожно мал относительно основных торгов в Гонконге, то Гонконгская биржа и/или другие компании в цепочке инфраструктуры, которая обеспечивает торги, могут отказаться от работы, чтобы не попасть под санкции самим. Правда представить введение американских или европейских санкций против Гонконгской биржи (материнская компания которой к тому же владеет LME – London Metals Exchange) достаточно сложно, так как это приведет к очень серьезной эскалации отношений с Китаем и может спровоцировать панику на глобальных финансовых рынках.

В общем, если вам интересны акции китайских компаний, то покупать их на СПб бирже через связку с Гонконгской биржей вероятно безопаснее, чем использовать ту же СПб биржу для покупки китайских расписок, которые торгуются в США. Если вы держите в российском брокере акции Alibaba, JD или других популярных китайских компаний в качестве долгосрочных позиций, вероятно безопаснее будет их продать и откупить через Гонконг, когда появится такая возможность, если потери на конвертации в гонконгские доллары будут не слишком большими и если в новой инфраструктуре не найдется какое-то слабое звено, которое может создать значимые риски. К тому же выбор доступных через Гонконгскую биржу компаний скоро должен стать больше, чем через NYSE/NASDAQ, а многие китайские компании сами рассматривают делистинг с американского рынка (Didi недавно уже его провела).

В качестве альтернативы для покупки китайских акций можно использовать зарубежный брокерский счет, в первую очередь Interactive Brokers. Выбор в IB точно больше (доступны все акции на Гонконгской бирже), ликвидность намного выше, а комиссии, скорее всего, будут ниже. Что касается безопасности для российских инвесторов в текущих санкционных реалиях, то выбор между IB и связкой СПб биржа + Гонконг оставлю на усмотрение читателей – свои риски есть в обоих вариантах.

Особенности китайских компаний – VIE и не только

Перед тем, как покупать акции китайских компаний, важно понимать один нюанс. Иностранные инвесторы, на самом деле, не могут напрямую инвестировать в большинство китайских компаний, особенно в популярном технологическом секторе, из-за ограничений со стороны китайских властей. А даже там, где инвестиции разрешены, они сопряжены с большим количеством бюрократии для получения соответствующих разрешений. Однако китайские компании, заинтересованные в зарубежных инвестициях, давно придумали юридическую структуру для обхода ограничений – VIE (Varieble Interest Entity). Если вы понимаете, как она работает, можно пропустить этот блок и перейти сразу к обзору компаний ниже.

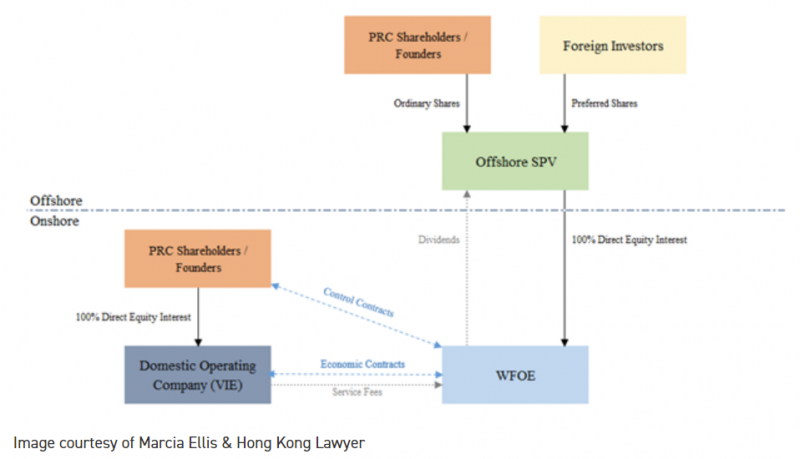

Схематично структура показана на картинке ниже. Суть структуры в следующем – операционный бизнес (VIE) полностью находится в Китае и целиком принадлежит китайским акционерам (как правило, основателям и менеджменту компании). Далее создается оффшорное юр. лицо – SPV (как правило на Каймановых островах или в похожей юрисдикции) и его 100% дочерняя компания в Китае (WFOE – wholly foreign-owned enterprise). Далее между WFOE и VIE заключаются специальные контракты, которые позволяют SPV (оффшорной компании) получать доходы от операционного бизнеса в Китае в виде дивидендов и влиять на принимаемые компанией решения (но как увидим дальше, это влияние может быть очень ограниченным). Зарубежные инвесторы при покупке акций получают долю в SPV и через него косвенную долю в китайском бизнесе.

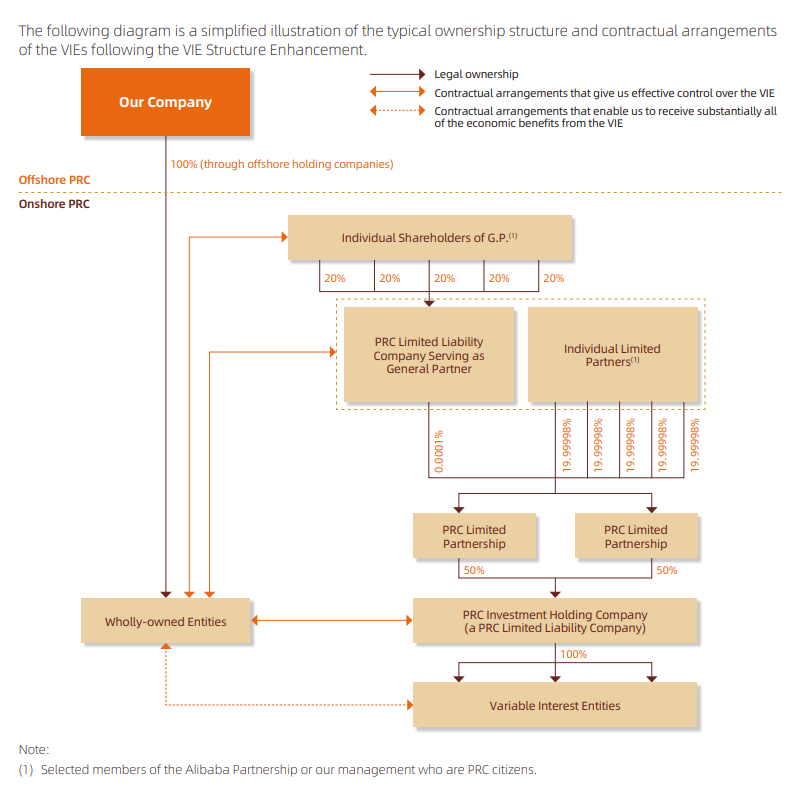

Если перейти от теории к практике, то упрощенная схема на примере самой известной китайской компании Alibaba выглядит следующим образом. Она упрощенная, так как юр. лиц в цепочке, на самом деле, намного больше.

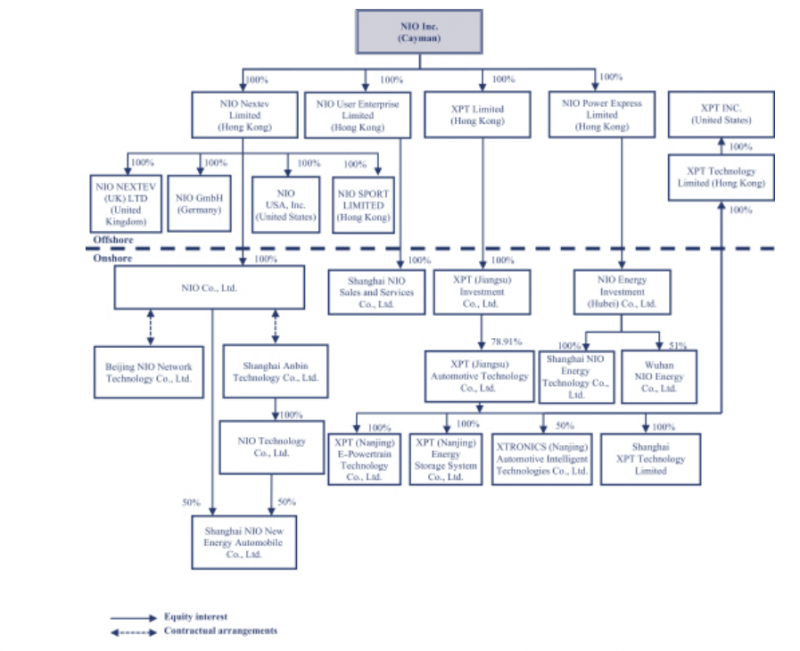

Полную схему можно посмотреть на примере другой популярной китайской компании – NIO (производитель электромобилей). Из нее видно, что на самом деле у компании более двух десятков разных юр. лиц, часть в Китае, часть за пределами Китая, экономический интерес в которых в итоге консолидируется в холдинге NIO Inc. на Каймановых островах, и уже в нем инвесторы получают долю при покупке акций. Такие схемы раскрывают все компании, которые торгуются в США, их можно найти в годовых отчетах (Annual reports – форма 20-F).

Важный момент – структура VIE используется всеми китайскими компаниями, которые торгуются как на американском рынке, так и на бирже в Гонконге. Получить прямое владение в китайской компании можно только через локальные биржи (в Шанхае или Шэньчжэне), но доступ к ним есть только у китайских резидентов. Из-за этого, кстати, стоимость акций одной и той же компании в материковом Китае и в Гонконге или США может очень сильно отличаться, иногда кратно, но так как рынки не связаны между собой, между ними нет арбитража и заработать на этом никак не получится, поэтому не будет останавливаться на этом моменте.

Логичный вопрос, который может возникнуть – насколько безопасно владеть долей в оффшоре, ведь теоретически китайская компания может просто разорвать с ним контракты и инвесторы останутся ни с чем. Честный ответ такой – юридические риски действительно есть, если китайская компания захочет “кинуть” зарубежных инвесторов, она может это сделать, и тогда вероятно придется судиться с ней на территории Китая – не самая приятная перспектива. Но на практике сами компании и даже китайские власти (несмотря на то, что они прохладно относятся к VIE и долгое время вся структура находилась в серой зоне с юридической точки зрения) в этом не заинтересованы, так как такой подход подорвет доверие к любым инвестициям в экономику Китая. Поэтому обычно права зарубежных инвесторов через структуру VIE соблюдаются, хотя бывают не очень приятные исключения.

Первый известный случай касается Alibaba, но он произошел более 10 лет назад, когда компания была частной. Ранее Alipay (текущая Ant Group) на 100% принадлежала Alibaba, но в 2011 году Джек Ма (основатель Alibaba) выделил Alipay в отдельную компанию, в которой сам получил 46%, а доля Alibaba стала миноритарной. Тогда выделение Alipay объяснялось новым регулированием в Китае, которое могло накладывать ограничение на владение финансовыми компаниями со стороны иностранных акционеров, правда на момент выделения оно не реализовалось. Самое забавное в этой истории то, что Yahoo и Softbank, которые на двоих тогда владели около 80% капитала Alibaba (или точнее в оффшорном SPV компании), узнали о выделении Alipay только спустя 5 недель после того, как это случилось. В итоге конфликт был “разрешен” тем, что у Alibaba осталась доля в Alipay в 37.5% (сейчас около 33% Ant Group после нескольких раундов инвестиций).

Также недавно было еще несколько интересных случаев, уже с участием китайских властей. В 2020-2021 году они получили долю в 1% нескольких китайских технологических компаниях, включая ByteDance (частная компания, владелец TikTok) и Weibo (торгуется в США, китайский аналог Twitter). Как и в случае с Alibaba, инвесторы Weibo об этом узнали пост-фактум из годового отчета. За 1% долю в Weibo китайские власти заплатили около $1.5 млн (по оценке компании в $150 млн), хотя ее капитализация на тот момент составляла около $8 млрд (в 50+ раз больше). Иными словами, зарубежные инвесторы по сути, сами того не зная, отдали 1% компании китайским властям вместе с рядом акционерных прав, так как китайские власти получили места в совете директоров, право вето и ряд других рычагов влияния на компанию, несмотря на небольшую долю.

Но были также случаи и с счастливым концом для зарубежных инвесторов в китайские компании. Например, в 2018 году CEO Renren (ранний китайский аналог Facebook) попытался вывести активы, включая долю в 15% долю SoFi (американская финтех компания) в отдельную компанию под своим контролем (по аналогии с Джеком Ма и Alipay), фактически продав себе активы Renren с дисконтом к рыночной цене. Акции Renren на этой новости тогда обвалились, но спустя три года инвесторы выиграли суд и получат компенсацию. Правда суд был в США, так как SoFi – американская компания, если бы дело было в Китае, то шансы на положительный исход были бы намного ниже.

Такие прецеденты недружественного отношения китайских компаний к зарубежным акционерам отталкивают некоторых инвесторов, которые считают структуру VIE ненадежной и опасной для инвестиций. На мой взгляд риски при инвестициях в китайские компании действительно есть, но конкретно VIE – меньшая из проблем. Основной риск заключается в том, что Китай – авторитарная страна, и независимо от юридической структуры компании бизнес по факту находится под контролем китайских властей. Инвесторы в TAL Education Group (TAL) в прошлом году убедились в этом на собственном печальном опыте, когда китайские власти просто решили в один момент сильно ограничить частное образование в стране, фактически убив бизнес компании и целую индустрию, и обрушив котировки TAL на 90%+.

Иными словами, покупая акции китайских компаний, инвесторы априори принимают правила игры, в которых:

- Они владеют долей в специальном оффшоре, а не бизнесе напрямую, и это может нести риски с точки зрения недобросовестного поведения менеджмента

- Оффшор владеет бизнесом в Китае, который является авторитарной страной, поэтому бизнес целиком зависит от решений компартии Китая

- Помимо внутренних регуляторных рисков также внешние геополитические – начиная от американских санкций против некоторых китайских компаний, заканчивая возможной эскалацией вокруг Тайваня и массовой распродажей любых китайских активов западными инвесторами

- Есть и другие риски, включая достаточно распространенные случаи мошенничества и подделки отчетностей среди китайских компаний – не буду на этом сейчас подробно останавливаться, возможно сделаю отдельный пост. Если интересна тема, посмотрите фильм The China Hustle.

Принимать эти риски или нет – решать вам. Например, Баффет и Мангер говорят, что они понимают и принимают риски инвестиций в китайские компании, так как считают их разумными, хотя в то же время они принципиально никогда не инвестировали в Россию из-за страновых рисков (и как показали события последних месяцев, не зря). На мой взгляд в случае потенциально интересных возможностей в китайские компании вполне можно инвестировать, но с двумя оговорками:

- Доля в портфеле каждой отдельной китайской компании и всех компаний из Китая вместе не должна быть слишком большой

- Из-за различных рисков при прочих равных китайские компании должны торговаться с дисконтом к аналогам на развитых рынках, где права инвесторов обычно лучше защищены

Чтобы пост не получился слишком большим и сложным для восприятия, не буду его перегружать обзорами компаний, которые начали торговаться на СПб бирже – разберу их отдельно на сайте в ближайшее время.

Update 13.07.2022 – начало торгов

После трехнедельного теста в закрытом режиме акции 12 китайских компаний с листингом в Гонконге (список в начале поста) стали доступны для покупки через некоторых крупных российских брокеров – как минимум Тинькофф, БКС и Фридом. Возможно бумагами можно будет торговать только через не санкционных брокеров – в Открытии и Альфе китайских акций пока не нашел. Также большинство акций из списка и множество других бумаг с Гонконгской биржи доступны через Финам, который и ранее предоставлял такой доступ.

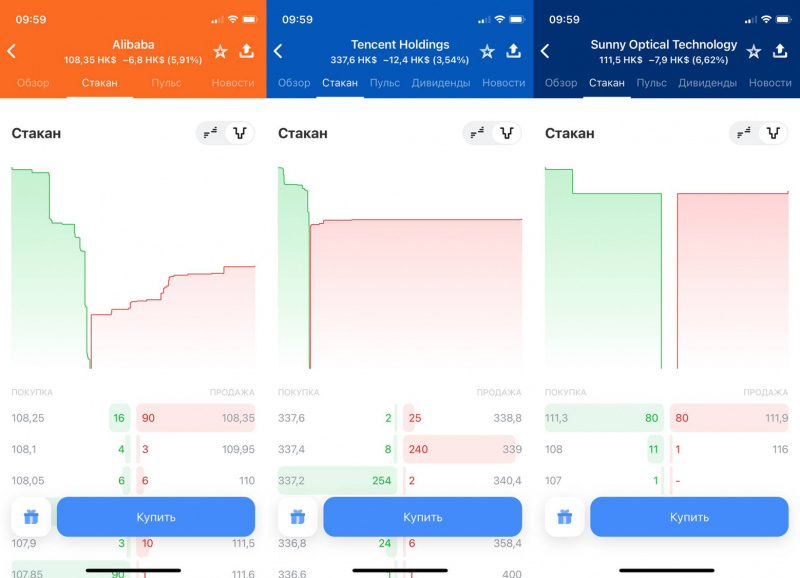

Ликвидность при этом пока оставляет желать лучшего – в стакане похоже есть маркетмейкер с заявками чуть более чем на $1000, но в любом случае, если решите покупать акции, стоит это делать очень осторожно и только лимитными заявками.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: